Strategi Pullback Tren Bullish

0

0

2683

2683

Kecenderungan multi-kepala untuk mundur dari strategi

-

1. Penjelasan teoretis tentang strategi titik mundur tren multi-arah

- Apa yang dimaksud dengan tren multi-headed?

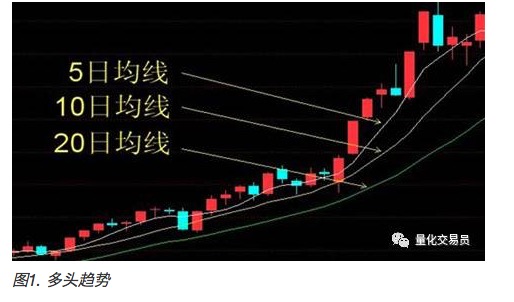

Untuk memahami tren multihead, pertama-tama kita harus mengetahui rata-rata. Rata-rata adalah jumlah harga penutupan di suatu periode yang dibagi dengan rata-rata yang diperoleh dari siklus tersebut, seperti rata-rata 5 hari (MA5), rata-rata 10 hari (MA10) dan sebagainya.

Pergerakan rata-rata jangka pendek adalah hasil dari pemungutan suara dana dan dapat mencerminkan niat investasi investor dalam jangka pendek.

Siklus jari-jari jari-jari yang bergerak dari rata-rata bergerak pendek ke panjang menunjukkan tren yang berurutan dari atas ke bawah, seperti yang ditunjukkan pada gambar di bawah ini. Di bawah jari-jari jari-jari jari-jari, harga saham cenderung naik. Sebaliknya, disebut sebagai kepala kosong, harga saham berada dalam tren turun.

- Titik mundur:

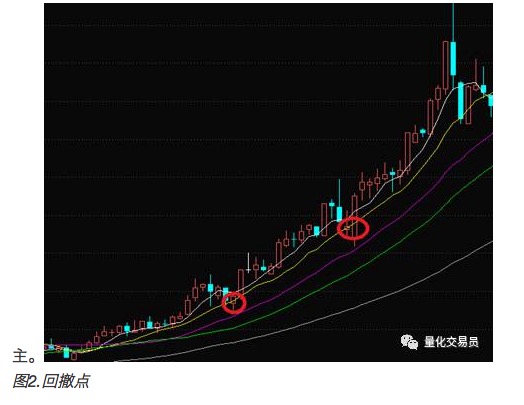

Menurut teori titik mundur tren multihead: tren multihead adalah dasar penilaian saham yang dapat dibeli, sedangkan titik mundur menunjukkan waktu pembelian saham tersebut.

Titik pengunduran diri adalah titik di mana harga saham turun sementara karena penyesuaian harga saham yang disebabkan oleh investor yang putus setelah mendapatkan keuntungan. Menurut teori tren multipolar, jika tren multipolar masih dapat dipertahankan, maka saham akan bertahan dalam jangka panjang sebagai

-

Kedua, Kuantifikasi Strategi

Setelah memahami strategi ini, dalam praktiknya, ada beberapa detail kuantitatif yang menentukan kelayakan dan keuntungan dari strategi ini.

-

- Parameter dalam strategi

(1) Parameter dalam sinyal beli:

Parameter titik mundur A:

Berapa banyak harga saham yang bisa dibeli untuk mendapatkan keuntungan yang lebih besar ketika harga saham mundur? Misalnya 5%, 10%, atau titik mundur menyentuh garis rata-rata 5 hari, garis rata-rata 10 hari, dan sebagainya.

B Parameter hari tren multihead T:

Di Indonesia, ada beberapa jenis tren yang berbeda-beda.

Atau apakah Anda bisa memilih untuk membeli saham berdasarkan tren multi-head, sementara belum ada penarikan balik?

(2) Parameter dalam sinyal jual (sinyal stop loss dan sinyal stop stop):

Strategi penarikan multihead juga tidak selalu dapat menjamin keuntungan. Dapat diatur dalam keadaan tertentu, menghasilkan sinyal untuk mengganti posisi, lebih mungkin untuk menjamin keuntungan.

C parameter stop loss:

Anda dapat mengatur berbagai jenis sinyal stop loss, seperti mengatur persentase stop loss, atau mengganti posisi ketika ada perubahan tertentu dalam tren multihead. Anda dapat mendapatkan keuntungan yang berbeda sesuai dengan sinyal yang berbeda.

(3) Pengoptimalan parameter:

Berbagai kombinasi parameter dapat digunakan untuk mensimulasikan sejumlah besar transaksi dan, berdasarkan hasil simulasi, menghasilkan kombinasi parameter yang berkinerja lebih baik untuk situasi historis.

Tentu saja, pasar saham terus berubah dan tidak ada jaminan bahwa parameter spesifik yang disusun dalam situasi sejarah tertentu dapat diterapkan di masa depan.

-

Ketiga, implementasi strategi simulasi perdagangan

- 1. Persiapan data

Data garis waktu sejarah saham A + data faktor pengembalian.

- 2. Strategi dan parameter perdagangan:

(1) Definisi titik mundur: Harga saham yang dibuka lebih rendah dari harga garis rata-rata 10 hari

Harga pembukaan <10 hari harga rata-rata ((harga penutupan)

Definisi multihead: 5 hari, 10, 20, 60 hari, garis rata-rata berurutan

Harga rata-rata 5 hari> Harga rata-rata 10 hari> Harga rata-rata 20 hari> Harga rata-rata 60 hari

- (2) Standar Stop Loss dan Stop Out: Stop loss dan stop out apabila kerugian antara harga penutupan dan harga beli saham lebih dari 10%:abs ((harga beli - harga buka hari) / harga beli> 10%.

abs ((harga pembukaan - harga beli) / harga beli> 10

- 3. Proses transaksi

(1) Menetapkan tanggal berakhirnya transaksi:

(2) Pada tanggal perdagangan dimulai, 20 saham dipilih dari saham yang terdaftar pada hari itu, sesuai dengan strategi pemilihan saham yang disebutkan di atas, dan masing-masing membeli 1.000 saham sebagai pegangan berdasarkan harga bukaan;

(3) menjual saham sesuai dengan standar stop loss setiap hari perdagangan, dengan asumsi penjualan pada harga pembukaan, dan hasil penjualan sebagai modal yang tersedia; dan pada saat yang sama memilih sejumlah saham sesuai dengan strategi pilihan saham, dan membeli bagian dari perbedaan dibandingkan dengan kepemilikan, dan mempertahankan total 20 saham kepemilikan;

(6) Setelah siklus berlangsung N hari, hitunglah total keuntungan dan kerugian dalam satu hari perdagangan.

Keuntungan dan Kerugian: Nilai Posisi Hari Terakhir - Modal Hari Pertama) / Modal Hari Pertama

-

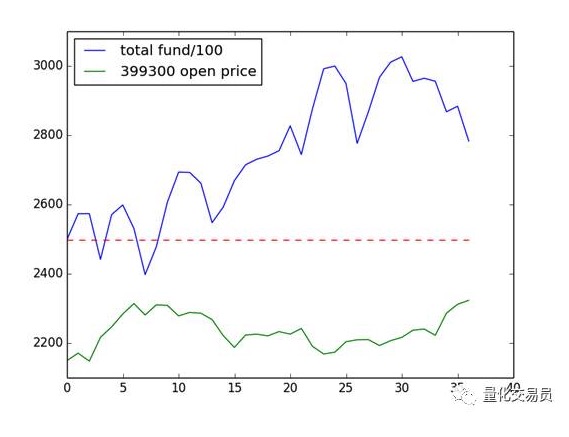

3. Simulasi hasil transaksi

Tanggal mulai: 2014-01-02 dan berakhir: 2014-02-28

Dana tunai sebesar 249.800, aset akhir sebesar 278.313, tingkat imbal hasil sebesar 11,41%, memenangkan indeks terendah 300 pada periode yang sama.

Hasilnya:

-

4. Tambahan

Hasil pengujian data selama satu atau dua bulan tidak selalu universal;

-

- Tidak mempertimbangkan situasi khusus seperti penarikan saham, penarikan lisensi, dan penarikan ST;

-

- Masalah mendasar: Dasar teori dari strategi ini adalah bahwa dalam jangka pendek pasar didorong oleh emosi, tidak ada pengaruh dari faktor selain harga, dan oleh karena itu tidak efektif dalam jangka panjang.

-

Kelima, masalah dalam implementasi

- 1) Setiap hari perdagangan harus memproses rata-rata lebih dari 3000 saham, jumlah perhitungan yang lebih besar, jika siklus yang lebih panjang, akan membuat waktu operasi lebih lama.

Jika Anda tertarik, Anda bisa berlatih di Inventor Quantification!

Dikirim oleh Quantum Trader