Prinsip dan penyusunan model stop loss

Penulis:FMZ~Lydia, Dibuat: 2023-01-30 14:50:20, Diperbarui: 2024-12-23 18:01:22

Prinsip dan penyusunan model stop loss

Mengapa stop-loss?

Prinsip Buaya

Misalkan buaya menggigit kaki Anda. Jika Anda mencoba melepaskan kaki Anda dengan tangan Anda, buaya akan menggigit kaki dan tangan Anda pada saat yang sama. Semakin Anda berjuang, semakin banyak Anda akan digigit. Jadi, jika buaya menggigit kaki Anda, satu-satunya kesempatan Anda adalah mengorbankan satu kaki.

Di pasar modal, apakah itu mata uang digital atau komoditas berjangka, Prinsip Alligator adalah bahwa ketika Anda menemukan bahwa transaksi Anda menyimpang dari arah pasar, Anda harus menghentikan kerugian segera tanpa penundaan atau keberuntungan.

Menjaga modal Anda selalu datang pertama!

Pemilik investasi

Saya percaya bahwa hal yang paling penting adalah selalu menjaga modal, yang merupakan landasan dari strategi investasi.

Investor yang gagal

Satu-satunya tujuan investasi adalah

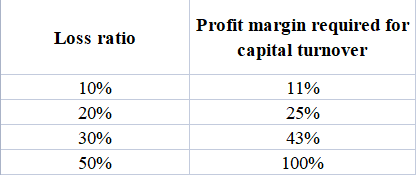

Para pengusaha investasi tahu bahwa lebih mudah untuk menghindari kehilangan uang daripada menghasilkan uang. Jika Anda kehilangan 50% dari modal investasi Anda, Anda harus menggandakan modal Anda untuk kembali ke titik awal.

Metode stop loss spasial

Kuncinya adalah menetapkan harga stop loss di atas atau di bawah posisi acuan tertentu untuk mencapai pendekatan pencegahan.

Misalnya:

Stop loss panjang - stop loss yang ditetapkan di bawah garis support berdasarkan garis support; Stop-loss pendek - mengatur stop-loss di atas garis resistensi berdasarkan garis resistensi.

Metode stop-loss ini termasuk dalam metode model harga, yang setara dengan menetapkan

Metode batas dan stop loss

strategi stop loss: posisi stop loss ditetapkan sebelumnya sebelum membuka posisi.

Contoh strategi: stop loss pada titik harga tetap, dan stop loss pada 3% atau 5% di bawah harga beli. Begitu harga turun di bawah posisi stop loss secara efektif, keluarlah dari pasar segera.

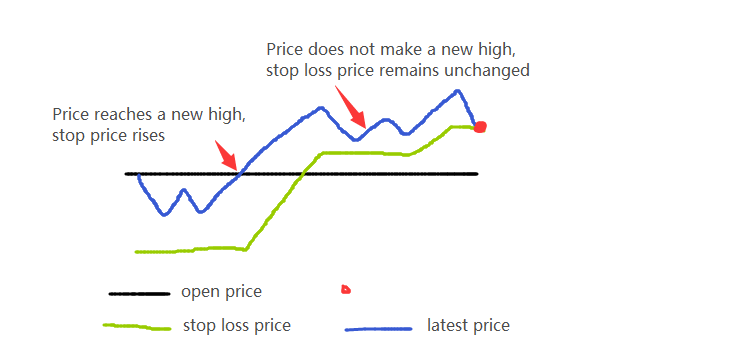

Ikuti metode trend floating stop loss

Strategi stop-loss: berdasarkan keuntungan dan kerugian pada saat pengaturan stop-loss, stop-loss setelah menarik N titik harga dari keuntungan dan kerugian maksimum.

Contoh strategi: jika Anda membuat pesanan panjang untuk PTA pada 8946, dan mengatur stop-loss ketika harga kembali ke 10 (8936), ketika harga PTA naik ke 8950, harga stop-loss akan diposisikan kembali pada 8940 secara otomatis.

Metode penarikan stop lossJika harga naik pertama setelah membeli, dan kemudian turun setelah mencapai titik tinggi relatif, maka Anda dapat menetapkan rentang penurunan dari titik tinggi relatif sebagai target stop-loss, dan nilai spesifik rentang ini juga ditentukan oleh situasi pribadi Anda. Selain itu, kita juga dapat menambahkan faktor penurunan waktu (yaitu hari).

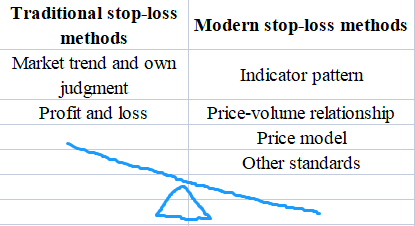

Pendahuluan metode stop loss modern

Metode stop loss waktu

Aplikasi: modus perdagangan ultra-pendek intraday

Kunci: Setelah posisi ditetapkan, tidak ada fluktuasi menguntungkan di pasar untuk jangka waktu tertentu, stop-loss dan keluar dari pasar, dan mencari kesempatan untuk memasuki pasar lagi.

Prinsip perdagangan: Ketika harga bergerak tajam dalam sekejap di bawah pengaruh faktor-faktor tertentu, seperti dampak pasar eksternal, terobosan dan terobosan palsu dari tingkat dukungan intraday dan tingkat tekanan, dan berita mendadak, keuntungan dapat diperoleh dengan cepat masuk dan keluar dalam tren atau melawan tren.

Praktek stop loss waktu adalah berpandangan ke depan dan termasuk metode stop loss lainnya. Stop loss waktu juga melibatkan masalah waktu pembukaan. Misalnya, kita harus berusaha untuk membuka posisi pada saat titik kritis dimulai (titik perubahan kualitatif), dan berharap bahwa akan ada kegilaan membeli pemenang, tetapi itu hanya harapan. Jika tidak terjadi, maka kita harus menutup posisi dan meninggalkan pasar, dan tidak menunggu hingga penurunan dukungan atau resistensi crossover sebelum menghentikan kerugian.

Waktu stop-loss yang khas:

Stop-loss horizontal

-

Strategi stop-loss: menetapkan target stop-loss untuk waktu harga melintasi dalam kisaran tertentu setelah membeli.

-

Jarak strategis: stop loss jika tingkat kenaikan tidak mencapai 5% dalam waktu 5 hari setelah pembelian.

-

Umumnya, stop loss horizontal mengharuskan metode stop loss waktu dan maximum loss digunakan secara bersamaan untuk mengendalikan risiko secara komprehensif.

Metode stop loss teknis

Kunci: Metode stop-loss teknis adalah metode stop-loss yang lebih kompleks. Metode ini menggabungkan pengaturan stop-loss dengan analisis teknis. Setelah menghilangkan fluktuasi pasar secara acak, stop-loss ditetapkan pada tingkat teknis kunci untuk menghindari perluasan kerugian lebih lanjut.

Aplikasi: Metode stop loss teknis membutuhkan investor untuk memiliki kemampuan analisis teknis yang kuat dan kontrol diri. Dibandingkan dengan metode sebelumnya, metode stop loss teknis memiliki persyaratan yang lebih tinggi bagi investor, dan sulit untuk menemukan model tetap. Secara umum, menggunakan metode stop loss teknis tidak lebih dari kerugian kecil untuk bertaruh keuntungan besar.

Misalnya, setelah membeli dari jalur saluran yang meningkat, tunggu akhir tren yang meningkat untuk menutup posisi, dan atur posisi stop-loss di dekat garis bergerak rata-rata yang relatif dapat diandalkan, sehingga Anda dapat mendapatkan perbedaan harga dengan memasuki posisi rendah dan keluar dari posisi tinggi.

Standar technical stop-loss yang khas:

Stop-loss tangen tren:

Termasuk tangen harga yang secara efektif jatuh di bawah garis tren; Harga secara efektif melanggar garis sudut Gann 1 × 1 atau garis 2 × 1; Harga secara efektif menerobos jalur bawah saluran yang meningkat.

Stop-loss morfologis:

Termasuk harga saham memecahkan tingkat neckline kepala dan bahu, M-kepala, top bulat dan pola kepala lainnya; harga melompat ke bawah untuk memecahkan kesenjangan, dll.

Stop-loss garis K:

Termasuk tembakan pendek dengan dua garis negatif disandwich dengan satu garis positif, dan satu garis negatif diikuti oleh dua garis negatif dan positif, atau status tertutup penuh dengan satu garis negatif memutus tiga garis, dan penampilan kombinasi garis K khas, seperti bintang senja, garis K ke-2 menembus garis K ke-1, bintang penembakan, dua gagak terbang, dan tiga gagak yang tergantung di puncak pohon dan sebagainya.

Indeks stop loss:

Menurut indikator teknis yang dikeluarkan oleh instruksi jual, sebagai sinyal stop-loss, terutama termasuk: MACD muncul bar hijau dan membentuk salib ke bawah; SAR ke bawah titik balik dan berubah menjadi hijau, dll... Salah satu yang paling sederhana dan paling praktis adalah indikator SAR Parabolic Turn, juga dikenal sebagai sistem operasi Stop-Loss Point Turn. SAR seperti santo pelindung harga saham, begitu kecepatan naik tidak dapat mengikuti, atau harga saham berbalik ke bawah, SAR akan mengawasi dengan seksama, jika harga saham jatuh di bawah SAR, itu adalah sinyal untuk menutup posisi.

Metode stop loss statistik

Dalam pemilihan bahan referensi untuk stop-loss, kita dapat memilih berbagai standar referensi. Selain indikator teknis, bentuk garis K, waktu dan ruang harga, banyak variabel statistik juga merupakan standar referensi penting untuk menetapkan stop-loss. Sebagian besar variabel statistik ini didasarkan pada statistik dan prinsip matematika, jadi kita menyebutnya stop-loss statistik sementara.

Standar stop-loss statistik yang khas:

Metode penangguhan kerugian modal:

Ini adalah metode stop loss yang paling sederhana. kita mengendalikan risiko pada proporsi tetap dari modal dalam setiap transaksi. ketika kita menghasilkan uang secara terus menerus, proporsi mewakili bahwa jumlahnya akan meningkat, sehingga kita dapat menginvestasikan lebih banyak modal untuk menghasilkan lebih banyak keuntungan. ketika kita kehilangan uang secara terus menerus, kita dapat mengurangi kerugian sebaliknya.

Metode penyusunan model stop-loss

Tuliskan beberapa fungsi stop-loss yang umum:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Harga batas untuk stop loss dan stop profit

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Stop-loss di belakang

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Contoh model stop loss

Contoh 1: Sistem SMA Ganda

Ide: Beli atau jual ketika SMA 100 hari melintasi SMA 350 hari

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

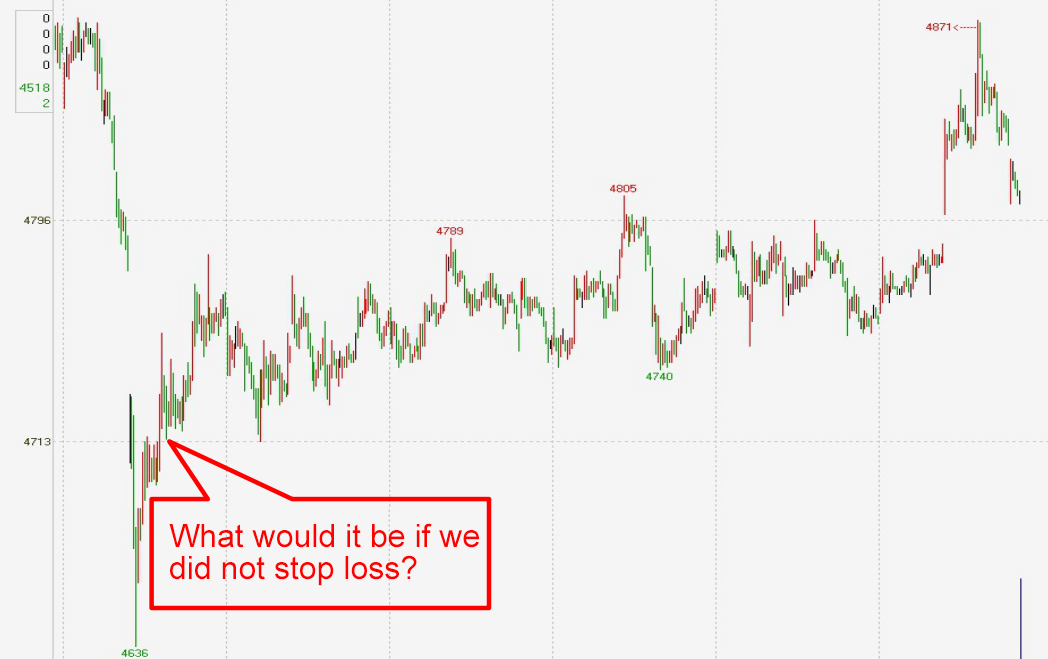

Berpikir

-

Jika kondisi untuk melintasi posisi penutupan belum terpenuhi dan tren telah berbalik, bisakah kita stop-loss segera untuk mengurangi kerugian?

-

Jika itu menguntungkan, dapatkah memaksimalkan keuntungan dan membiarkan posisi posisi penutupan naik dengan pasar?

Konversi: harga batas stop loss + trailing stop profit

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Kode lengkap:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

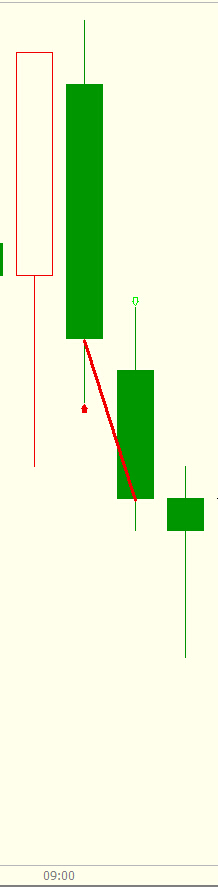

Contoh 2: Model regresi volatilitas pembukaan

Ide: Menembus ujung atas fisik dari K-line pertama pada hari periode menit, dan pergi panjang. Harga jatuh di bawah harga terendah dari K-line pertama pada hari atau pasar telah melewati 10 menit, tutup posisi dan keluar; Jika jatuh di bawah ujung bawah entitas dari K-line pertama pada hari periode menit, pergi pendek, dan harga naik lebih tinggi dari harga tertinggi dari K-line pertama hari atau pasar telah melewati 10 menit, tutup posisi dan keluar.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Contoh model stop-loss - stop-loss waktu:

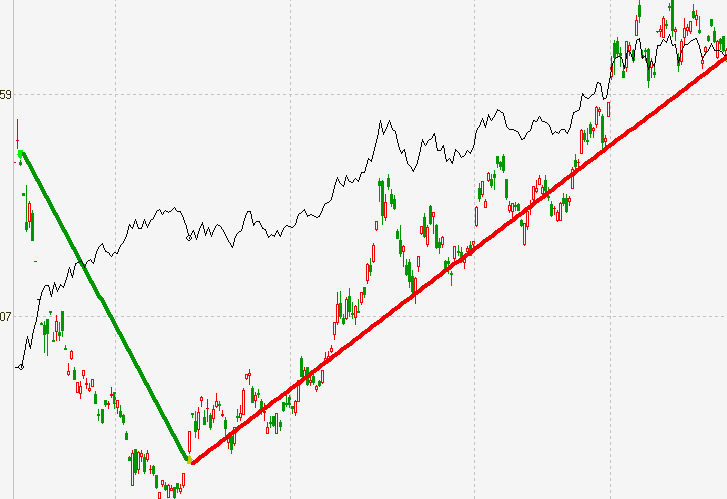

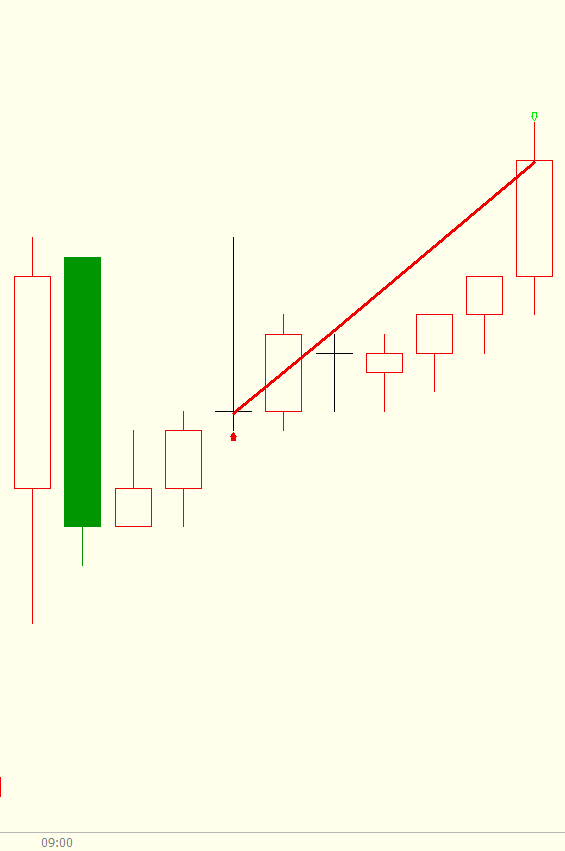

Contoh 3: Model saluran terobosan harga

Ide: Gunakan ATR untuk menghitung jalur atas dan bawah saluran harga. Setelah rekor tertinggi dan harga tertinggi saat ini melebihi harga penutupan dari K-line sebelumnya ditambah beberapa kali lipat ATR, posisi panjang masuk ke pasar, jika harga menyeberangi jalur bawah, tutup posisi dan keluar. Setelah rekor rendah dan harga terendah saat ini melebihi harga penutupan dari K-line sebelumnya dikurangi beberapa kali lipat ATR, posisi pendek masuk ke pasar, harga menyeberangi jalur atas, menutup posisi dan keluar.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

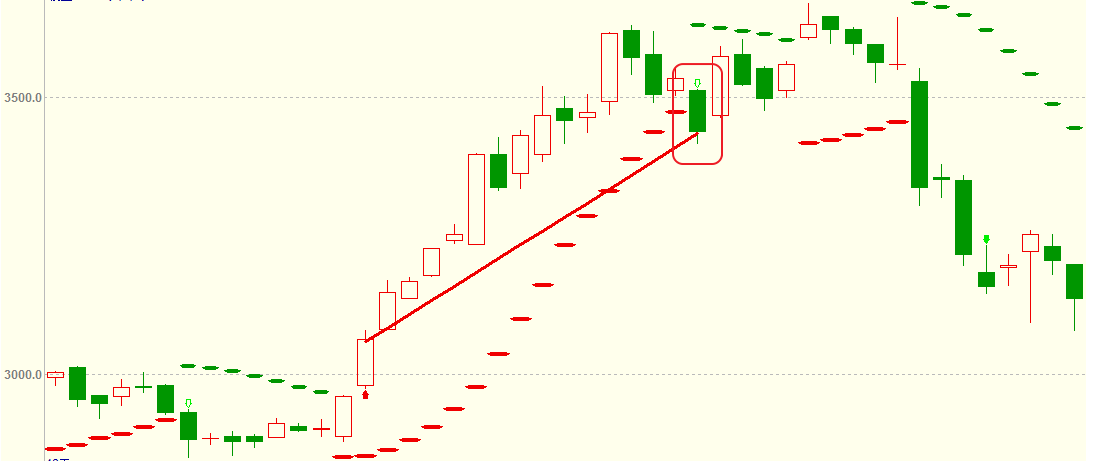

Model saluran price breakthrough:

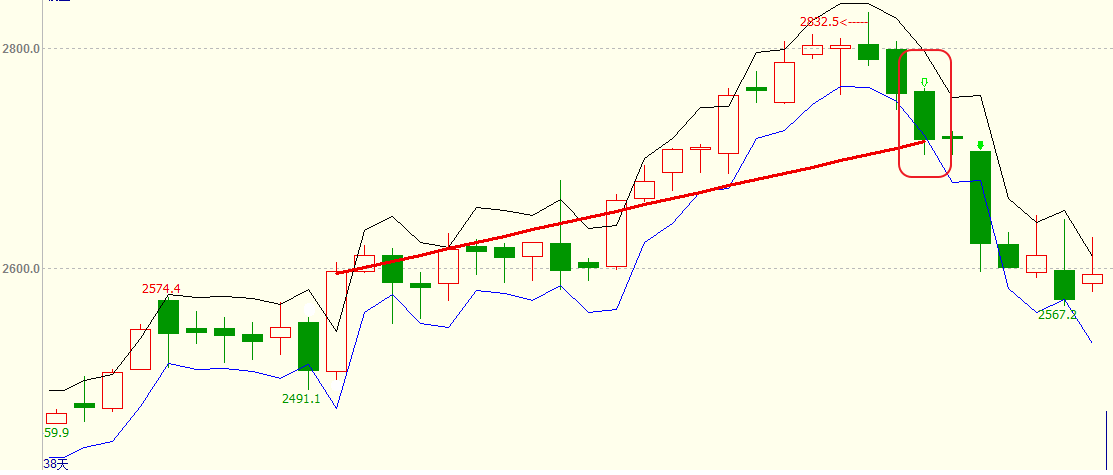

Contoh 4: Model stop loss morfologis Ide: Perbedaan antara harga saat ini dan MA didefinisikan sebagai DRD, jumlah DRD dalam N hari dibagi dengan jumlah nilai absolut DRD. Tetapkan 5 sebagai ambang masuk pasar. Jika RDV> 5, masuk pasar akan panjang, dan garis K akan memiliki celah ke bawah, dan keluar pasar akan ditutup. Tetapkan - 5 sebagai ambang masuk pasar. Jika RDV <- 5, masuk pasar dan pergi pendek, dan garis K memiliki celah ke atas, dan tutup posisi dan keluar pasar.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

Model stop loss morfologis:

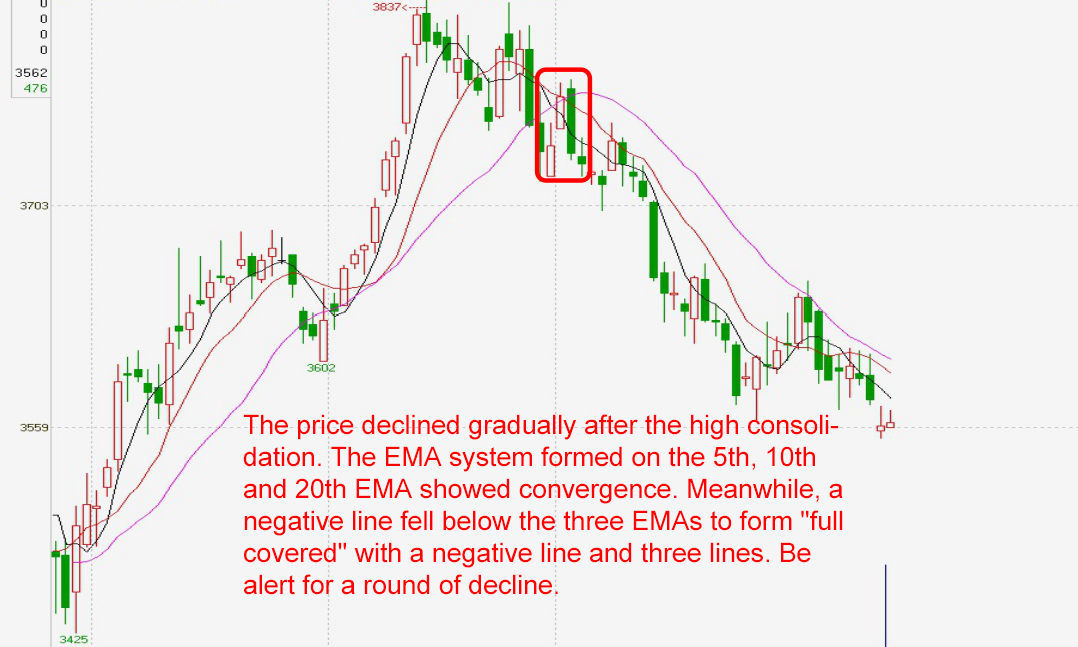

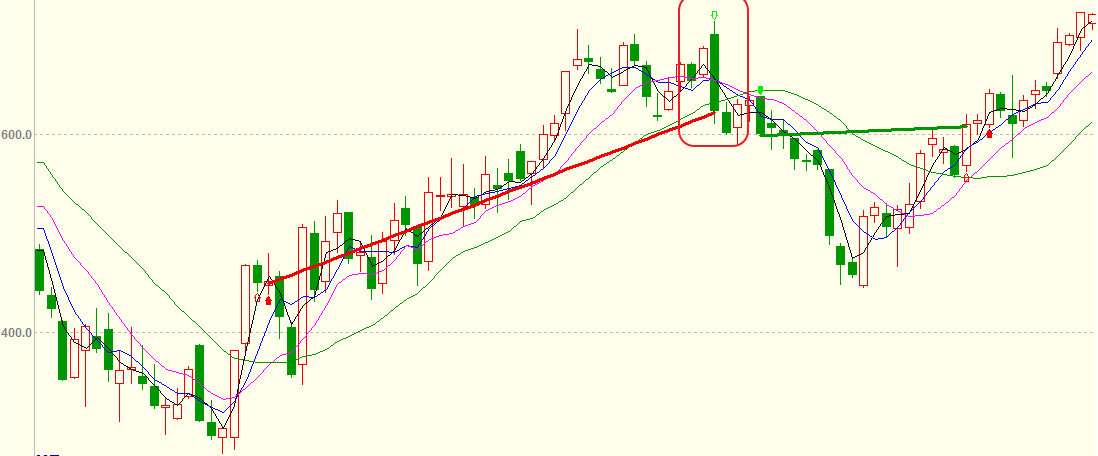

Contoh 5: Model stop loss garis K

Gagasan: Ketika dua kelompok moving average diatur dalam posisi long dan harga saat ini lebih tinggi dari harga tertinggi dari K-line sebelumnya, masuk ke pasar untuk pergi panjang, dan satu garis negatif jatuh di bawah empat moving average untuk menghentikan kerugian posisi panjang.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

Model stop-loss garis K:

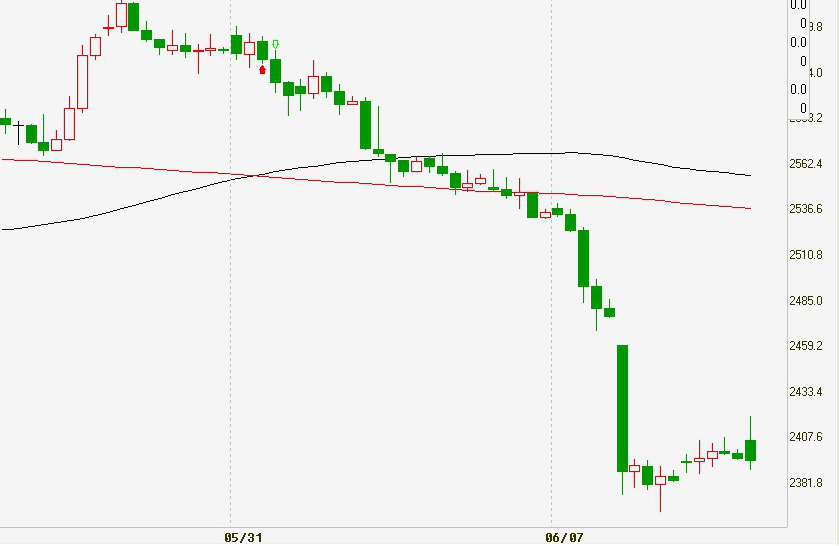

Contoh 6: Model stop loss indeks berdasarkan BOLL dan SAR

Ide: Ketika harga tertinggi lebih besar dari Bollinger Bands atas, masuk ke pasar dan pergi panjang, nilai kemudi parabolik melintasi 0, dan menghentikan kerugian posisi panjang.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

Di atas adalah kerangka kode umum dari setiap model stop-loss. Pembaca dapat memilih sesuai dengan kebutuhan mereka sendiri. Cara trading adalah dengan menggunakan berbagai strategi dan metode secara fleksibel. Pentingnya stop-loss dalam strategi trading kuantitatif jelas. Saat menggunakan model di atas, pembaca tidak boleh menyalinnya secara mekanis. Mereka harus memeriksa penerapan target dan model trading mereka beberapa kali, dan kemudian melakukan beberapa tes balik bot simulasi, memastikan modelnya benar, dan kemudian menerapkannya ke bot nyata.

- Pengantar ke Lead-Lag Arbitrage dalam Cryptocurrency (2)

- Penjelasan tentang suite Lead-Lag dalam mata uang digital (2)

- Pembahasan Penerimaan Sinyal Eksternal Platform FMZ: Solusi Lengkap untuk Penerimaan Sinyal dengan Layanan Http Terbina dalam Strategi

- FMZ platform eksplorasi penerimaan sinyal eksternal: strategi built-in https layanan solusi lengkap untuk penerimaan sinyal

- Pengantar ke Lead-Lag Arbitrage dalam Cryptocurrency (1)

- Penjelasan tentang suite Lead-Lag dalam mata uang digital (1)

- Diskusi tentang Penerimaan Sinyal Eksternal dari Platform FMZ: API Terluas VS Strategi Layanan HTTP Terintegrasi

- FMZ Platform Eksternal Signal Reception: Extension API vs Strategi Layanan HTTP Terbentuk

- Diskusi tentang Metode Pengujian Strategi Berdasarkan Generator Random Ticker

- Metode pengujian strategi berdasarkan generator pasar acak

- Fitur Baru FMZ Quant: Gunakan Fungsi _Serve untuk Membuat Layanan HTTP dengan Mudah

- 5.6 Membangun pemikiran probabilitas untuk meningkatkan pola perdagangan Anda

- Uniswap V3 diakses di FMZ dengan 200 baris kode

- Ketika FMZ menemukan ChatGPT, upaya untuk menggunakan AI untuk membantu dalam belajar perdagangan kuantitatif

- 9 aturan trading membantu trader menghasilkan $46,000 dari $1,000 dalam waktu kurang dari setahun

- Dari Perdagangan Kuantitatif ke Manajemen Aset - Pengembangan Strategi CTA untuk Pengembalian Absolute

- Buat robot perdagangan Bitcoin yang tidak akan kehilangan uang

- Rahasia Hidup: 19 Profesional Berbagi Saran tentang Perdagangan Mata Uang Digital

- Menggunakan JavaScript untuk menerapkan eksekusi bersamaan strategi kuantitatif - merangkum fungsi Go

- Aplikasi "Shannon's Demon" dalam Mata Uang Digital

- Uniswap V3 di FMZ dengan kode 200 baris

- Tycoon mengungkapkan algoritma perdagangan: FMZ Quant platform market maker strategi

- Tiga model potensial dalam perdagangan kuantitatif

- Sistem Perdagangan Intraday Pivot Point

- 6 Strategi dan Praktek Sederhana untuk Pemula dalam Perdagangan Kuantitatif Mata Uang Digital

- Kerangka strategi rentang rata-rata yang benar

- Praktik dan penerapan strategi termostat pada platform FMZ Quant

- Strategi perdagangan berdasarkan teori kotak, mendukung komoditas berjangka dan mata uang digital

- Strategi perdagangan kuantitatif berdasarkan harga

- Strategi perdagangan kuantitatif menggunakan indeks tertimbang volume perdagangan

- Implementasi dan penerapan strategi perdagangan PBX pada platform FMZ Quant Trading