Strategi Mengikuti Tren Ichimoku Kinko Hyo

Ringkasan

Strategi keseimbangan pertama adalah strategi pelacakan tren yang dilakukan dengan menggunakan indikator Ichimoku Kinko Hyo. Strategi ini menggabungkan beberapa indikator untuk mengidentifikasi arah tren, melakukan lebih banyak di pasar bullish, melakukan lebih sedikit di pasar bearish, dan mencapai nilai tambah jangka panjang dari dana tersebut.

Prinsip Strategi

Strategi ini terutama didasarkan pada indikator Ichimoku Kinko Hyo. Indikator ini terdiri dari garis pivot ((Tenkan-Sen), garis dasar ((Kijun-Sen), garis depan ((Senkou-Span A), garis depan ((Senkou-Span B) dan garis keterlambatan ((Chikou-Span).

Sinyal perdagangan untuk strategi ini berasal dari kombinasi dari kondisi berikut:

- Sinyal multi-head yang melewati garis acuan pada garis putar

- Putar di bawah garis melewati garis acuan sebagai sinyal kosong

- Delay line upward crossing sebagai multihead confirmation

- Delay line downward crossing untuk konfirmasi kosong

- RSI di atas 50 adalah multihead

- RSI di bawah 50 adalah indikator kosong

- Harga di atas grafik awan adalah tren multihead

- Harga di bawah awan

Bila kondisi multihead di atas terpenuhi secara bersamaan, maka dilakukan multiple entry; bila kondisi kosong di atas terpenuhi secara bersamaan, maka dilakukan blanko entry.

Analisis Keunggulan

Strategi ini dikombinasikan dengan trend tracking dan overbought oversold indicator, yang dapat secara efektif mengidentifikasi arah tren. Keuntungan utama adalah sebagai berikut:

- Indikator Ichimoku Kinko Hyo mampu mengidentifikasi tren jangka menengah dan jangka panjang dan menghindari kebisingan pasar jangka pendek.

- Kombinasi dengan RSI dapat secara efektif mengidentifikasi zona overbought dan oversold, mencegah terlewatnya peluang untuk berbalik.

- Mengingat kondisi harga saham yang berfluktuasi, hanya bertransaksi saat fluktuasi tinggi, untuk menghindari transaksi yang tidak efektif.

- Masing-masing tim memiliki sistem masuk dan keluar yang ketat untuk menghindari risiko.

Analisis risiko

Strategi ini juga memiliki beberapa risiko yang perlu diperhatikan:

- Indikator Ichimoku Kinko Hyo terlambat, yang dapat menyebabkan keterlambatan waktu masuk.

- Sinyal perdagangan kombinasi kondisional muncul dengan frekuensi rendah, yang dapat menyebabkan kurangnya jumlah transaksi.

- Tidak mempertimbangkan manajemen dana dan manajemen posisi, mungkin ada risiko over-trading.

Solusi yang sesuai:

- Parameter Ichimoku Kinko Hyo disingkat dengan tepat untuk meningkatkan sensitivitas indikator.

- Menurunkan persyaratan masuk dan meningkatkan frekuensi transaksi.

- Bergabung dengan Modul Manajemen Dana dan Posisi untuk mengontrol persentase dana dan posisi dalam satu transaksi.

Arah optimasi

Strategi ini dapat dioptimalkan dari beberapa arah:

- Mengganti atau menggabungkan indikator lain, seperti KDJ, MACD, dan lain-lain, untuk memperkaya sumber sinyal.

- Optimalkan parameter Ichimoku Kinko Hyo untuk meningkatkan sensitivitas indikator.

- Menambahkan strategi stop loss untuk mengunci keuntungan dan mengendalikan risiko.

- Menambahkan modul manajemen posisi, menyesuaikan posisi secara dinamis sesuai dengan ukuran dana.

- Menambahkan modul hedging berjangka, mengelola risiko hedging berjangka.

Meringkaskan

Strategi keseimbangan pandangan pertama secara keseluruhan adalah strategi pelacakan tren yang andal dan solid. Ini memecahkan masalah penting dalam perdagangan tren. Ini adalah keseimbangan antara akurasi identifikasi tren dan frekuensi pembuatan perdagangan.

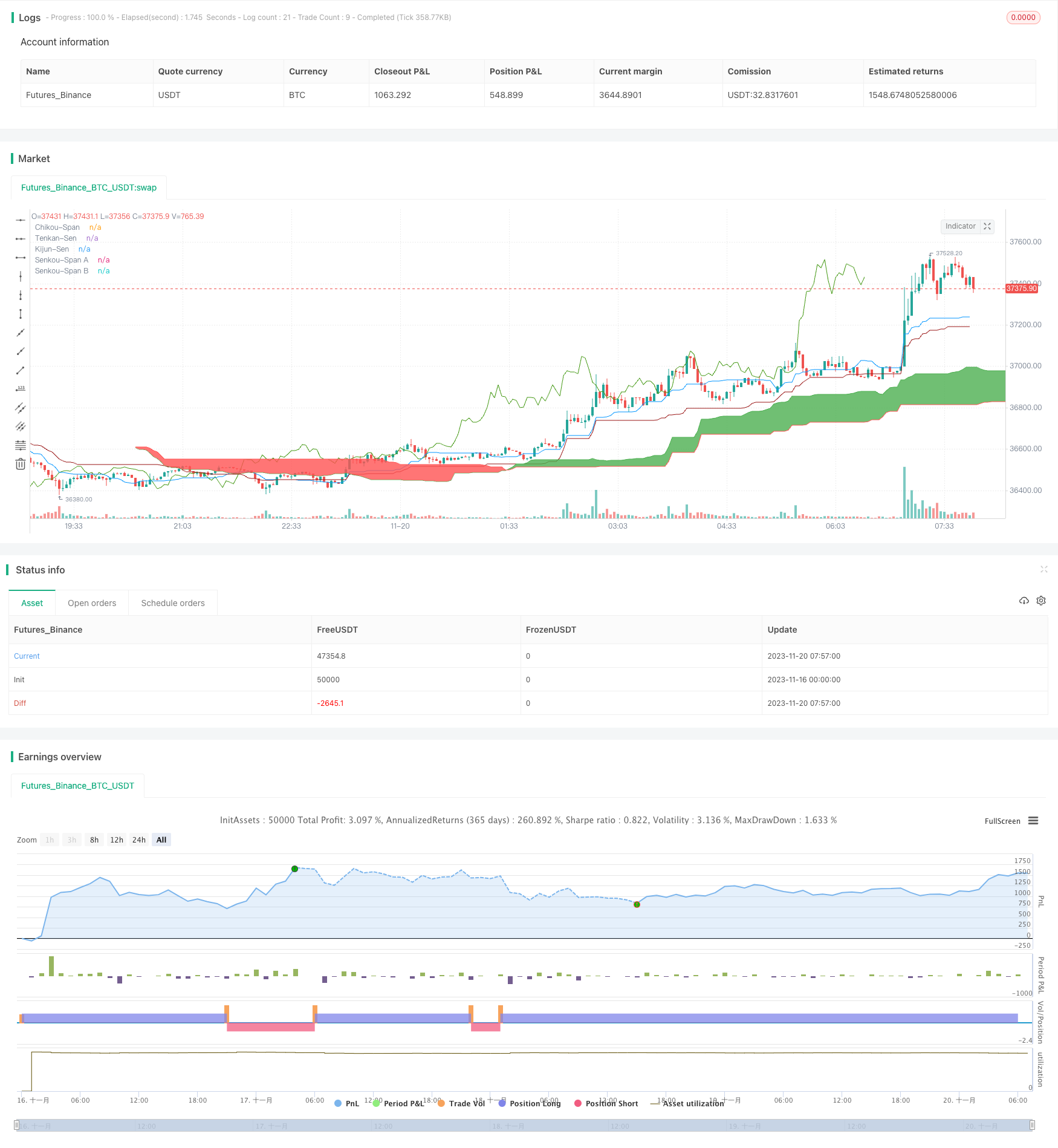

/*backtest

start: 2023-11-16 00:00:00

end: 2023-11-20 08:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: ETH 3h Strategy by tobuno", overlay=true)

//Inputs

ts_bars = input(22, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(60, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(120, minval=1, title="Senkou-Span B Bars")

cs_offset = input(30, minval=1, title="Chikou-Span Offset")

ss_offset = input(30, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

//Volatility

vollength = input(defval=2, title="VolLength")

voltarget = input(defval=0.2, type=float, step=0.1, title="Volatility Target")

Difference = abs((close - open)/((close + open)/2) * 100)

MovingAverage = sma(Difference, vollength)

highvolatility = MovingAverage > voltarget

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2019, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////////////////////////////////////////////////////////

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

//RSI

change = change(close)

gain = change >= 0 ? change : 0.0

loss = change < 0 ? (-1) * change : 0.0

avgGain = rma(gain, 14)

avgLoss = rma(loss, 14)

rs = avgGain / avgLoss

rsi = 100 - (100 / (1 + rs))

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

rsi_bullish = rsi > 50

rsi_bearish = rs < 50

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and rsi_bullish and highvolatility

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and rsi_bearish and highvolatility

strategy.entry("Long", strategy.long, when=bullish and long_entry and time_cond)

strategy.entry("Short", strategy.short, when=bearish and short_entry and time_cond)

strategy.close("Long", when=bearish and not short_entry and time_cond)

strategy.close("Short", when=bullish and not long_entry and time_cond)