Strategi Steroid Steroid

Penulis:ChaoZhang, Tanggal: 2023-12-21 15:12:37Tag:

Gambaran umum

Strategi Stochastic Vortex adalah strategi yang menghasilkan sinyal beli ketika garis K dari Stochastic Oscillator melintasi di atas garis D dan VI positif lebih tinggi dari VI negatif. Strategi ini menggabungkan keuntungan dari indikator Stochastic Oscillator dan Indikator Vortex untuk menangkap peluang ketika harga saham berbalik.

Logika Strategi

Strategi ini terutama didasarkan pada dua indikator:

-

Stochastic Oscillator: Indikator ini membandingkan harga penutupan hari dengan harga tertinggi dan terendah selama periode tertentu untuk mencerminkan apakah pasar terlalu laris atau terlalu banyak dibeli.

-

Indikator pusaran: Indikator ini mencerminkan pergerakan naik atau turun seperti pusaran di pasar dengan membandingkan fluktuasi selama periode tertentu. Ketika indeks pusaran positif lebih tinggi dari indeks pusaran negatif, itu berarti momentum kenaikan harga saham lebih kuat daripada momentum penurunan, sehingga kita dapat membeli.

Sinyal beli dari strategi ini berasal dari garis cepat K melintasi di atas garis lambat D dari Stochastic Oscillator, yang menunjukkan harga saham bangkit dari area oversold. Dan indeks pusaran positif yang lebih tinggi dari indeks pusaran negatif berarti momentum kenaikan harga saham yang kuat. Jadi kombinasi dari kedua sinyal ini menghasilkan keputusan pembelian akhir.

Analisis Keuntungan

Fitur utama dari strategi ini adalah:

-

Catch rebound harga saham secara tepat waktu. garis K melintasi di atas garis D mencerminkan pembalikan harga.

-

Indeks Vortex menentukan momentum ke atas untuk menghindari kebocoran palsu.

-

Parameter yang dapat disesuaikan untuk mengoptimalkan strategi.

-

Sinyal beli yang ditampilkan untuk penilaian intuitif.

-

Stochastic dan vortex memiliki mekanisme internal tanpa terlalu banyak data historis.

Analisis Risiko

Ada beberapa risiko dalam strategi ini:

-

Sinyal beli mungkin memiliki kesalahan dan kerugian tidak dapat dihindari sepenuhnya.

-

Pengaturan parameter yang tidak tepat dapat mempengaruhi kinerja strategi.

-

Kemungkinan kegagalan indikator lebih besar ketika harga saham berfluktuasi tajam.

-

Hal ini tidak dapat menentukan tren pasar dan juga akan menghasilkan sinyal beli di pasar bear.

Risiko ini dapat dikurangi dengan menyesuaikan parameter, mengatur stop loss, mempertimbangkan tren pasar, dll. Tetapi tidak ada strategi kuantitatif yang dapat sepenuhnya menghindari kerugian.

Optimalisasi

Strategi ini juga dapat dioptimalkan dalam aspek berikut:

-

Menggabungkan indikator teknis lainnya untuk menentukan tren keseluruhan untuk menghindari pembukaan posisi pada tingkat tinggi.

-

Meningkatkan mekanisme stop loss untuk mengendalikan kerugian tunggal maksimum.

-

Uji kombinasi parameter indikator yang berbeda untuk menemukan parameter yang optimal.

-

Meningkatkan kondisi pembukaan untuk mengurangi kemungkinan positif palsu.

-

Pertimbangkan biaya perdagangan dan tetapkan target keuntungan minimum.

Optimasi ini dapat meningkatkan stabilitas strategi, mengurangi kerugian, dan memaksimalkan nilai strategi.

Ringkasan

Strategi Vortex Stochastic memperhitungkan sinyal pembalikan harga dan sinyal momentum naik. Ini adalah strategi pembalikan yang khas. Ini memanfaatkan peluang ketika harga saham bangkit kembali dari area oversold dan menggunakan Indeks Vortex untuk menentukan momentum naik untuk menghindari pecah palsu. Strategi yang fleksibel dan mudah diterapkan ini memiliki risiko yang dapat dikendalikan dan merupakan strategi kuantitatif yang baik. Tetapi tidak ada strategi yang dapat sepenuhnya menghindari risiko pasar. Kita harus memperlakukannya dengan hati-hati dan memperhatikan kemungkinan ruang optimasi untuk menemukan nilai strategi yang lebih besar.

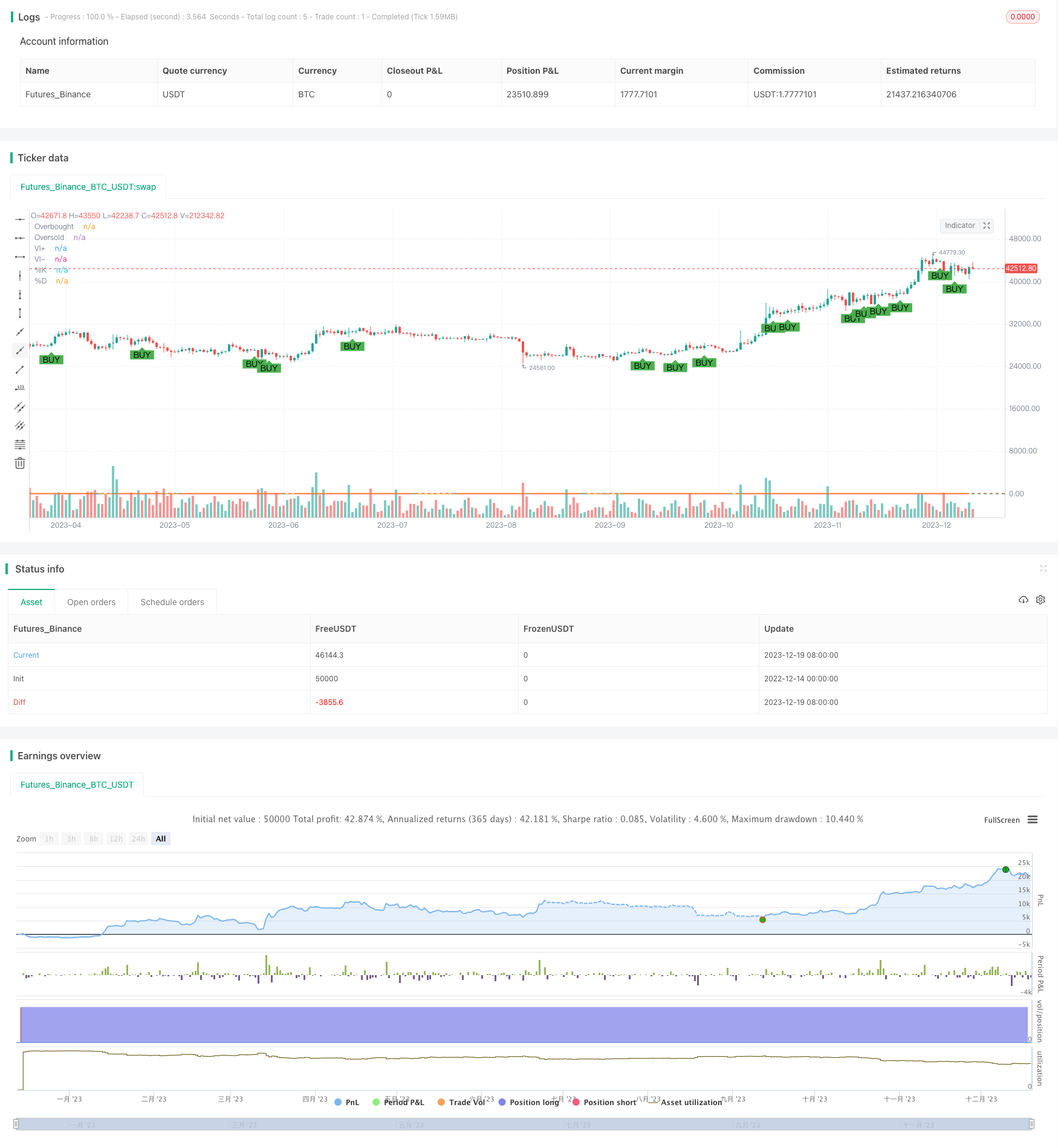

/*backtest

start: 2022-12-14 00:00:00

end: 2023-12-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic and Vortex Strategy", overlay=true)

// Stochastic Oscillator settings

kPeriod = input(14, title="K Period")

dPeriod = input(3, title="D Period")

slowing = input(3, title="Slowing")

k = sma(stoch(close, high, low, kPeriod), slowing)

d = sma(k, dPeriod)

// Vortex Indicator settings

lengthVI = input(14, title="Vortex Length")

tr = max(max(high - low, abs(high - close[1])), abs(low - close[1]))

vmPlus = abs(high - low[1])

vmMinus = abs(low - high[1])

viPlus = sum(vmPlus, lengthVI) / sum(tr, lengthVI)

viMinus = sum(vmMinus, lengthVI) / sum(tr, lengthVI)

// Buy condition

buyCondition = crossover(k, d) and viPlus > viMinus

if (buyCondition)

strategy.entry("Buy", strategy.long)

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plot(k, title="%K", color=color.blue)

plot(d, title="%D", color=color.orange)

hline(80, "Overbought", color=color.red)

hline(20, "Oversold", color=color.green)

plot(viPlus, title="VI+", color=color.purple)

plot(viMinus, title="VI-", color=color.red)

- Strategi pembalikan momen berdasarkan model multi-faktor

- Strategi Trading Jangka Pendek Berdasarkan Indikator Volatilitas Chaikin

- Strategi Pelacakan Tren Crossover Dual MA

- Super Trend Triple Strategi

- Strategi Stop Loss yang Dinamis

- Strategi crossover rata-rata bergerak dengan stop-loss dan take-profit

- Strategi pembalikan rata-rata berdasarkan rata-rata bergerak

- Strategi perdagangan frekuensi tinggi berdasarkan Bollinger Bands

- Strategi Perdagangan Awan Ichimoku Kuantitatif

- Strategi Momentum Berdasarkan Model Double Bottom Breakout

- Strategi perdagangan multi-periode berdasarkan indeks volatilitas dan osilator stokastik

- Strategi Perdagangan Perikanan Dasar CCI yang Diperluas

- Strategi Momentum Berdasarkan Squeeze LazyBear

- Strategi Stop Profit Sawtooth yang Terbatas Berdasarkan Moving Average

- Strategi perdagangan rata-rata bergerak tertimbang dinamis

- Strategi Lilin Terakhir

- Strategi kuantitatif pembalikan indeks volume negatif

- Triple Supertrend Breakout Strategi

- MACD dari Strategi Kekuatan Relatif

- Sistem Tiga Naga