Strategi panggilan balik tekanan rata-rata pergerakan ganda

Ringkasan

Strategi pengembalian tekanan linier ganda adalah strategi penghindaran indeks saham yang sangat sederhana. Ini hanya melakukan perdagangan beruntun, dengan posisi yang dibuat ketika harga mendekati titik tekanan ketika tren jangka panjang naik, untuk menghindari masuk setelah pasar menembus titik tekanan, sehingga mengunci harga pembelian yang lebih baik.

Prinsip Strategi

Strategi ini menggunakan kedua rata-rata bergerak 200 hari jangka panjang dan rata-rata bergerak 10 hari jangka pendek. Posisi hanya dapat dibuka ketika harga close out di atas garis 200 hari atau tren jangka panjang ke atas. Posisi dibuka lebih banyak ketika harga close out di bawah garis 10 hari, yang dianggap sebagai indeks saham di daerah tekanan, di mana jika RSI kurang dari 30, menunjukkan bahwa harga saham mungkin akan bangkit, di mana posisi dibuka lebih banyak.

Setelah membuka posisi, atur 5% stop loss dan 10% stop stop untuk keluar dari perdagangan. Selain itu, jika harga menembus garis 10 hari ke atas, stop stop juga akan diaktifkan.

Analisis Keunggulan

Keuntungan terbesar dari strategi pengembalian tekanan bilateral adalah kemampuan untuk mengikuti tren. Dengan menggunakan garis bilateral yang panjang dan pendek, ia dapat secara efektif menentukan arah tren jangka panjang.

Kedua, strategi ini sangat tepat untuk memilih waktu masuk. Ini memanfaatkan tekanan yang ditimbulkan oleh zona rata-rata, dikombinasikan dengan penilaian indikator overbought dan oversold, untuk memilih waktu masuk yang optimal untuk bouncing. Ini dapat membuat harga masuk lebih unggul dan menguntungkan untuk mendapatkan ruang keuntungan yang lebih besar.

Analisis risiko

Risiko terbesar dari strategi pengembalian tekanan linier adalah bahwa ia mudah menghasilkan beberapa stop loss kecil. Ketika harga melompat berulang kali di daerah tekanan, sangat mudah untuk terus memicu stop loss. Dalam hal ini, risiko kerugian kecil berulang kali muncul.

Selain itu, jika penilaian tren jangka panjang salah, sehingga terjadi peningkatan tekanan tekanan yang besar setelah masuk, maka stop loss mungkin lebih besar dan membawa risiko yang lebih besar.

Untuk mengontrol risiko, Anda dapat dengan tepat melonggarkan stop loss, meningkatkan periode kepemilikan posisi. Anda juga harus berhati-hati dalam menilai tren jangka panjang dan menghindari risiko yang ditimbulkan oleh posisi multihead yang salah.

Arah optimasi

Strategi ini dapat dioptimalkan dalam beberapa hal:

Menambahkan lebih banyak faktor untuk menilai tren jangka panjang. Selain rata-rata bergerak sederhana, lebih banyak indikator dapat diperkenalkan untuk menilai tren jangka panjang dengan lebih akurat, seperti faktor fundamental, perubahan volume perdagangan.

Optimalkan waktu masuk ke dalam permainan. Anda dapat memutuskan apakah ada karakteristik yang dapat meningkatkan volume secara signifikan sebelum mencapai titik tekanan, yang membantu menentukan kekuatan dan amplitudo bouncing.

Mengoptimalkan cara berhenti. Cara berhenti yang ada lebih pasif, tidak dapat terus-menerus menangkap kenaikan. Cara berhenti yang lebih dinamis, seperti trail stop, dapat dipelajari untuk mendapatkan lebih banyak kenaikan, dengan asumsi bahwa risiko dapat dikendalikan.

Manajemen Posisi Optimasi. Posisi dapat disesuaikan secara real-time sesuai dengan besarnya fluktuasi pasar. Hal ini dapat mengurangi fluktuasi untung dan rugi dan menghasilkan kurva keuntungan yang lebih stabil.

Meringkaskan

Strategi pengembalian tekanan linier ganda adalah strategi penghindaran yang sederhana dan praktis. Ini dapat secara efektif melacak tren jangka panjang, memilih waktu rebound yang baik untuk membuka posisi. Mengunci keuntungan, menghindari risiko dengan berhenti dan berhenti.

Strategi ini juga memiliki potensi besar untuk perbaikan dengan mengoptimalkan pilihan waktu masuk, cara stop-loss dinamis, dan manajemen posisi, dan lain-lain.

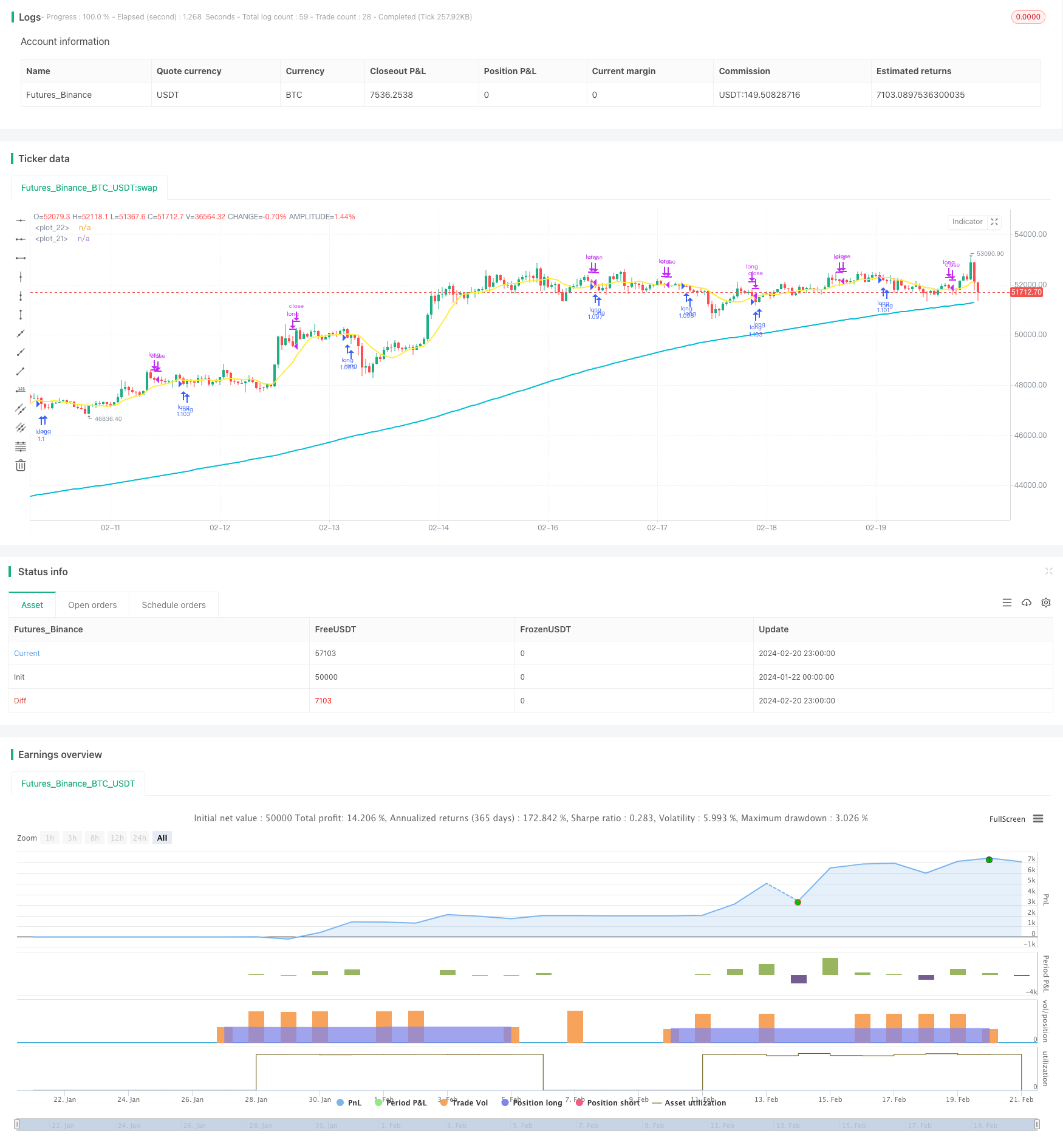

/*backtest

start: 2024-01-22 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tsujimoto0403

//@version=5

strategy("simple pull back", overlay=true,default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

//input value

malongperiod=input.int(200,"長期移動平均BASE200/period of long term sma",group = "パラメータ")

mashortperiod=input.int(10,"長期移動平均BASE10/period of short term sma",group = "パラメータ")

stoprate=input.int(5,title = "損切の割合%/stoploss percentages",group = "パラメータ")

profit=input.int(20,title = "利食いの割合%/take profit percentages",group = "パラメータ")

startday=input(title="バックテストを始める日/start trade day", defval=timestamp("01 Jan 2000 13:30 +0000"), group="期間")

endday=input(title="バックテスを終わる日/finish date day", defval=timestamp("1 Jan 2099 19:30 +0000"), group="期間")

//polt indicators that we use

malong=ta.sma(close,malongperiod)

mashort=ta.sma(close,mashortperiod)

plot(malong,color=color.aqua,linewidth = 2)

plot(mashort,color=color.yellow,linewidth = 2)

//date range

datefilter = true

//open conditions

if close>malong and close<mashort and strategy.position_size == 0 and datefilter and ta.rsi(close,3)<30

strategy.entry(id="long", direction=strategy.long)

//sell conditions

strategy.exit(id="cut",from_entry="long",stop=(1-0.01*stoprate)*strategy.position_avg_price,limit=(1+0.01*profit)*strategy.position_avg_price)

if close>mashort and close<low[1] and strategy.position_size>0

strategy.close(id ="long")