Ringkasan

Strategi untuk menangkap tren jangka pendek dari selisih harga adalah strategi perdagangan jangka pendek yang didasarkan pada selisih harga. Strategi ini berfokus pada selisih harga yang signifikan yang muncul saat pasar terbuka, dan melakukan perdagangan short-line ketika kondisi tertentu terpenuhi. Gagasan utama strategi ini adalah memanfaatkan sentimen pasar dan inersia pergerakan harga jangka pendek untuk menangkap kemungkinan peluang bouncing jangka pendek setelah selisih harga turun secara signifikan.

Fitur-fitur utama dari strategi ini meliputi:

- Dengan menetapkan ambang batas celah, pilihlah celah ke bawah yang signifikan.

- Mengelola risiko dengan target pendapatan tetap dan batas waktu.

- Dengan aturan masuk dan keluar yang sederhana dan jelas, mudah dimengerti dan diterapkan.

- Menggabungkan konsep analisis teknis dan struktur mikro pasar.

Strategi ini sangat cocok untuk lingkungan pasar yang berfluktuasi dan dapat membantu pedagang menangkap peluang reversal harga potensial dalam waktu singkat.

Prinsip Strategi

Prinsip-prinsip inti dari strategi untuk menangkap tren jangka pendek dari kesenjangan harga menyeluruh didasarkan pada beberapa elemen kunci berikut:

Identifikasi celah: Strategi pertama menghitung selisih antara harga pembukaan dan harga penutupan pada hari sebelumnya. Jika selisih tersebut melebihi nilai terendah yang ditetapkan (dalam hal ini 150 poin), maka dianggap ada celah ke bawah yang signifikan.

Syarat masuk: Ketika terdeteksi adanya celah ke bawah yang signifikan dan tidak ada posisi yang dipegang saat ini, strategi ini akan segera melakukan operasi shorting pada saat buka. Hal ini didasarkan pada asumsi bahwa pasar mungkin akan oversold dalam jangka pendek.

Tujuan yang ditetapkan: Strategi ini menetapkan target keuntungan tetap (dalam hal ini 50 poin). Strategi ini akan secara otomatis mengambil keuntungan jika harga naik kembali ke target harga.

Batas waktu: Untuk menghindari risiko yang ditimbulkan oleh jangka waktu yang panjang, strategi ini menetapkan batas waktu (dalam hal ini adalah jam 11 pagi). Strategi ini juga akan memaksa posisi kosong jika target keuntungan belum tercapai pada saat ini.

Foto diambil dari: Strategi menandai pada grafik di mana celah muncul dan bagaimana target keuntungan dicapai, membantu pedagang untuk secara intuitif memahami kinerja strategi.

Dengan kombinasi dari prinsip-prinsip ini, strategi ini bertujuan untuk menangkap fluktuasi harga jangka pendek setelah pasar dibuka, sementara untuk mengendalikan risiko dengan menetapkan target keuntungan yang jelas dan batas waktu.

Keunggulan Strategis

Ini adalah tanda masuk yang jelas: Strategi ini menggunakan celah ke bawah yang signifikan sebagai sinyal masuk yang jelas dan mudah dikenali dan dilaksanakan. Celah besar biasanya berarti perubahan besar dalam sentimen pasar, yang memberikan peluang yang baik untuk perdagangan jangka pendek.

Manajemen Risiko: Strategi ini secara efektif mengendalikan risiko setiap perdagangan dengan menetapkan target keuntungan dan batas waktu yang tetap. Metode ini dapat mencegah pedagang membuat keputusan yang tidak masuk akal karena keserakahan atau ketakutan.

Pelaksanaan otomatis: Logika strategi sederhana dan langsung, sangat cocok untuk sistem perdagangan otomatis. Hal ini dapat menghilangkan pengaruh faktor emosional manusia, meningkatkan konsistensi dan disiplin perdagangan.

Adaptasi terhadap perubahan pasar: Strategi ini sangat cocok untuk lingkungan pasar yang lebih berfluktuasi. Dalam pasar yang berubah dengan cepat, strategi ini dapat menangkap peluang reversal jangka pendek dengan cepat dan berpotensi menghasilkan keuntungan yang lebih tinggi.

Fleksibilitas: Parameter strategi (misalnya, ambang batas, target poin, dan waktu posisi) dapat disesuaikan dengan kondisi pasar yang berbeda dan preferensi risiko pribadi, dengan fleksibilitas yang kuat.

Dukungan visual: Strategi ini menandai informasi penting di grafik, seperti gap dan pencapaian target, yang membantu pedagang untuk lebih memahami dan menilai kinerja strategi.

Berdasarkan struktur mikro pasar: Strategi ini memanfaatkan perilaku harga dan karakteristik likuiditas saat pasar terbuka, yang sesuai dengan teori struktur mikro pasar dan memiliki dasar teoritis tertentu.

Keuntungan cepat: Dengan menetapkan target keuntungan yang relatif kecil, strategi dapat menghasilkan keuntungan dalam waktu singkat dan meningkatkan efisiensi penggunaan dana.

Risiko Strategis

Risiko terobosan palsu: Tidak semua celah ke bawah akan menyebabkan harga rebound. Dalam beberapa kasus, harga mungkin terus turun, menyebabkan strategi menghadapi kerugian yang lebih besar.

Perdagangan berlebihan: Dalam pasar yang sangat berfluktuasi, strategi dapat sering memicu sinyal perdagangan, yang menyebabkan overtrading dan meningkatkan biaya transaksi.

Risiko waktu: Penetapan waktu posisi tetap (jam 11) dapat menyebabkan kehilangan peluang keuntungan potensial, atau memaksakan posisi tetap pada waktu yang tidak menguntungkan.

Sensitivitas parameter: Kinerja strategi sangat bergantung pada pengaturan parameter, seperti ambang batas dan jumlah target. Pengaturan parameter yang tidak tepat dapat menyebabkan kinerja strategi yang buruk.

Perubahan kondisi pasar: Strategi ini mungkin bekerja dengan baik di bawah kondisi pasar tertentu, tetapi mungkin akan gagal jika kondisi pasar berubah.

Risiko likuiditas: Dalam pasar yang kurang likuiditas, mungkin sulit untuk melakukan transaksi dengan harga yang ideal setelah kekurangan besar, meningkatkan risiko slippage.

Resiko terhadap perubahan tren: Strategi ini pada dasarnya adalah perdagangan melawan tren, yang mungkin menghadapi risiko kerugian berkelanjutan di pasar tren yang kuat.

Strategi tunggal bergantung pada: Terlalu bergantung pada satu strategi dapat membuat portofolio menghadapi risiko sistemik, terutama ketika ada perubahan besar di pasar.

Untuk mengatasi risiko ini, disarankan untuk mengambil langkah-langkah berikut:

- Dalam kombinasi dengan indikator teknis lainnya (seperti RSI, Brin) untuk mengkonfirmasi sinyal perdagangan.

- Mengimplementasikan strategi stop loss yang lebih fleksibel daripada hanya bergantung pada batas waktu.

- Menganalisis dan mengoptimalkan parameter strategi secara teratur untuk menyesuaikan dengan kondisi pasar yang terus berubah.

- Pertimbangkan untuk menggunakan strategi ini sebagai bagian dari sistem perdagangan yang lebih besar, dan bukan digunakan secara terpisah.

- Sebelum melakukan perdagangan di pasar, lakukan simulasi perdagangan dan penilaian risiko.

Arah optimasi strategi

Tanda Kehilangan Dinamis Strategi saat ini menggunakan batas celah yang tetap ((150 poin)). Anda dapat mempertimbangkan untuk menggunakan batas celah yang dinamis, misalnya berdasarkan rata-rata gelombang nyata (ATR) selama N hari terakhir untuk mengatur batas celah. Dengan demikian, strategi dapat beradaptasi dengan lebih baik dengan volatilitas siklus pasar yang berbeda.

Kemunduran intelektual: Memperkenalkan mekanisme stop loss yang dinamis, seperti pengaturan stop loss berdasarkan volatilitas pasar atau level support/resistance, bukan hanya bergantung pada batasan waktu yang tetap. Ini dapat mengendalikan risiko dengan lebih baik, sementara mempertahankan peluang keuntungan potensial.

Analisis siklus waktu: Kombinasi analisis tren dengan periode waktu yang lebih lama, melakukan perdagangan short hanya ketika tren keseluruhan ke bawah. Ini dapat meningkatkan keberhasilan strategi dan menghindari sering shorting di pasar bullish yang kuat.

Mengukur sentimen pasar: Memperkenalkan indikator seperti volume perdagangan, volatilitas untuk mengukur sentimen pasar. Hanya melakukan perdagangan ketika indikator sentimen pasar juga menunjukkan sinyal oversell, dapat meningkatkan keakuratan strategi.

Pengaturan tujuan adaptif: Strategi saat ini menggunakan 50 poin tetap sebagai target. Anda dapat mempertimbangkan untuk menyesuaikan target sesuai dengan dinamika pasar yang berfluktuasi, meningkatkan target poin pada periode fluktuasi tinggi, mengurangi target poin pada periode fluktuasi rendah.

Mekanisme pelunasan sebagian: Memperkenalkan mekanisme pelunasan saham secara bertahap, misalnya dengan melunasi sebagian dari posisi setelah mencapai keuntungan tertentu, sehingga posisi yang tersisa dapat terus beroperasi. Hal ini dapat melindungi keuntungan sambil tidak melewatkan situasi besar.

Filter waktu: Menganalisis kinerja strategi untuk periode waktu yang berbeda, mungkin menemukan bahwa periode waktu tertentu (seperti 30 menit pertama setelah buka) lebih efektif. Pertimbangkan untuk melakukan perdagangan hanya dalam periode waktu tertentu.

Analisis relevansi: Studi tentang hubungan strategi dengan aset atau strategi lain dapat membantu membangun portofolio investasi yang lebih kuat dan mendistribusikan risiko.

Optimalisasi Pembelajaran Mesin Menggunakan algoritma pembelajaran mesin untuk mengoptimalkan pilihan parameter dan keputusan perdagangan dapat meningkatkan kemampuan adaptasi dan kinerja strategi.

Analisis emosi terintegrasi: Pertimbangkan untuk mengintegrasikan berita pasar dan analisis sentimen media sosial, yang dapat membantu memprediksi reaksi pasar setelah adanya celah besar.

Hal ini bertujuan untuk meningkatkan stabilitas, adaptasi, dan profitabilitas strategi. Namun, sebelum melakukan optimasi apa pun, harus dilakukan pengulangan yang memadai dan pengujian ke depan untuk memastikan bahwa perbaikan benar-benar membawa efek yang diharapkan.

Meringkaskan

Strategi penangkapan tren jangka pendek gap harga menyeluruh adalah metode perdagangan jangka pendek yang didasarkan pada gap harga, yang berfokus pada menangkap peluang potensi bouncing setelah gap harga yang signifikan ke bawah. Strategi ini mencoba untuk mendapatkan keuntungan dengan menetapkan kondisi masuk yang jelas, tujuan keuntungan yang tetap, dan batas waktu, sambil mengendalikan risiko, dan memanfaatkan fluktuasi sentimen jangka pendek di pasar.

Keuntungan utama dari strategi ini adalah sinyal perdagangan yang jelas, manajemen risiko yang ketat, dan kemampuan untuk melakukan otomatisasi. Strategi ini sangat cocok untuk lingkungan pasar yang berfluktuasi tinggi, dengan kemampuan untuk menangkap perubahan harga jangka pendek dengan cepat. Namun, strategi ini juga menghadapi risiko seperti false breakout, overtrading, dan sensitivitas parameter.

Untuk meningkatkan efektivitas strategi lebih lanjut, dapat dipertimbangkan untuk memperkenalkan optimasi seperti ambang batas celah dinamis, mekanisme stop loss cerdas, analisis siklus multi-waktu. Perbaikan ini dapat meningkatkan fleksibilitas dan stabilitas strategi.

Secara keseluruhan, strategi menangkap tren jangka pendek gap harga menyeluruh memberikan cara unik bagi pedagang untuk memanfaatkan fluktuasi jangka pendek di pasar. Namun, seperti semua strategi perdagangan, ini tidak serba bisa. Aplikasi yang sukses membutuhkan pemahaman yang mendalam tentang dinamika pasar, optimasi strategi berkelanjutan, dan manajemen risiko yang ketat.

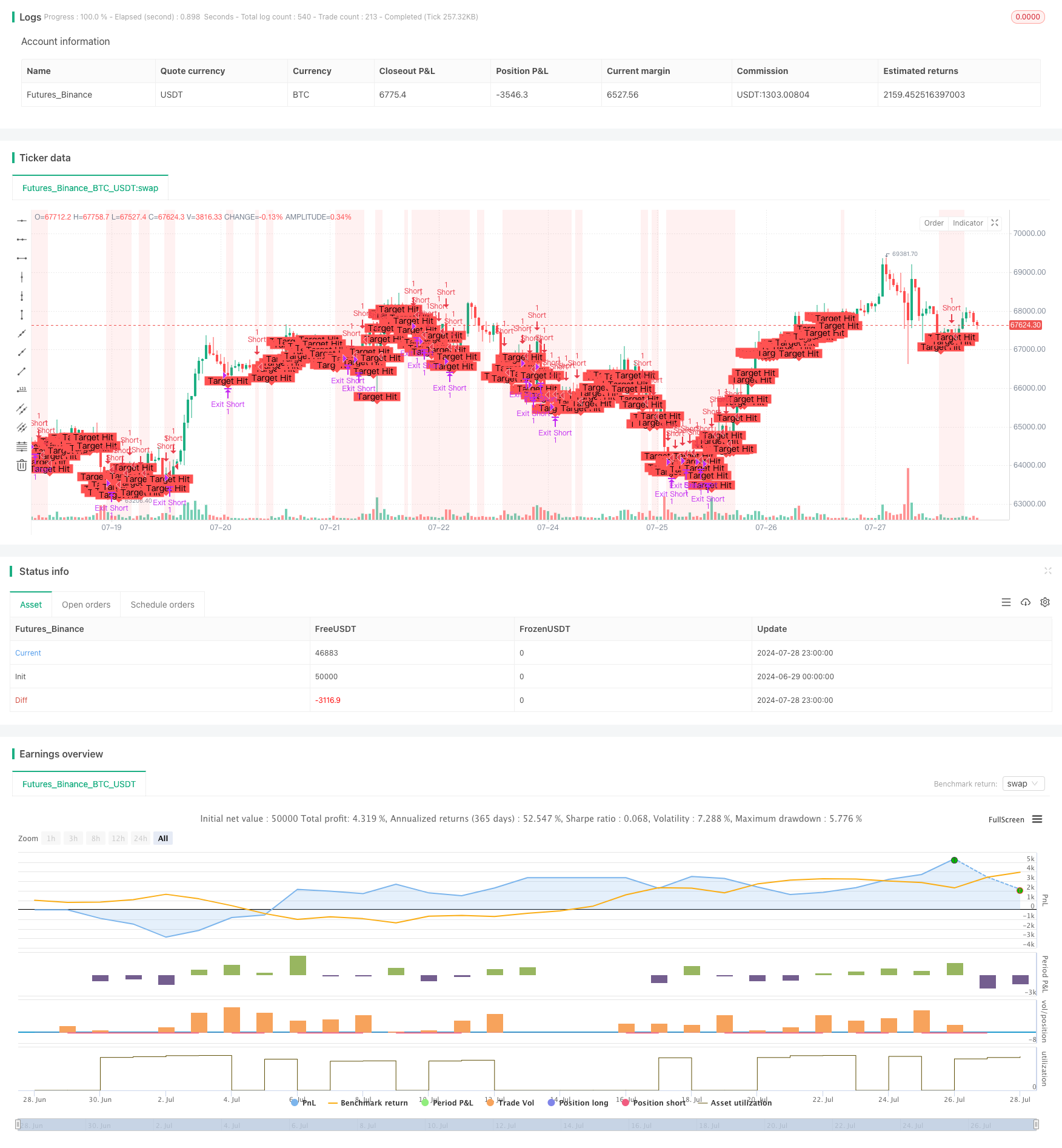

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gap Down Short Strategy", overlay=true)

// Input parameters

targetPoints = input.int(50, title="Target Points", minval=1)

gapThreshold = input.int(150, title="Gap Threshold (in points)", minval=0)

// Calculate gap

prevClose = request.security(syminfo.tickerid, "D", close[1])

gap = open - prevClose

gapDown = gap < -gapThreshold

// Strategy logic

var float entryPrice = na

var float targetPrice = na

var bool inPosition = false

var bool targetHit = false

if (gapDown and not inPosition)

entryPrice := open

targetPrice := entryPrice - targetPoints

inPosition := true

targetHit := false

if (inPosition)

if (low <= targetPrice)

targetHit := true

inPosition := false

if (time >= timestamp(year, month, dayofmonth, 11, 0))

inPosition := false

// Plotting

bgcolor(gapDown ? color.new(color.red, 90) : na)

plotshape(series=targetHit, location=location.belowbar, color=color.red, style=shape.labeldown, text="Target Hit", size=size.small)

// Strategy results

strategy.entry("Short", strategy.short, when=gapDown and not inPosition)

if (targetHit)

strategy.exit("Exit Short", from_entry="Short", limit=targetPrice)

if (time >= timestamp(year, month, dayofmonth, 11, 0) and inPosition)

strategy.close("Short")

// Display gap information

// plotchar(gapDown, char='↓', location=location.belowbar, color=color.red, size=size.small, title="Gap Down")

// plot(gap, title="Gap", color=color.blue)