ブロックチェーン資産の量的な取引におけるクロス通貨ヘッジ戦略

作者: リン・ハーンFMZ~リディア作成日:2022-12-27 10:11:48, 更新日:2023-09-20 10:02:24 更新日:2020-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2021-09-20 更新日:2020-09-20 更新日:2020-09-20

ブロックチェーン資産の量的な取引におけるクロス通貨ヘッジ戦略

ヘージング戦略では,様々な種類のヘージングがあります.クロスマーケットヘージング,クロスペリオドヘージングなど. 今日,クロス通貨ヘージングについてお話します. これは,ブロックチェーン資産の定量取引におけるクロス通貨ヘージング戦略です. 一般的には,ヘージング取引の対象は同じで,クロス通貨ヘージングは異なる対象の購入と販売を伴うものです. 同じ品種をヘージングするとき,私たちは価格の差をヘージング取引の購入と販売価格として使用することができます. 同じ品種の最も単純なクロスマーケットヘージングでは,価格の差は一定の範囲内で繰り返し変動します. 価格の差はクロス通貨ヘージングの購入と販売価格として使用することはできません. 異なる通貨の価格の差が観察するのが非常に直感的ではなく,価格比率は通常購入と販売価格として使用されます.

例えば: 取引対A: LTC_USDT トレーディングペアB:ETH_USDT

開始ポジションを価格比値に合わせて分配する.Price of Trading pair A/Price of Trading pair B. 割合が大きいほど,Aを売り,Bを購入する. 割合が減少した場合,Aを買ってBを売る. 各ヘッジの相当のUSDT額は,実際にはLTC/ETHの相対価格に基づいたグリッド取引の戦略である. 戦略の考えは複雑ではない. しかし,この種のヘッジポートフォリオは,実際にはLTCの価格をアンカー価格通貨としてETHを使用していることを注意すべきである. アンカー価格は一方的なトレンドから抜け出す可能性が高い. ほとんどの場合,不安定なトレンドであるかもしれないが,このリスクは考慮し注意する必要がある.

FMZ Quant Trading プラットフォームを使用して戦略プロトタイプを書くのは簡単です.

戦略コードを実行するときに,それは参照する必要があります そして

そして

/*backtest

start: 2019-05-01 00:00:00

end: 2019-11-04 00:00:00

period: 1m

exchanges: [{"eid":"OKEX","currency":"LTC_USDT","balance":100000,"stocks":30},{"eid":"OKEX","currency":"ETH_USDT","balance":100000,"stocks":30}]

*/

/*

A exchanges[0] : EOS_USDT

B exchanges[1] : ETH_USDT

*/

var Interval = 500

// parameters

var numPoint = 100 // Number of nodes

var distance = 0.08 // Proportional distance

var amountPoint = 100 // Node amount in USDT

var arrHedgeList = []

function main () {

var isFirst = true

while(true) {

var rA = exchanges[0].Go("GetTicker")

var rB = exchanges[1].Go("GetTicker")

var tickerA = rA.wait()

var tickerB = rB.wait()

if (tickerA && tickerB) {

var priceRatioSell = tickerB.Buy / tickerA.Sell // B sell , A buy

var priceRatioBuy = tickerB.Sell / tickerA.Buy // B buy , A sell

if (isFirst) {

for (var i = 0 ; i < numPoint ; i++) {

var point = {

priceRatio : priceRatioSell + (i + 1) * distance,

coverRatio : priceRatioSell + i * distance,

amount : (0.08 * i + 1) * amountPoint,

isHold : false,

}

arrHedgeList.push(point)

}

isFirst = false

}

for (var j = 0 ; j < arrHedgeList.length; j++) {

if (priceRatioSell > arrHedgeList[j].priceRatio && arrHedgeList[j].isHold == false) {

// B sell , A buy

Log("Hedging, price ratio", priceRatioSell, "#FF0000")

$.Buy(exchanges[0], arrHedgeList[j].amount / tickerA.Sell)

$.Sell(exchanges[1], arrHedgeList[j].amount / tickerB.Buy)

arrHedgeList[j].isHold = true

LogStatus(_D(), exchanges[0].GetAccount(), "\n", exchanges[1].GetAccount())

$.PlotLine("ratio", (priceRatioSell + priceRatioBuy) / 2)

break

}

if (priceRatioBuy < arrHedgeList[j].coverRatio && arrHedgeList[j].isHold == true) {

// B buy , A sell

Log("hedge, price ratio", priceRatioBuy, "#32CD32")

$.Sell(exchanges[0], arrHedgeList[j].amount / tickerA.Buy)

$.Buy(exchanges[1], arrHedgeList[j].amount / tickerB.Sell)

arrHedgeList[j].isHold = false

LogStatus(_D(), exchanges[0].GetAccount(), "\n", exchanges[1].GetAccount())

$.PlotLine("ratio", (priceRatioSell + priceRatioBuy) / 2)

break

}

}

}

Sleep(Interval)

}

}

戦略のアイデアを検証することができます.

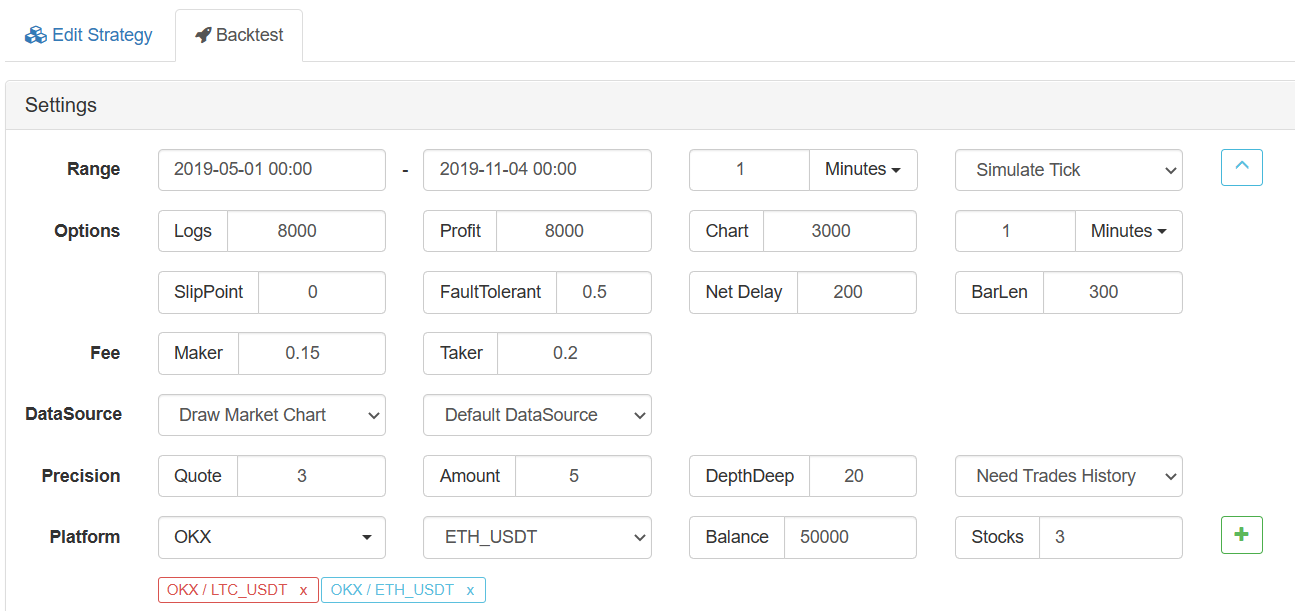

バックテストのデフォルト設定を使用します:

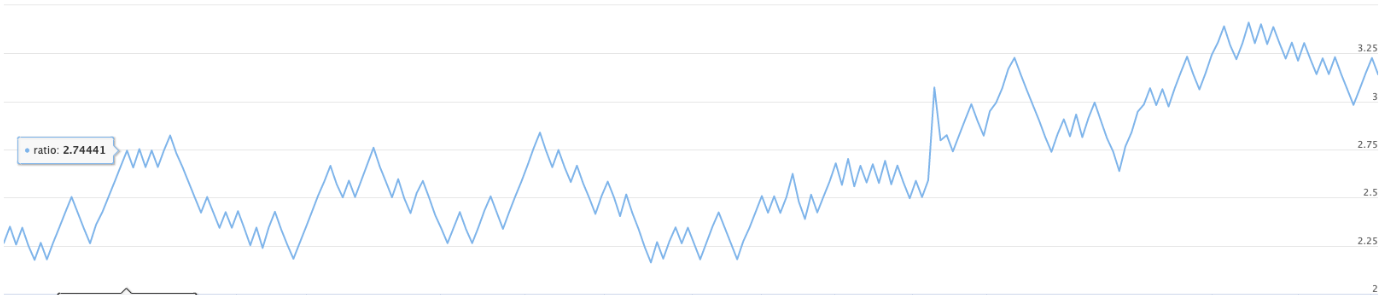

FMZ Quant Trading プラットフォームでアイデアのプロトタイプを実装することは非常に簡単です.上記の図によると,この価格比率はほとんどの場合変動しますが,一定の傾向があります.最適化方向はヘッジ中にポジション制御または特定のトレンド識別を追加することができます. 位置制御の観点からすると,各ヘッジノードのヘッジ金額を増加させることができます.例えば,コードでは:

if (isFirst) {

for (var i = 0 ; i < numPoint ; i++) {

var point = {

priceRatio : priceRatioSell + (i + 1) * distance,

coverRatio : priceRatioSell + i * distance,

amount : (0.08 * i + 1) * amountPoint, // 8% of amountPoint per increment

isHold : false,

}

arrHedgeList.push(point)

}

isFirst = false

}

この方法により,比較的大きなポジションは高価格比率のポジションに集中し,価格比率が低いときに占める大きなポジションを避けることができます. もちろん,このようなクロス通貨ヘッジは非常にリスクが高い.もしある通貨の価格が他の通貨の価格に比べて上昇し続けると,浮動損失が発生する.したがって,クロス通貨ヘッジには,2つの通貨間のより強い相関が必要である.

この戦略は初期的なDEMOに過ぎず,さらに改善され最適化されることがあります.

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (2)

- デジタル通貨におけるリード-ラグ套路の紹介 (2)

- FMZプラットフォームの外部信号受信に関する議論: 戦略におけるHttpサービス内蔵の信号受信のための完全なソリューション

- FMZプラットフォームの外部信号受信に関する探求:戦略内蔵Httpサービス信号受信の完全な方案

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (1)

- デジタル通貨におけるリード-ラグ套路の紹介 (1)

- FMZプラットフォームの外部信号受信に関する議論:拡張API VS戦略内蔵HTTPサービス

- FMZプラットフォームの外部信号受信に関する探究:拡張API vs 戦略内蔵HTTPサービス

- ランダム・ティッカー・ジェネレーターに基づく戦略テスト方法に関する議論

- ランダム市場生成器に基づく戦略テスト方法について

- FMZ Quant の新しい機能: _Serve 機能を使用して HTTP サービスを簡単に作成する

- Python で デジタル 通貨 の 量 的な 取引 戦略 を 実行 する

- Linux docker のインストールとアップグレードの最良の方法

- 長期・短期ポジションのバランスのとれた株式戦略を順序よく調整する

- タイムシリーズデータ分析とTickデータバックテスト

- デジタル通貨市場の定量分析

- データ駆動技術に基づくペア取引

- 機械学習技術の取引への応用

- 研究環境を利用して,三角型ヘッジの詳細と,ヘッジ可能な価格差に対する処理手数料の影響を分析する.

- デリビットの先物取引APIを改革し,オプションの定量取引に適応する

- 取引の原則を分析するために研究環境を使用することを学びます

- FMexのデジタル通貨戦略ガイドを FMZ Quantで入手する

- MyLanguageの戦略を移植します (高度)

- MyLanguageの戦略を移植する

- 戦略にマルチチャートサポートを追加することを教える

- PythonのバージョンでK線合成関数を書くことを教える

- 研究環境におけるドンキアン・チャネル戦略の分析

- FMZがChatGPTに出くわしたとき,AIを使って量的な取引を学ぶのを助ける試みを記してください.

- デジタル通貨オプションの定量取引ツール

- Python バージョンのシンプルなグリッド戦略

- データ再生機能に基づいて開発された線形待機オーダーフロー戦略