価格チャネルトレンドフォロー戦略

スペクトル年齢戦略

概要

スペクトルエイジング戦略は,価格チャネルに基づくトレンド追跡戦略である.それは,急速と遅い唐津チャネルを使用して,トレンドの方向性を識別し,逆調時に低価格で買い,高価格で売る.この戦略の優点は,トレンドを自動的に追跡することができ,トレンドが変化する時に時効的にストップ・ロスを開き,逆転する.しかし,また,逆戻りとストップ・ロスがあまりにも近づくリスクもある.

戦略原則

この戦略は,まず,急速通路周期を20K線,遅い通路周期を50K線と定義する.急速通路は,ストップ・ロスの価格を設定するために,遅い通路は,トレンドの方向と入場時刻を判断するために使用される.

戦略は,まず,高速通路の最高値と最低値を計算し,中線を停止線として取る.同時に,高速通路の最高値と最低値を計算し,通路の上沿と下沿を入場線として取る.

価格がスロー通路の上沿いを突破すると,多めにする.価格がスロー通路下沿いを突破すると,空きをする.入場後,止損点は,スロー通路の中央線に設定する.

このように,スローチャネルは大きなトレンドの方向を判断し,急速チャネルは小さな範囲を追跡して,判断ストップポイントを突破する.大きなトレンドが逆転すると,価格は最初に急速チャネルのストップラインを突破して,ストップを達成する.

戦略的優位性

トレンドを自動追跡し,タイムストップする. 双通道構造を使用し,トレンドを自動追跡し,トレンドが逆転したときに迅速にストップする.

逆調開設は,ある種のトレンドフィルタリング効果を有する.価格がチャネル境界を破るときにのみ開設し,一部の非トレンドの偽突破を除することができる.

リスクはコントロールできます. ストップダストは近い距離で,単一の損失をコントロールできます.

戦略リスク

トレンドフォロー戦略 トレンドフォロー戦略 トレンドフォロー戦略 トレンドフォロー戦略 トレンドフォロー戦略

止損点があまりにも近くにある.高速通路周期が短く,止損距離が近く,容易に引っ張られる.高速通路周期を適切に緩めることができる.

過剰な取引が起こりやすい.双通道構造により,買い売りのポイントが多くなり,ポジションを合理的に制御する必要がある.

最適化の方向

ポジション開設のフィルター条件を追加する. ポジション開設の条件にボラティリティなどの指標を追加し,トレンド性のない突破をフィルターする.

経路周期パラメータの最適化 経路パラメータの最適な組み合わせを,より体系的な方法で探すことができる.

複数のタイムサイクルを組み合わせた意思決定.より高いタイムサイクルで大きなトレンドを特定し,より低いサイクルで具体的な取引を行うことができる.

ダイナミックに調整する止損距離。市場の波動程度に応じてダイナミックに調整できる止損距離。

要約する

スペクトルエイジング戦略は,全体として標準的なトレンド追跡戦略である.価格チャネルを活用してトレンドの方向性を判断し,リスクを制御するためにストップを設定する.この戦略には一定の利点があるが,撤回とストップポイントの過近い問題もある.チャネルパラメータを最適化,フィルタリング条件を追加するなどの方法によって,より良い戦略効果を得ることができる.しかし,注意すべきことは,トレンド追跡戦略はトレーダーの心態に対する要求が高く,撤回のための心理的な準備が必要であるということである.

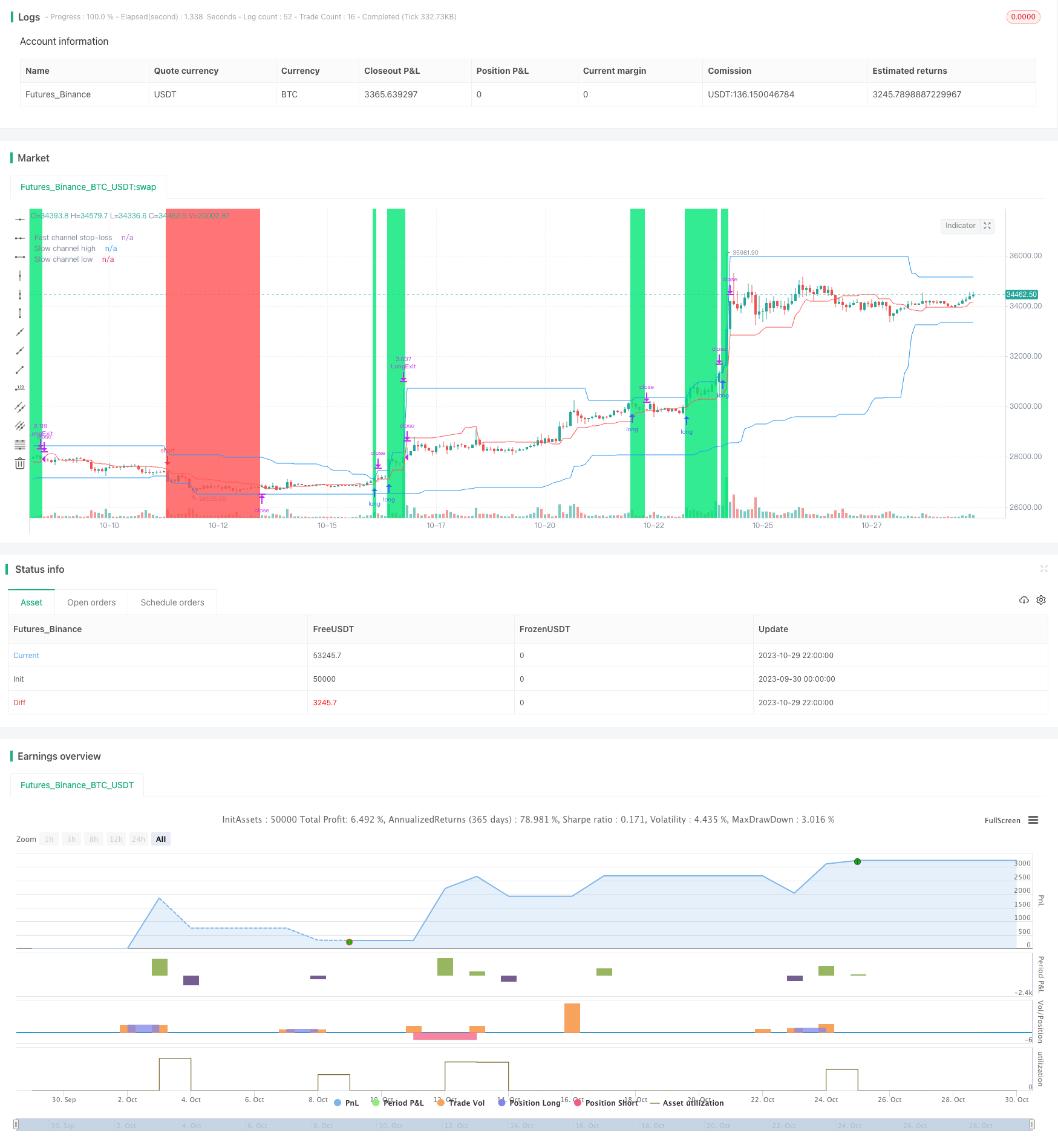

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's RiskTurtle Strategy", shorttitle = "RiskTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

risk = input(2, minval = 0.1, maxval = 99, title = "Risk size, %")

fast = input(20, minval = 1, title = "Fast channel (for stop-loss)")

slow = input(50, minval = 1, title = "Slow channel (for entries)")

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(true, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc, title = "Slow channel high")

plot(ls, offset = offset, color = colorpc, title = "Slow channel low")

plot(center, offset = offset, color = colorsl, title = "Fast channel stop-loss")

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Var

loss = 0.0

maxloss = 0.0

equity = 0.0

truetime = true

//Lot size

risksize = -1 * risk

risklong = ((center / hs) - 1) * 100

coeflong = abs(risksize / risklong)

lotlong = (strategy.equity / close) * coeflong

riskshort = ((center / ls) - 1) * 100

coefshort = abs(risksize / riskshort)

lotshort = (strategy.equity / close) * coefshort

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and hs > 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and ls > 0 and truetime)

strategy.exit("LongExit", "Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Max loss size

equity := strategy.position_size == 0 ? strategy.equity : equity[1]

loss := equity < equity[1] ? ((equity / equity[1]) - 1) * 100 : 0

maxloss := min(nz(maxloss[1]), loss)

//Label

min := round(min * 100) / 100

maxloss := round(maxloss * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%" + "\nMax.loss " + tostring(maxloss) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

// la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)