モメントブレイクトレード戦略

作者: リン・ハーンチャオチャン, 日付: 2023-11-28 10:33:31タグ:

この記事では,キャンドルスタイクパターンをベースにしたモメンタムブレークアウト取引戦略を紹介する.この戦略は,キャンドルスタイク形成を認識することによって市場動向とエントリー機会を特定する.

戦略の概要

モメントブレイクストラテジーは,主に市場への入場のための上昇傾向または下落傾向を特定することによって,潜在的な逆転信号を判断します.信号を特定した後,過剰な収益を達成するための傾向を迅速に追跡します.

戦略原則

モメントブレイクストラテジーの基本的な論理は,上昇傾向と下落傾向を含む,浸透パターンの特定に基づいています.

このパターンは,現在の期間の閉盤価格が開盤価格よりも高く,前の期間の閉盤価格が前期の開盤価格よりも低いときに形成される.このパターンは,しばしば市場情勢の逆転を,下落から上昇へと示す.これは上向きの傾向を追求するための良い機会である.

この傾向は,現在の期間の閉店価格が開店価格より低く,前の期間の閉店価格が前期の開店価格より高くなったときに形成される.これはまた,市場情勢の変化を示し,市場をショートにする機会を提供します.

浸透パターンを特定した後,モメンタム・ブレークアウト戦略は,潜在的な逆転傾向を追跡するために過剰なレバレッジを持つポジションを迅速に確立します.また,利益をロックしながらリスクを制御するためにストップ・ロスを動的に調整します.

利点

- 市場転換の機会を迅速に特定する

- 適切なストップ・ロストと得益とバランスのとれたリスク・リターン比

- 調整可能なレバレッジ 異なるリスクアピートに対応する

- 自動取引による高い効率性

リスク

- 完全に逆転を保証できない 浸透パターン

- 失敗したブレークアウトと横向的な価格動向の確率

- 余剰レバレッジによる清算リスク

- 適切なポジションサイズをサポートするために十分な資本を必要とする

改善

戦略は以下の方法で最適化できます.

- シグナルをフィルターする他の指標を組み込む

- リスクを制限するためにレバレッジを調整する

- 低コストベースにスケールする

- ストップ・ロスを最適化し,利益を固定するために利益を取ります

概要

モメントブレイクアウト戦略は,典型的な平均逆転戦略である.主要キャンドルスティック信号を捕獲することで,市場のトレンド逆転を迅速に判断し追跡する.リスクは存在するが,リスク・リターン比率を制御するための複数の最適化技術によって戦略を効果的に強化することができる.それは仲介のようなリターンを求める積極的な投資家に適している.

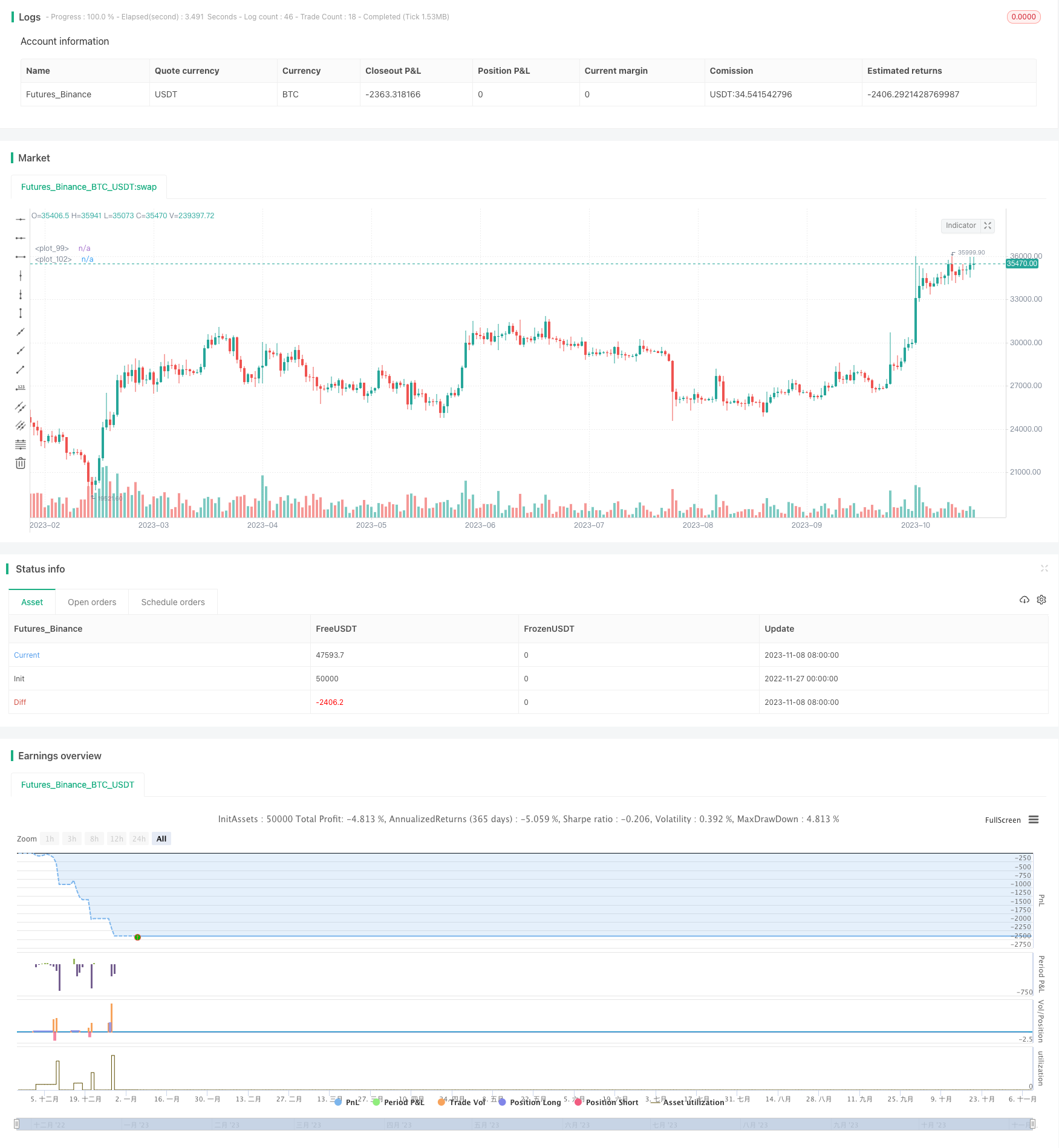

/*backtest

start: 2022-11-27 00:00:00

end: 2023-11-09 05:20:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title = "MomGulfing", shorttitle = "MomGulfing", overlay = true, initial_capital=10000, pyramiding=3, calc_on_order_fills=false, calc_on_every_tick=false, currency="USD", default_qty_type=strategy.cash, default_qty_value=1000, commission_type=strategy.commission.percent, commission_value=0.04)

syear = input(2021)

smonth = input(1)

sday = input(1)

fyear = input(2022)

fmonth = input(12)

fday = input(31)

start = timestamp(syear, smonth, sday, 01, 00)

finish = timestamp(fyear, fmonth, fday, 23, 59)

date = time >= start and time <= finish ? true : false

longs = input(true)

shorts = input(true)

rr = input(2.5)

position_risk_percent = input(1)/100

signal_bar_check = input.string(defval="3", options=["1", "2", "3"])

margin_req = input(80)

sl_increase_factor = input(0.2)

tp_decrease_factor = input(0.0)

check_for_volume = input(true)

var long_sl = 0.0

var long_tp = 0.0

var short_sl = 0.0

var short_tp = 0.0

var long_lev = 0.0

var short_lev = 0.0

initial_capital = strategy.equity

position_risk = initial_capital * position_risk_percent

bullishEngulfing_st = close[1] < open[1] and close > open and high[1] < close and (check_for_volume ? volume[1]<volume : true)

bullishEngulfing_nd = close[2] < open[2] and close[1] > open[1] and close > open and high[2] > close[1] and high[2] < close and (check_for_volume ? volume[2]<volume : true)

bullishEngulfing_rd = close[3] < open[3] and close[2] > open[2] and close[1] > open[1] and close > open and high[3] > close[2] and high[3] > close[1] and high[3] < close and (check_for_volume ? volume[3]<volume : true)

bullishEngulfing = signal_bar_check == "1" ? bullishEngulfing_st : signal_bar_check == "2" ? bullishEngulfing_st or bullishEngulfing_nd : bullishEngulfing_st or bullishEngulfing_nd or bullishEngulfing_rd

long_stop_level = bullishEngulfing_st ? math.min(low[1], low) : bullishEngulfing_nd ? math.min(low[2], low[1], low) : bullishEngulfing_rd ? math.min(low[3], low[2], low[1], low) : na

rr_amount_long = close-long_stop_level

long_exit_level = close + rr*rr_amount_long

long_leverage = math.floor(margin_req/math.floor((rr_amount_long/close)*100))

bearishEngulfing_st = close[1] > open[1] and close < open and low[1] > close and (check_for_volume ? volume[1]<volume : true)

bearishEngulfing_nd = close[2] > open[2] and close[1] < open[1] and close < open and low[2] < close[1] and low[2] > close and (check_for_volume ? volume[2]<volume : true)

bearishEngulfing_rd = close[3] > open[3] and close[2] < open[2] and close[1] < open[1] and close < open and low[3] < close[2] and low[3] < close[1] and low[3] > close and (check_for_volume ? volume[3]<volume : true)

bearishEngulfing = signal_bar_check == "1" ? bearishEngulfing_st : signal_bar_check == "2" ? bearishEngulfing_st or bearishEngulfing_nd : bearishEngulfing_st or bearishEngulfing_nd or bearishEngulfing_rd

short_stop_level = bearishEngulfing_st ? math.max(high[1], high) : bearishEngulfing_nd ? math.max(high[2], high[1], high) : bearishEngulfing_rd ? math.max(high[3], high[2], high[1], high) : na

rr_amount_short = short_stop_level-close

short_exit_level = close - rr*rr_amount_short

short_leverage = math.floor(margin_req/math.floor((rr_amount_short/short_stop_level)*100))

long = longs and date and bullishEngulfing

short = shorts and date and bearishEngulfing

bgcolor(long[1] ? color.new(color.teal, 80) : (short[1] ? color.new(color.purple, 80) : na))

if long and strategy.position_size <= 0

long_lev := long_leverage

if short and strategy.position_size >= 0

short_lev := short_leverage

long_pos_size = long_lev * position_risk

long_pos_qty = long_pos_size/close

short_pos_size = short_lev * position_risk

short_pos_qty = short_pos_size/close

if long

if strategy.position_size <= 0

long_sl := long_stop_level

long_tp := long_exit_level

else if strategy.position_size > 0

long_sl := long_stop_level + sl_increase_factor*rr_amount_long

long_tp := long_exit_level - tp_decrease_factor*rr_amount_long

strategy.entry("L"+str.tostring(long_lev)+"X", strategy.long, qty=long_pos_qty)

label_text = str.tostring(long_lev)+"X\nSL:"+str.tostring(long_sl)+"\nTP:"+str.tostring(long_tp)

label.new(bar_index+1, na, text=label_text, color=color.green, style=label.style_label_up, xloc=xloc.bar_index, yloc=yloc.belowbar)

else if short

if strategy.position_size >= 0

short_sl := short_stop_level

short_tp := short_exit_level

else if strategy.position_size < 0

short_sl := short_stop_level - sl_increase_factor*rr_amount_short

short_tp := short_exit_level + tp_decrease_factor*rr_amount_short

strategy.entry("S"+str.tostring(short_lev)+"X", strategy.short, qty=short_pos_qty)

label_text = str.tostring(short_lev)+"X\nSL:"+str.tostring(short_sl)+"\nTP:"+str.tostring(short_tp)

label.new(bar_index+1, na, text=label_text, color=color.red, style=label.style_label_down, xloc=xloc.bar_index, yloc=yloc.abovebar)

if (strategy.position_size > 0)

strategy.exit(id="L TP/SL", stop=long_sl, limit=long_tp)

if (strategy.position_size < 0)

strategy.exit(id="S TP/SL", stop=short_sl, limit=short_tp)

sl_level = strategy.position_size > 0 ? long_sl : strategy.position_size < 0 ? short_sl : na

plot(sl_level, color=color.red, style=plot.style_linebr)

tp_level = strategy.position_size > 0 ? long_tp : strategy.position_size < 0 ? short_tp : na

plot(tp_level, color=color.green, style=plot.style_linebr)

- ADX インテリジェントトレンド追跡戦略

- RSIのモメントマグネレーション戦略

- 価格格差に基づくストップ損失戦略

- 移動平均のブレイクアウト戦略

- コンボトレンド逆転移動平均クロスオーバー戦略

- ポイントベースのRSIディバージェンツ戦略

- 黄金比率 長期戦略

- RSIフィルター付きのボリンガーバンド戦略

- ケルトナー チャンネル に 基づく 戦略 を フォロー する 傾向

- RSI移動平均のクロスオーバー戦略

- ダイナミックなRSIとCCIを組み合わせた多要素量的な取引戦略

- スーパーZ量的な傾向戦略

- キャンドルスタイク・パターンの戦略

- CKモメンタム逆転ストップ損失戦略

- 2つの移動平均振動突破戦略

- モメント スムーズ移動平均線と移動平均線クロスオーバー戦略

- 移動平均のクロスオーバー取引戦略

- レンジブレークスルー 双動平均フィルタリング戦略

- クロス移動平均価格戦略

- 無意味なSSLチャネル取引戦略