ダイナミックトレンド追跡戦略

概要

この戦略の主な考えは,動的に市場トレンドを追跡し,トレンドが上昇する時に買い,トレンドが低下する時に売ることです.それは,線形回帰,修正されたハル移動平均などの複数の指標の組み合わせを計算してトレンドの方向を判断します.

戦略原則

この策略は,トレンドの方向を判断するために複数の技術指標を使用する. まず,それは, 範囲のチャネルを計算し,チャネルの上下限は,closeのシンプル移動平均と入力パラメータに基づいて計算されます. 次に,それは,修正されたHull移動平均を計算します.この指標は,トレンドをより正確に描写すると考えられています. さらに,線形回帰指標も計算されます.

誤信号を減らすために,この戦略は複数のフィルターも設計している.例えば,EMAを使用して下落傾向にあるかどうかを判断し,RSIの変化を判断するためにウィンドウ指標を使用する.これらのフィルターは,振動的な状況で取引信号を生成するのを防ぐことができる.

入場と停止の面で,この戦略は,最後の開設価格を記録し,ストップ・ストップ・損失のパーセントを設定する.例えば,最後に多額のポジションを開設した価格が100ドルであった場合,ストップ・ターゲットを102ドルとストップ・損失の価格を95ドルに設定する.これにより,ダイナミック・トラッキングを実現する.

優位分析

この戦略には以下の利点があります.

- 動的にトレンドの変化を追跡し,より長い線の方向をうまく捉えることができます.

- 複数のフィルターを使用することで,騒音を軽減し,地震の際に頻繁な取引を回避できます.

- 自動ストップ・ストップ・ロスの位置を調整し,トレンドを追跡します.

- パラメータ最適化により,最適なパラメータの組み合わせを自動的に見つけることができる.

リスク分析

この戦略にはいくつかのリスクがあります.

- 市場が逆転すると,大きな浮動損失が発生する可能性があります.

- パラメータ設定が不適切である場合,戦略のパフォーマンスが悪くなる可能性があります.最適化によって最適なパラメータの組み合わせを見つける必要があります.

- データの処理時間が長すぎると信号の遅延が起こりうる.指標計算を最適化して,可能な限りリアルタイムにする必要がある.

リスクを制御するために,ストップ,トレイルストップまたはオプションの使用などの方法で利益をロックすることができます. さらに,パラメータの組み合わせを繰り返しテストして,信頼できるパラメータの範囲を見つけなければなりません. 最後に,指標の計算時間にも注意し,信号のリアルタイム性にも努めます.

最適化の方向

この戦略は以下の点で最適化できます.

- さらに多くの指標の組み合わせをテストし,傾向を判断するより信頼性の高い方法を模索する.

- 変数範囲を調整して最適の変数を見つけます.

- 信号フィルタを最適化して,ノイズと遅延のバランスをとる.

- 機械学習などの方法で 取引ルールを自動化してみましょう.

最適化過程では,反測と模擬取引を充分活用して,信号品質と戦略の安定性を評価しなければならない.十分に検証された最適化方案のみが実場に適用される.

要約する

この策略は,overall により良いトレンド追跡策略である.複数の指標を用いてトレンドを判断し,誤信号を減らすためにフィルターを設定し,自動でストップ・ストップ・トラッキングのトレンドを調整することができる.パラメータを適切に設定すれば,中長線トレンドを順調に捕捉することができる.次の仕事は,最適なパラメータを見つけ,策略を検証し,最適化し続けることです.

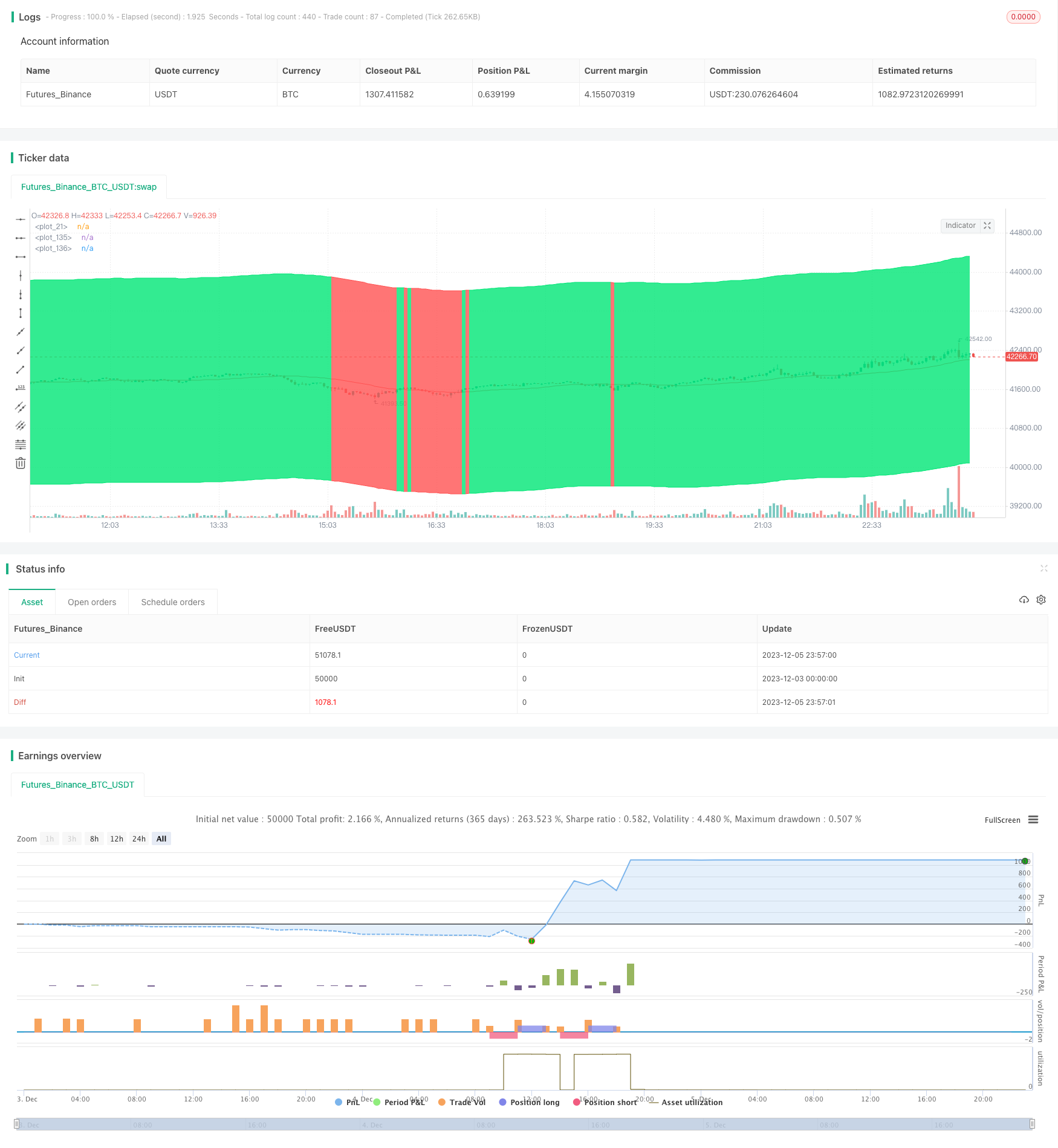

/*backtest

start: 2023-12-03 00:00:00

end: 2023-12-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

//@version=4

strategy(title = " BTC 15 min", overlay = true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 20, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.075)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

price = close

length8 = input(30,title = 'length of channel')

upmult = input(title = 'upper percent',type=input.float, step=0.1, defval=5)

lowmult = input(title = 'lower percent',type=input.float, step=0.1, defval=5)

basis = sma(close, length8)

vup = upmult * price / 100

vlow = lowmult * price / 100

upper = basis + vup

lower = basis - vlow

plot(basis, color=color.red)

//

fastLength = input(3, title="Fast filter length ", minval=1)

slowLength = input(21,title="Slow filter length", minval=1)

source=close

v1=ema(source,fastLength)

v2=ema(source,slowLength)

//

leng=1

p1=close[1]

len55 = 10

//taken from https://www.tradingview.com/script/Ql1FjjfX-security-free-MTF-example-JD/

HTF = input("1D", type=input.resolution)

ti = change( time(HTF) ) != 0

T_c = fixnan( ti ? close : na )

vrsi = rsi(cum(change(T_c) * volume), leng)

pp=wma(vrsi,len55)

d=(vrsi[1]-pp[1])

len100 = 10

x=ema(d,len100)

//

zx=x/-1

col=zx > 0? color.lime : color.orange

//

tf10 = input("1", title = "Timeframe", type = input.resolution, options = ["1", "5", "15", "30", "60","120", "240","360","720", "D", "W"])

length = input(50, title = "Period", type = input.integer)

shift = input(1, title = "Shift", type = input.integer)

hma(_src, _length)=>

wma((2 * wma(_src, _length / 2)) - wma(_src, _length), round(sqrt(_length)))

hma3(_src, _length)=>

p = length/2

wma(wma(close,p/3)*3 - wma(close,p/2) - wma(close,p),p)

b =security(syminfo.tickerid, tf10, hma3(close[1], length)[shift])

//plot(a,color=color.gray)

//plot(b,color=color.yellow)

close_price = close[0]

len = input(25)

linear_reg = linreg(close_price, len, 0)

buy=crossover(linear_reg, b)

sell=crossunder(linear_reg, b) or crossunder(close[1],upper)

//

src2=low

src3=high

Min =input(15)

leni = timeframe.isintraday and timeframe.multiplier >= 1 ?

Min / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

l1 = wma(src2,leni)

h1 = wma(src3,leni)

//

m=(h1+l1)/2

//

len5 = 100

src5=m

//

multi = 2

mean = ema(src5, len5)

stddev = multi * stdev(src5, len5)

b5 = mean + stddev

s5 = mean - stddev

var bool long = na

var bool short = na

long :=crossover(src5, s5)

short := crossunder(src5, b5)

var float last_open_long = na

var float last_open_short = na

last_open_long := long ? close : nz(last_open_long[1])

last_open_short := short ? close : nz(last_open_short[1])

entry_value =last_open_long

entry_value1=last_open_short

r=100

//

highb = highest(entry_value1, r)

lowb = lowest(entry_value, r)

d5 = highb - lowb

me = (highb + lowb) / 2

h4 = highb - d5 * 0.236

c3 = highb - d5 * 0.382

c4 = highb - d5 * 0.618

l4 = highb - d5 * 0.764

//

col2 = close >= me ? color.lime : color.red

p5 = plot(upper, color=col2)

p2 = plot(lower, color=col2)

fill(p5, p2,color=col2)

// Conditions

longCond = bool(na)

shortCond = bool(na)

longCond := crossover(zx,0) or buy

shortCond := sell

// Count your long short conditions for more control with Pyramiding

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if longCond

sectionLongs := sectionLongs + 1

sectionShorts := 0

sectionShorts

if shortCond

sectionLongs := 0

sectionShorts := sectionShorts + 1

sectionShorts

// Pyramiding

pyrl = 1

// These check to see your signal and cross references it against the pyramiding settings above

longCondition = longCond and sectionLongs <= pyrl

shortCondition = shortCond and sectionShorts <= pyrl

// Get the price of the last opened long or short

last_open_longCondition = float(na)

last_open_shortCondition = float(na)

last_open_longCondition := longCondition ? open : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? open : nz(last_open_shortCondition[1])

// Check if your last postion was a long or a short

last_longCondition = float(na)

last_shortCondition = float(na)

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// Take profit

isTPl = true

//isTPs = input(false, "Take Profit Short")

tp = input(2, "Exit Profit %", type=input.float)

long_tp = isTPl and crossover(high, (1 + tp / 100) * last_open_longCondition) and longCondition == 0 and in_longCondition == 1

//short_tp = isTPs and crossunder(low, (1 - tp / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

// Stop Loss

isSLl = input(true,"buy Loss Long")

//isSLs = input(false, "buy Loss Short")

sl = 0.0

sl := input(5, " rebuy %", type=input.float)

long_sl = isSLl and crossunder(low, (1 - sl / 100) * last_open_longCondition) and

longCondition == 0 and in_longCondition == 1

//short_sl = isSLs and crossover(high, (1 + sl / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

//

// Conditions

longCond5 = bool(na)

shortCond5 = bool(na)

longCond5 := longCondition

shortCond5 := long_tp

//

sectionLongs5 = 0

sectionLongs5 := nz(sectionLongs5[1])

sectionShorts5 = 0

sectionShorts5 := nz(sectionShorts5[1])

if longCond5

sectionLongs5 := sectionLongs5 + 1

sectionShorts5 := 0

sectionShorts5

if shortCond5

sectionLongs5 := 0

sectionShorts5 := sectionShorts5 + 1

sectionShorts5

//

pyr5 = 1

longCondition5 = longCond5 and sectionLongs5 <= pyr5

shortCondition5 = shortCond5 and sectionShorts5 <= pyr5

// Get the price of the last opened long or short

last_open_longCondition5 = float(na)

last_open_shortCondition5 = float(na)

last_open_longCondition5 := longCondition5 ? open : nz(last_open_longCondition5[1])

last_open_shortCondition5 := shortCondition5 ? open : nz(last_open_shortCondition5[1])

last_longCondition5 = float(na)

last_shortCondition5 = float(na)

last_longCondition5 := longCondition5 ? time : nz(last_longCondition5[1])

last_shortCondition5 := shortCondition5 ? time : nz(last_shortCondition5[1])

in_longCondition5 = last_longCondition5 > last_shortCondition5

in_shortCondition5 = last_shortCondition5 > last_longCondition5

//

filter=input(true)

g(v, p) => round(v * (pow(10, p))) / pow(10, p)

risk = input(100)

leverage = input(1)

c = g((strategy.equity * leverage / open) * (risk / 100), 4)

//

l =(v1 > v2 or filter == false ) and longCondition or long_sl

//

//l = longCondition or long_sl

s=shortCondition5

if l

strategy.entry("buy", strategy.long,c)

if s

strategy.entry("sell", strategy.short,c)

per(pcnt) =>

strategy.position_size != 0 ? round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

stoploss=input(title=" stop loss", defval=5, minval=0.01)

los = per(stoploss)

q1=input(title=" qty_percent1", defval=50, minval=1)

q2=input(title=" qty_percent2", defval=50, minval=1)

tp10=input(title=" Take profit1", defval=1, minval=0.01)

tp20=input(title=" Take profit2", defval=2, minval=0.01)

strategy.exit("x1", qty_percent = q1, profit = per(tp10), loss = los)

strategy.exit("x2", qty_percent = q2, profit = per(tp20), loss = los)