二重移動平均反転とATRトレーリングストップの組み合わせ戦略

概要

双均線反転とATR trailing stopの組み合わせ戦略は,非常に実用的な量化取引戦略である.この戦略は,まず,双均線形成のデッドフォークとゴールデン・クロスを利用して市場の傾向と反転点を判断する.同時に,この戦略は,平均真波幅と組み合わせて,トレイルストップを設定し,利益を保証しながらリスクを制御する.

戦略原則

双方向の逆転戦略

双均線反転戦略は,急線と遅線の交差を活用して市場動向を判断する.急線が上から下へスローラインを通過すると,デッドフォークが形成され,市場がから下へ転向することを示す.急線が下から上へスローラインを通過すると,ゴールデン・クロスが形成され,市場がから下へ転向することを示す.戦略は,デッドフォーク時に空きを行い,ゴールデン・クロス時に多を行う.

具体的には,9日STOCH指標の快線を快線として選択し,3日EMAを慢線とする. 接近が前日の接近より低く,快線が50より高く,上は慢線を横切ると清仓を空にする. 接近が前日の接近より高く,快線が50より低く,下は慢線を横切ると清仓を空にする.

ATR トレーリングストップ戦略

ATRのトレイルストップは,平均リアル波幅を利用してストップポイントを設定する.ATR指標は,市場の短期的な変動を効果的に反映する.ATRの値に基づいてトレイルストップを設定する.価格の動きが逆転するとストップストップは退出する.

具体的には,戦略は5日ATRを選択し,ストップポイントはATRの3.5倍を減らしてCloseに設定します. 価格がそのストップポイントに達したときに平仓を停止します.

優位分析

双均線反転とATRトレーリングストップの組み合わせ戦略は,均線戦略のトレンド判断と反転の優位性とATRトレーリングストップ戦略のリスク管理の優位性を組み合わせて,非常に実用的な戦略にしています.

この戦略の利点は以下の通りです.

市場トレンドの転換点を判断するために,双均線形成のデッドフォークとゴールデン・クロスを使用し,逆転信号を正確に判断します.

STOCH指標と組み合わせて反転信号を確認し,誤信号を避ける.

ATR trailing stopは,市場の変動に応じて柔軟にストップ・ロスを設定し,利益を最大限にロックします.

この戦略は,複数の指標と技術分析の方法を組み合わせて,戦略をより堅牢にしています.

戦略は明確で分かりやすく,パラメータの調整は柔軟で,実体操作は容易である.

リスク分析

この戦略には多くの利点がありますが,注意すべきリスクもあります.

双均線が生成される信号は,遅滞があり,逆転点前後に正確に買ったり売ったりすることができない.均線周期を適切に短縮するか,他の指標と組み合わせて最適化することができる.

ATR指標は,市場の大幅な変動に対して無感であり,一時的にストップ・ロスを更新することができない.動量指標または波動率指標と組み合わせて調整を考慮することができる.

多数のパラメータと条件の組み合わせを使用すると,戦略の複雑性が増加する.パラメータを誤って使用すると,過度に過激な取引が起こり,リスクが増加する.パラメータを慎重に評価し,段階的に調整する必要があります.

最適化の方向

上記のリスク分析に基づいて,この戦略は以下の点で最適化できます.

平均線周期パラメータを調整し,周期を短縮して逆転の機会を早期に捕捉する.

MACD,KDなどの反転信号を判断する他の指標を加え,複数の確認を形成する.

ATRサイクルを動的に調整するか,市場の変動率を導入し,ストップ・ロスをリアルタイムで更新する.

株式市場と期貨市場の違いを評価し,それぞれのパラメータを両市場の特徴に合わせて調整する.

取引コストと滑点の考慮を反測に追加することで,戦略は現実の取引環境に近いものになります.

複数のパラメータを動的に最適化するために,機械学習モデルを組み込むことも考えられます.

要約する

双均線逆転とATR trailing stopの組み合わせ戦略は,効率的で実用的な量化戦略である.それは均線判断市場逆転とATR setting trail stopのリスク制御の双重優位性を融合している.利益を確保しながら,不必要な損失を減らすことができる.この戦略は,パラメータを調整し,リールで操作しやすい.また,より広範な市場環境に適用するために,複数の角度から拡張され,最適化することもできる.全体的に言えば,この戦略は,量化取引のための非常に優れた戦略の枠組みを提供します.

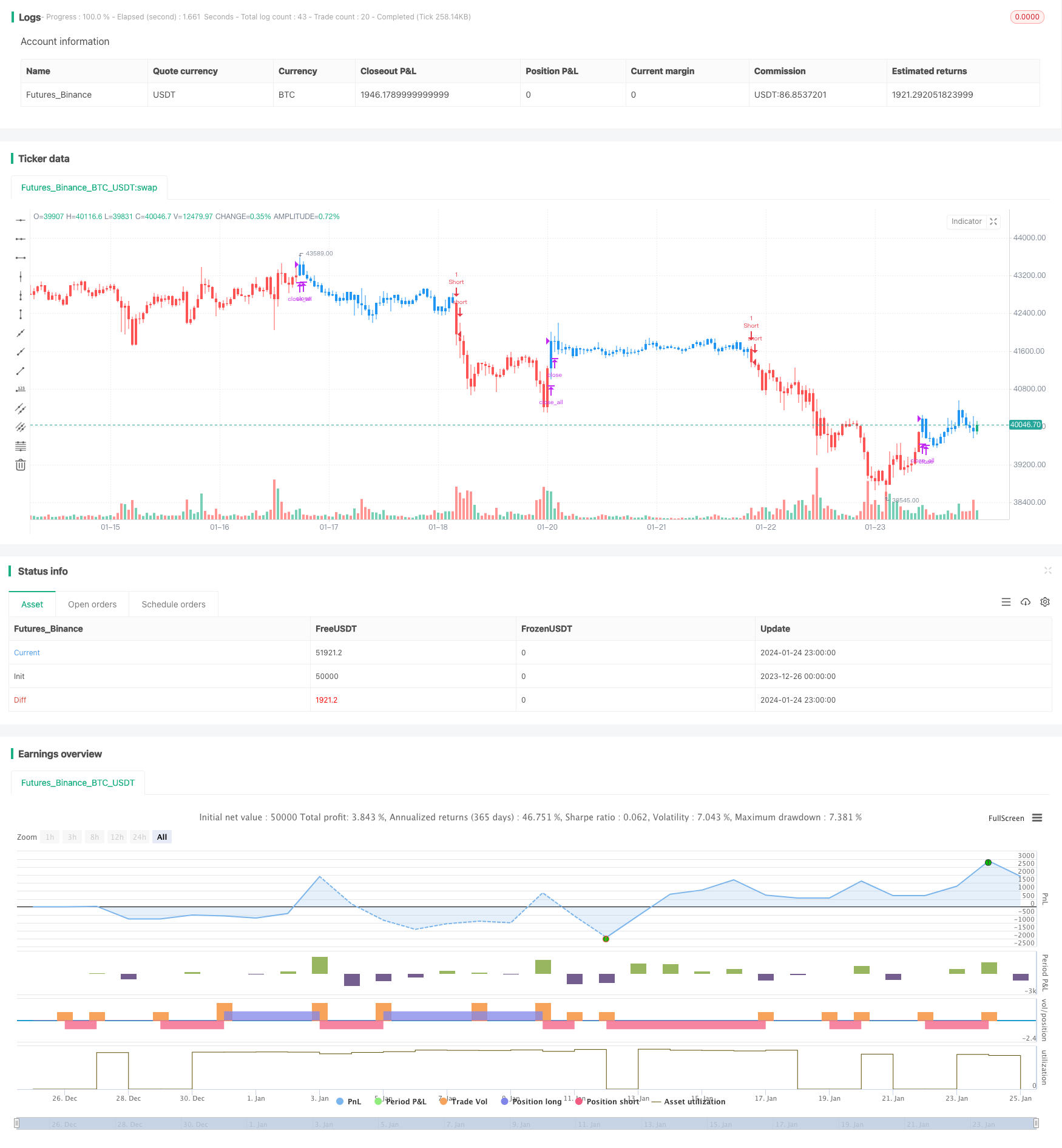

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 17/05/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// Average True Range Trailing Stops Strategy, by Sylvain Vervoort

// The related article is copyrighted material from Stocks & Commodities Jun 2009

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ATR_TrailingStop(nATRPeriod, nATRMultip) =>

xATR = atr(nATRPeriod)

nLoss = nATRMultip * xATR

pos = 0.0

xATRTrailingStop = 0.0

xATRTrailingStop := iff(close > nz(xATRTrailingStop[1], 0) and close[1] > nz(xATRTrailingStop[1], 0), max(nz(xATRTrailingStop[1]), close - nLoss),

iff(close < nz(xATRTrailingStop[1], 0) and close[1] < nz(xATRTrailingStop[1], 0), min(nz(xATRTrailingStop[1]), close + nLoss),

iff(close > nz(xATRTrailingStop[1], 0), close - nLoss, close + nLoss)))

pos := iff(close[1] < nz(xATRTrailingStop[1], 0) and close > nz(xATRTrailingStop[1], 0), 1,

iff(close[1] > nz(xATRTrailingStop[1], 0) and close < nz(xATRTrailingStop[1], 0), -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Average True Range Trailing Stops", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

nATRPeriod = input(5)

nATRMultip = input(3.5)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posATR_TrailingStop = ATR_TrailingStop(nATRPeriod, nATRMultip)

pos = iff(posReversal123 == 1 and posATR_TrailingStop == 1 , 1,

iff(posReversal123 == -1 and posATR_TrailingStop == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )