概要

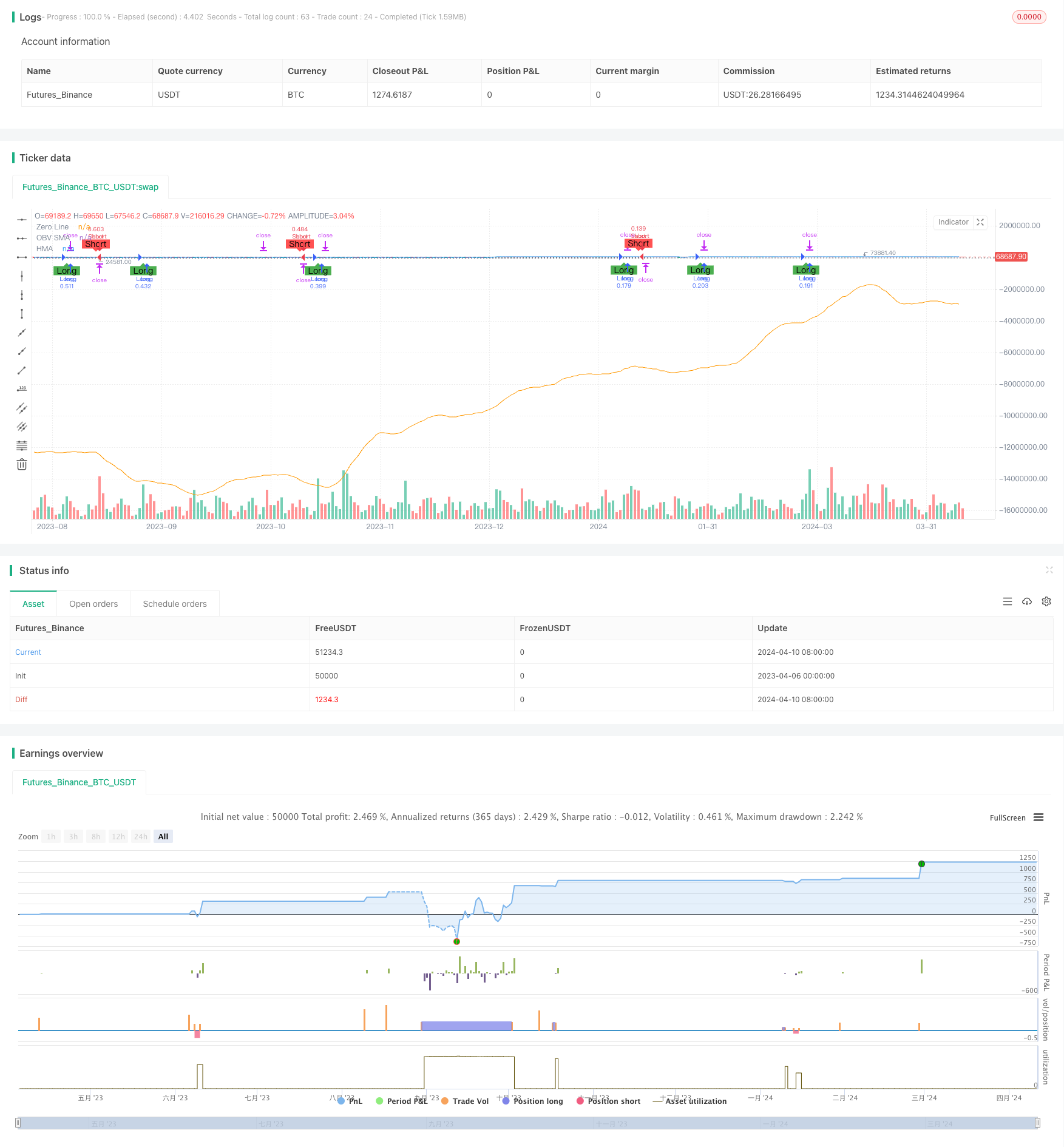

この戦略は,Hull移動平均 ((HMA),移動平均収束分散指数 ((MACD),平均真範囲 ((ATR),相対的に強い指数 ((RSI),エネルギー潮 ((OBV) と取引量移動平均などの複数の技術指標を組み合わせて,これらの指標の総合的な分析を通じて,市場トレンドと潜在的な入場機会を識別します. 同時に,この戦略は,ピラミッド加仓,動動損失ストップ,移動損失ストップなどのリスク管理手段を採用し,トレンドの機会を把握しながら,リスクを厳格に制御します.

戦略原則

- HMA,MACD,ATR,RSI,OBV,取引量移動平均などの指標を計算する

- MACDの快慢線の交差,OBVと移動平均の関係,RSIのレベル,および取引量の平均線との比較に基づいて多空条件を判断する

- 最大ピラミッド加減数と加減率を設定し,トレンドが続く限り徐々に加減します.

- ATRの動向に応じてストップとストップオフのレベルを調整し,移動ストップ戦略を使用して利益を保護する

- アカウントの利権,リスク比率およびATRに基づいて,開設したポジションの毎回の額を計算し,ポジション保有の動的コントロールを実現

- グラフにストップ・ローズ・ストップの水平線を描画し,リスクコントロールを直視的に表示する

戦略的優位性

- 複数の指標の組み合わせ判断,信号信頼性の向上:この戦略は,価格,トレンド,動力,取引量などの多面的な要因を総合的に考慮し,複数の指標の共同承認により,取引信号の信頼性の向上を図る.

- 順位管理に適応し,リスクを動的に制御する:口座の利権,リスク比率,ATRなどの要因に応じて,戦略は,ポジション開設毎の量を動的に調整し,市場の変動が悪化したときにポジションを自動的に削減し,リスクを効果的に制御することができる.

- ピラミッドのポジション,トレンドの機会を充分に把握する:トレンドが確立された後,戦略は,トレンドの状況に最大限に参加するために,トレンドを徐々にポジションにすることで,戦略の収益性を向上させる.

- ダイナミックなストップ・ローズ,損失をタイムリーに制御し,利益を保護する:戦略はATRの変化に応じてストップ・ローズレベルをリアルタイムに調整し,トレンドが逆転したときにタイムリーにストップ・ローズを行い,移動ストップ・ローズ戦略によって既得利益を継続的に保護し,戦略の撤回を効果的に軽減する.

- 直観的なグラフ表示は,監視と意思決定を容易にします. 戦略は,グラフに重要な指標とストップ・ストップ・ストップの水平線を描画します. これにより,トレーダーは,市場動向と戦略の実行を直観的に監視し,戦略を適時に調整するための根拠を提供します.

戦略リスク

- パラメータ最適化のリスク:この戦略には複数のパラメータが含まれ,パラメータを選択した場合は,戦略の不良なパフォーマンスを引き起こす可能性があります.したがって,実際のアプリケーションでは,戦略の安定性を確保するためにパラメータを最適化し,テストする必要があります.

- 市場環境の変化リスク:戦略は,歴史的データに基づいて反測および最適化されますが,市場環境が変化し,戦略の将来のパフォーマンスと歴史的なパフォーマンスの差異が大きくなる可能性があります. したがって,戦略のパフォーマンスを定期的に評価し,必要に応じて調整する必要があります.

- 黒天事件リスク:極端な市場情勢 (暴風のような暴落) が戦略に大きな引き下げをもたらす可能性がある.このリスクに対処するために,戦略により多くのリスク管理措置を入れることを検討することができます.例えば,最大引き下げの値を設定し,値に達すると取引を停止します.

- 過合致リスク:戦略のパラメータが複雑すぎると,過合致現象が起こりうる.つまり,戦略は歴史的なデータで良好なパフォーマンスを発揮するが,実際のアプリケーションではうまく機能しない.過合致を避けるために,クロス検証などの方法を使用して戦略を評価することができる.

戦略最適化の方向性

- 動的パラメータ最適化: 戦略のパラメータを市場環境の変化に応じてリアルタイムに調整し,戦略の適応性を高めるために,機械学習などの方法を使用することを検討する.

- 多市場多品種適用性:戦略をより多くの市場と品種に拡張し,分散投資によって戦略の安定性を向上させる.

- 基本的分析と組み合わせて:技術的分析に基づいて,マクロ経済,業界動向などの基本的要因を考慮し,戦略の総合性を向上させる.

- 市場情緒分析に追加: パニック指数などの市場情緒指標を導入し,市場情緒の極端な変化を捉え,戦略により多くの取引機会を提供します.

- リスク管理の最適化: リスク管理システムのさらなる改善,例えば,自己適応調整機構の導入,戦略のリスク管理能力の向上.

要約する

この戦略は,多指標組合せ,自己適応的ポジション管理,ピラミッド加仓,ダイナミックストロスストップなどの方法により,トレンドの機会を把握しながら,リスクを厳格に制御し,一定の安定性および収益性を有する.しかし,戦略にはパラメータ最適化,市場環境の変化,ブラック天事件などのリスクも存在し,実用化において継続的に最適化および改良する必要がある.将来,戦略の適応性および安定性を向上させるために,ダイナミックパラメータ最適化,多市場拡張,基本面結合,市場情緒分析およびリスク制御の最適化などの面で戦略の改善を検討することができます.

ストラテジーソースコード

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Trading Strategy v5 with Visible SL/TP", overlay=true)

// Input settings

hma_length = input(9, title="HMA Length")

fast_length = input(12, title="MACD Fast Length")

slow_length = input(26, title="MACD Slow Length")

siglen = input(9, title="Signal Smoothing")

atr_length = input(14, title="ATR Length")

rsi_length = input(14, title="RSI Length")

obv_length = input(10, title="OBV Length")

volume_ma_length = input(10, title="Volume MA Length")

// Pyramiding inputs

max_pyramid_positions = input(3, title="Max Pyramid Positions")

pyramid_factor = input(0.5, title="Pyramid Factor")

// Risk and Reward Management Inputs

risk_per_trade = input(1.0, title="Risk per Trade (%)")

atr_multiplier_for_sl = input(1.5, title="ATR Multiplier for Stop Loss")

atr_multiplier_for_tp = input(3.0, title="ATR Multiplier for Take Profit")

trailing_atr_multiplier = input(2.0, title="ATR Multiplier for Trailing Stop")

// Position sizing functions

calc_position_size(equity, risk_pct, atr) =>

pos_size = (equity * risk_pct / 100) / (atr_multiplier_for_sl * atr)

pos_size

calc_pyramid_size(current_size, max_positions) =>

pyramid_size = current_size * (max_positions - strategy.opentrades) / max_positions

pyramid_size

// Pre-calculate lengths for HMA

half_length = ceil(hma_length / 2)

sqrt_length = round(sqrt(hma_length))

// Calculate indicators

hma = wma(2 * wma(close, half_length) - wma(close, hma_length), sqrt_length)

my_obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

obv_sma = sma(my_obv, obv_length)

[macd_line, signal_line, _] = macd(close, fast_length, slow_length, siglen)

atr = atr(atr_length)

rsi = rsi(close, rsi_length)

vol_ma = sma(volume, volume_ma_length)

// Conditions

long_condition = crossover(macd_line, signal_line) and my_obv > obv_sma and rsi > 50 and volume > vol_ma

short_condition = crossunder(macd_line, signal_line) and my_obv < obv_sma and rsi < 50 and volume > vol_ma

// Strategy Entry with improved risk-reward ratio

var float long_take_profit = na

var float long_stop_loss = na

var float short_take_profit = na

var float short_stop_loss = na

if (long_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Long", strategy.long, qty = size)

long_stop_loss := close - atr_multiplier_for_sl * atr

long_take_profit := close + atr_multiplier_for_tp * atr

if (short_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Short", strategy.short, qty = size)

short_stop_loss := close + atr_multiplier_for_sl * atr

short_take_profit := close - atr_multiplier_for_tp * atr

// Drawing the SL/TP lines

// if (not na(long_take_profit))

// line.new(bar_index[1], long_take_profit, bar_index, long_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], long_stop_loss, bar_index, long_stop_loss, width = 2, color = color.red)

// if (not na(short_take_profit))

// line.new(bar_index[1], short_take_profit, bar_index, short_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], short_stop_loss, bar_index, short_stop_loss, width = 2, color = color.red)

// Pyramiding logic

if (strategy.position_size > 0)

if (close > strategy.position_avg_price * (1 + pyramid_factor))

strategy.entry("Long Add", strategy.long, qty = calc_pyramid_size(strategy.position_size, max_pyramid_positions))

if (strategy.position_size < 0)

if (close < strategy.position_avg_price * (1 - pyramid_factor))

strategy.entry("Short Add", strategy.short, qty = calc_pyramid_size(-strategy.position_size, max_pyramid_positions))

// Trailing Stop

strategy.exit("Trailing Stop Long", "Long", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

strategy.exit("Trailing Stop Short", "Short", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

// Plots

plot(hma, title="HMA", color=color.blue)

plot(obv_sma, title="OBV SMA", color=color.orange)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plotshape(long_condition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(short_condition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")