샤프지수 0.6, 포기해야 할까요?

0

0

2659

2659

샤프지수 0.6, 포기해야 할까요?

이 문제를 설명하기 위해 실험을 해봤습니다. 이 실험은 몇 가지 핵심 가정에서 시작됩니다. 우리는 20개의 거래 신호를 가지고 있으며, 이 거래 신호의 연간 합성 수익률은 8%이고 연간 셰어프 비율은 0.6입니다. 이 전략의 신호는 그다지 생산적이지 않습니다. 이 거래 신호는 매일 발송됩니다.

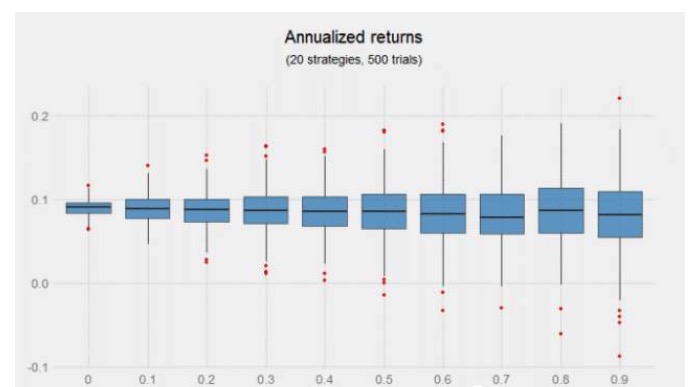

- 거래의 중요한 입력 변수는 신호 사이의 상관관계이다. 우리는 0에서 0.9의 상관관계 계수를 따라 일련의 실험을 한다. 실험은 거래 비용을 고려하지 않는다 (우리는 상대적인 성과에만 관심이 있기 때문에), 그리고 연간 포트폴리오 수익률의 분포는 상관관계에 따라 매일 재균형된다. 명백히, 전략의 상관관계를 고려하지 않는 경우, 전략은 연간 수익률을 높이지 않는 것 이상이다.

낮은 연관성을 가진 신호를 조합하는 것은 수익을 증가시키지 않지만, 위의 그림은 증가 전략이 가져올 수 있는 이점을 암시합니다, 특히 이러한 전략이 연관성이 없는 경우에. 그림의 왼쪽 반쪽, 즉 연관성 계수가 0에서 0.4까지, 더 좁은 분포이며, 다섯백 번의 실험에서 수익은 모두 긍정적입니다.

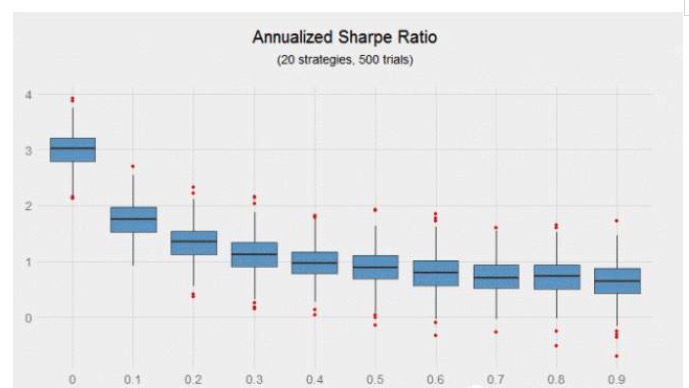

샤프 비율을 사용하여 위험 조정 수익을 측정 할 때 실험 결과는 더 명확합니다. 연간 샤프 비율 0.6의 20개 전략 구성과 연간 샤프 비율 0.6의 20개 전략 구성과 연간 샤프 비율 0.9의 연간 샤프 비율 0.64의 전략 구성은 후자의 수익보다 370% 더 높습니다.

위의 그림에서 주목할 점은 전략의 연관성이 증가함에 따라 샤프 비율이 빠르게 감소한다는 것입니다. 관련 계수가 0에서 0.2로 증가하면 샤프 비율이 56% 감소했습니다.

매우 높은 샤프 비율이 있음에도 불구하고, 이 포트폴리지는 거의 5만 개의 거래 신호를 가지고 있으며, 상관관계가 0인 포트폴리지의 샤프 비율의 차이는 여전히 놀라울 정도입니다. 운이 좋은 투자자는 3.5의 샤프 비율을 얻을 수 있습니다. (사람을 백만장자로 만들 수 있습니다.)

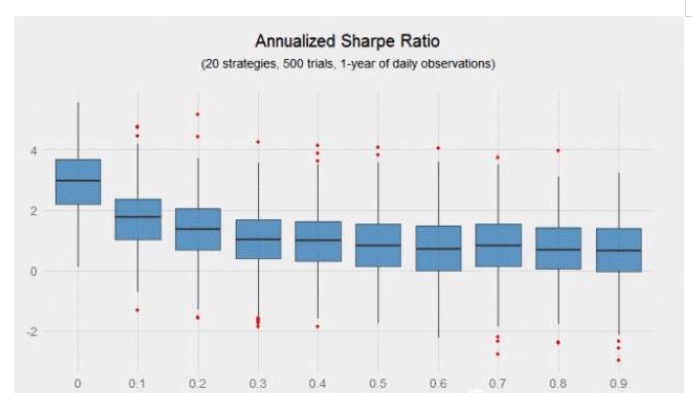

분명히, 관찰 샘플이 많을수록 경계선이 명확해집니다. 만약 투자자가 10 년의 관찰 샘플이 아니라 1 년의 관찰 샘플만 가지고 있다면 어떤 일이 일어날까요? 아래의 그림은 연관성이 증가함에 따라 샤프 비율의 차이는 지수적으로 증가한다는 것을 보여줍니다.

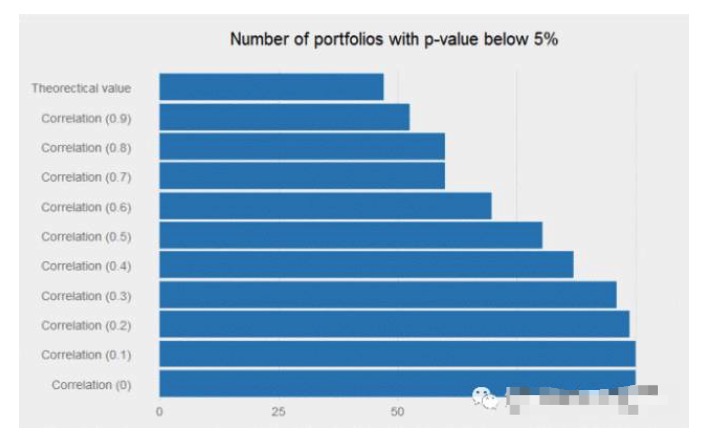

만약 우리가 위와 같은 10000개의 단일 전략을 모의한다면, p 검증값이 5% 이하인 비율은 얼마일까요? 답은 48%에 가깝습니다. 이것은 대부분의 연구자들이 이러한 일상적인 전략을 포기하도록 만들 수 있습니다. 그러나, 신호 간의 연관성이 충분히 낮으면, 이러한 약한 신호를 조합하여 기적을 만들 수 있으며, 조합의 수익 흐름은 매우 눈에 띄게됩니다. 모든 0 관련 포트폴리오의 p 값은 5% 미만입니다.

연간 샤프비율 0.6의 전략은 거래에서 아무런 매력이 없기 때문에 연구자들에 의해 폐기될 수 있다. 그러나 그것이 기존의 신호들 사이에 올바른 (즉, 낮은) 연관성을 가지고 있다면, 그것은 포트폴리오의 가치를 크게 증가시킬 수 있다.

이 글은 분산투자의 장점이 투자계에 잘 알려져 있기 때문에 새로운 영역을 개척하지는 않습니다. 하지만 연간 샤프비율 0.6의 전략을 불필요하게 포기하는 것을 상기시켜줍니다. 어쩌면 당신이 그것을 당신의 기존의 전략 포트폴리오에 추가하여 포트폴리오의 유동성을 줄이고 더 많은 레버리지를 사용하여 총 수익을 올릴 수 있습니다.

개인 공장에서 찍은 사진