TFO 및 ATR 기반 트렌드 추적 중단 손실 전략

저자:차오장, 날짜: 2023-12-04 13:32:41태그:

전반적인 설명

이 전략은 존 에일러스 (John Ehlers) 의 트렌드 플렉스 오시일레이터 (TFO) 와 평균 참 범위 (ATR) 지표에 기초하여 설계되었습니다. 황소 시장에 적합하며 과잉 판매 가격 움직임이 반전되는 것처럼 보일 때 긴 포지션을 열 것입니다. 이 경우 곰 시장에 잡히지 않는 한 일반적으로 며칠 이내에 포지션을 닫습니다. 이 전략은 매개 변수를 구성 할 수 있게 함으로써 백테스팅을 단순화하지만 백테스트 결과는 결코 완전히 신뢰할 수 없습니다.

전략 논리

이 전략은 TFO와 ATR 지표를 결합하여 입국 및 출구를 결정합니다.

입시 조건: TFO가 한계치 이하로 떨어지면 (가장 판매 수준을 나타냅니다) TFO가 이전 바에서 상승했을 때 (TFO의 상향 반전을 나타냅니다) ATR가 설정된 변동성 한계치 (시장의 변동성이 증가하는 것을 나타냅니다), 긴 포지션이 열립니다.

출구 조건: TFO가 한 임계 (가량 매입 수준을 나타내는) 를 넘어서고 ATR가 설정된 임계치를 넘어서면 모든 긴 포지션은 종료됩니다. 또한, 트레일링 스톱 손실은 가격이 트레일링 스톱 수준을 넘어서면 모든 포지션을 종료합니다. 사용자는 지표 신호에 따라 전략의 출구를 허용하거나 스톱 손실에만 기초하여 선택할 수 있습니다.

이 전략은 최대 15개의 동시에 긴 포지션을 허용합니다. 매개 변수는 다른 시간 프레임에 맞게 조정될 수 있습니다.

장점

-

추세와 변동성 분석을 결합하면 안정적인 신호를 제공합니다. TFO는 초기 트렌드 역전 신호를 캡처하고 ATR는 변동성의 급증을 식별합니다.

-

조정 가능한 입출출 및 스톱 로스 매개 변수는 유연성을 제공합니다. 사용자는 시장 조건에 따라 최적화 할 수 있습니다.

-

스톱 로즈는 극단적인 움직임으로부터 보호합니다. 스톱 로즈는 양자 거래에서 필수적입니다.

-

피라미드화와 부분적인 출구에 대한 지원은 황소 시장에서 수익을 합성할 수 있습니다.

위험성

-

단장만, 단장 메커니즘이 없습니다. 하락 시장에서 이익을 얻을 수 없습니다. 심각한 곰 시장은 엄청난 손실을 일으킬 수 있습니다.

-

패러미터 조정이 제대로 되지 않으면 거래가 지나치게 되거나 출입과 출입이 놓칠 수 있습니다. 최적의 패러미터를 찾기 위해 광범위한 테스트가 필요합니다.

-

극단적인 움직임에서, 손실을 멈추는 것은 실패할 수 있고, 엄청난 손실을 방지할 수 없습니다. 모든 손실을 멈추는 전략의 한계입니다.

-

백테스트는 라이브 공연을 완전히 반영하지 않습니다. 약간의 오차를 예상합니다.

더 나은 기회

-

유동 스톱 로스 라인을 추가하여 적시에 종료하고 더 나은 하향 보호가 가능합니다.

-

TFO가 하락하고 ATR이 충분히 높을 때 시장 하락시 수익을 허용하기 위해 단축 메커니즘을 추가 할 수 있습니다.

-

부피 변화와 같은 더 많은 필터는 불규칙한 가격 움직임의 영향을 줄일 수 있습니다.

-

가장 좋은 조합을 찾기 위해 다른 시간 프레임과 매개 변수를 테스트 할 수 있습니다.

결론

이 전략은 시장 방향을 결정하기 위해 TFO와 ATR를 사용하여 트렌드 및 변동성 분석의 장점을 결합합니다. 피라미딩, 부분 폐쇄 및 후속 스톱 손실과 같은 메커니즘은 황소 시장에서 위험을 제어하는 동안 이익을 합성 할 수 있습니다. 더 많은 지표 필터와 매개 변수 최적화를 통해 개선할 여지가 있습니다. 양자 전략의 기본 목표를 달성하고 추가 연구와 응용을받을 자격이 있습니다.

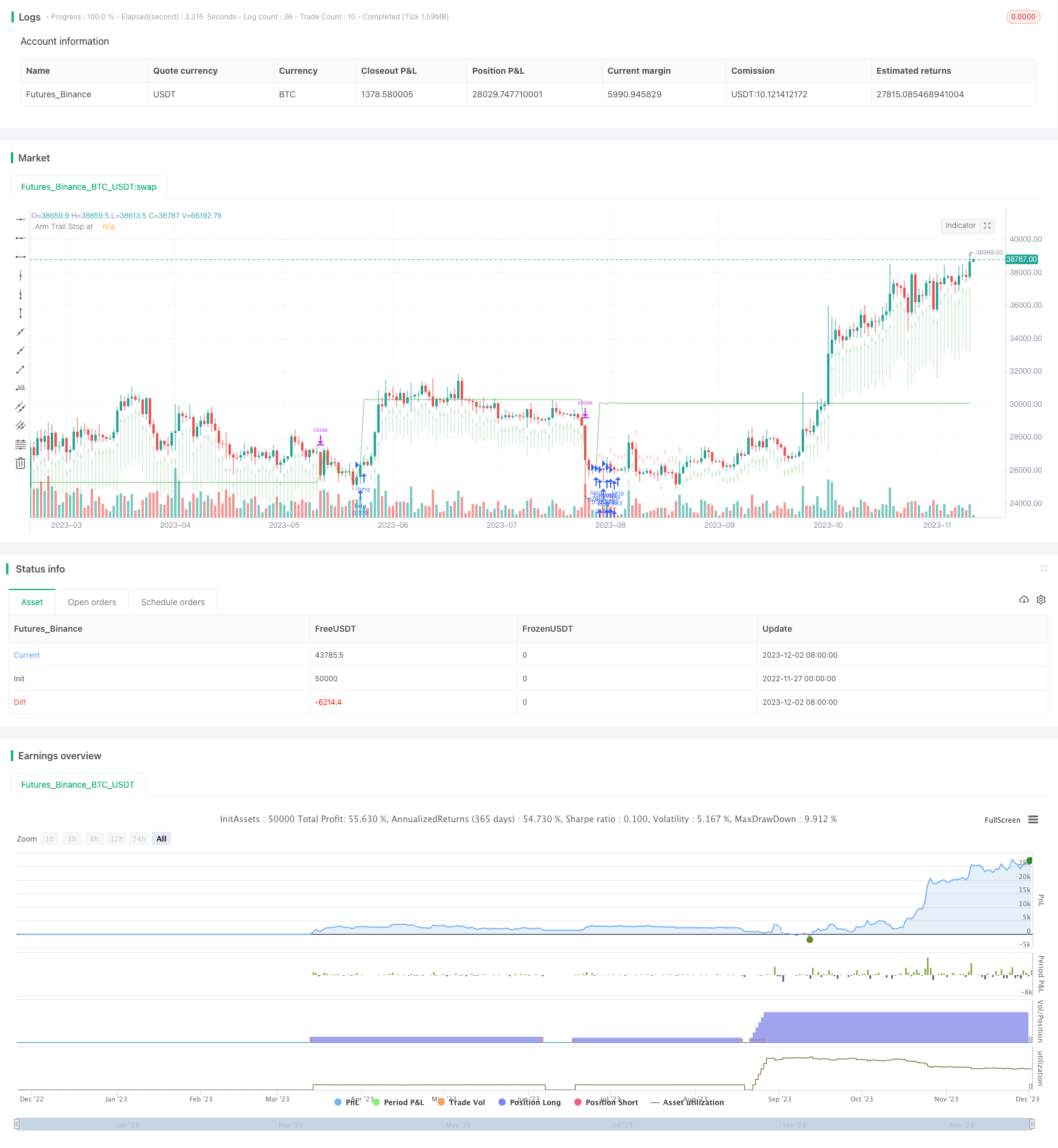

/*backtest

start: 2022-11-27 00:00:00

end: 2023-12-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Chart0bserver

//

// Open Source attributions:

// portions © allanster (date window code)

// portions © Dr. John Ehlers (Trend Flex Oscillator)

//

// READ THIS CAREFULLY!!! ----------------//

// This code is provided for educational purposes only. The results of this strategy should not be considered investment advice.

// The user of this script acknolwedges that it can cause serious financial loss when used as a trading tool

// This strategy has a bias for HODL (Holds on to Losses) meaning that it provides NO STOP LOSS protection!

// Also note that the default behavior is designed for up to 15 open long orders, and executes one order to close them all at once.

// Opening a long position is predicated on The Trend Flex Oscillator (TFO) rising after being oversold, and ATR above a certain volatility threshold.

// Closing a long is handled either by TFO showing overbought while above a certain ATR level, or the Trailing Stop Loss. Pick one or both.

// If the strategy is allowed to sell before a Trailing Stop Loss is triggered, you can set a "must exceed %". Do not mistake this for a stop loss.

// Short positions are not supported in this version. Back-testing should NEVER be considered an accurate representation of actual trading results.

//@version=5

strategy('TFO + ATR Strategy with Trailing Stop Loss', 'TFO ATR Trailing Stop Loss', overlay=true, pyramiding=15, default_qty_type=strategy.cash, default_qty_value=10000, initial_capital=150000, currency='USD', commission_type=strategy.commission.percent, commission_value=0.5)

strategy.risk.allow_entry_in(strategy.direction.long) // There will be no short entries, only exits from long.

// -----------------------------------------------------------------------------------------------------------//

// Back-testing Date Range code ----------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

fromMonth = input.int(defval=9, title='From Month', minval=1, maxval=12, group='Back-Testing Start Date')

fromDay = input.int(defval=1, title='From Day', minval=1, maxval=31, group='Back-Testing Start Date')

fromYear = input.int(defval=2021, title='From Year', minval=1970, group='Back-Testing Start Date')

thruMonth = 1 //input(defval = 1, title = "Thru Month", type = input.integer, minval = 1, maxval = 12, group="Back-Testing Date Range")

thruDay = 1 //input(defval = 1, title = "Thru Day", type = input.integer, minval = 1, maxval = 31, group="Back-Testing Date Range")

thruYear = 2112 //input(defval = 2112, title = "Thru Year", type = input.integer, minval = 1970, group="Back-Testing Date Range")

// === FUNCTION EXAMPLE ===

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => // create function "within window of time

time >= start and time <= finish ? true : false

// Date range code -----//

// -----------------------------------------------------------------------------------------------------------//

// ATR Indicator Code --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

length = 18 //input(title="ATR Length", defval=18, minval=1)

Period = 18 //input(18,title="ATR EMA Period")

basicEMA = ta.ema(close, length)

ATR_Function = ta.ema(ta.tr(true), length)

EMA_ATR = ta.ema(ATR_Function, Period)

ATR = ta.ema(ta.tr(true), length)

ATR_diff = ATR - EMA_ATR

volatility = 100 * ATR_diff / EMA_ATR // measure of spread between ATR and EMA

volatilityAVG = math.round((volatility + volatility[1] + volatility[2]) / 3)

buyVolatility = input.int(3, 'Min Volatility for Buy', minval=-20, maxval=20, step=1, group='Average True Range')

sellVolatility = input.int(13, 'Min Volatility for Sell', minval=-10, maxval=20, step=1, group='Average True Range')

useAvgVolatility = input.bool(defval=false, title='Average the Volatility over 3 bars', group='Average True Range')

// End of ATR ------------/

// -----------------------------------------------------------------------------------------------------------//

// TFO Indicator code --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

trendflex(Series, PeriodSS, PeriodTrendFlex, PeriodEMA) =>

var SQRT2xPI = math.sqrt(8.0) * math.asin(1.0) // 4.44288293815 Constant

alpha = SQRT2xPI / PeriodSS

beta = math.exp(-alpha)

gamma = -beta * beta

delta = 2.0 * beta * math.cos(alpha)

float superSmooth = na

superSmooth := (1.0 - delta - gamma) * (Series + nz(Series[1])) * 0.5 + delta * nz(superSmooth[1]) + gamma * nz(superSmooth[2])

E = 0.0

for i = 1 to PeriodTrendFlex by 1

E += superSmooth - nz(superSmooth[i])

E

epsilon = E / PeriodTrendFlex

zeta = 2.0 / (PeriodEMA + 1.0)

float EMA = na

EMA := zeta * epsilon * epsilon + (1.0 - zeta) * nz(EMA[1])

return_1 = EMA == 0.0 ? 0.0 : epsilon / math.sqrt(EMA)

return_1

upperLevel = input.float(1.2, 'TFO Upper Level', minval=0.1, maxval=2.0, step=0.1, group='Trend Flex Ocillator')

lowerLevel = input.float(-0.9, 'TFO Lower Level', minval=-2.0, maxval=-0.1, step=0.1, group='Trend Flex Ocillator')

periodTrendFlex = input.int(14, 'TrendFlex Period', minval=2, group='Trend Flex Ocillator')

useSuperSmootherOveride = true //input( true, "Apply SuperSmoother Override Below*", input.bool, group="Trend Flex Ocillator")

periodSuperSmoother = 8.0 //input(8.0, "SuperSmoother Period*", input.float , minval=4.0, step=0.5, group="Trend Flex Ocillator")

postSmooth = 33 //input(33.0, "Post Smooth Period**", input.float , minval=1.0, step=0.5, group="Trend Flex Ocillator")

trendFlexOscillator = trendflex(close, periodSuperSmoother, periodTrendFlex, postSmooth)

// End of TFO -------------//

// -----------------------------------------------------------------------------------------------------------//

// HODL Don't sell if losing n% ---------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

sellOnStrategy = input.bool(defval=true, title='Allow Stategy to close positions', group='Selling Conditions')

doHoldLoss = true // input(defval = true, title = "Strategy can sell for a loss", type = input.bool, group="Selling Conditions")

holdLoss = input.int(defval=0, title='Value (%) must exceed ', minval=-25, maxval=10, step=1, group='Selling Conditions')

totalInvest = strategy.position_avg_price * strategy.position_size

openProfitPerc = strategy.openprofit / totalInvest

bool acceptableROI = openProfitPerc * 100 > holdLoss

// -----------------------//

// -----------------------------------------------------------------------------------------------------------//

// Buying and Selling conditions -------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

if useAvgVolatility

volatility := volatilityAVG

volatility

tfoBuy = trendFlexOscillator < lowerLevel and trendFlexOscillator[1] < trendFlexOscillator // Always make a purchase if TFO is in this lowest range

atrBuy = volatility > buyVolatility

tfoSell = ta.crossunder(trendFlexOscillator, upperLevel)

consensusBuy = tfoBuy and atrBuy

consensusSell = tfoSell and volatility > sellVolatility

if doHoldLoss

consensusSell := consensusSell and acceptableROI

consensusSell

// --------------------//

// -----------------------------------------------------------------------------------------------------------//

// Tracing & Debugging --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

plotchar(strategy.opentrades, 'Number of open trades', ' ', location.top)

plotarrow(100 * openProfitPerc, 'Profit on open longs', color.new(color.green, 75), color.new(color.red, 75))

// plotchar(strategy.position_size, "Shares on hand", " ", location.top)

// plotchar(totalInvest, "Total Invested", " ", location.top)

// plotarrow(strategy.openprofit, "Open profit dollar amount", color.new(color.green,100), color.new(color.red, 100))

// plotarrow(strategy.netprofit, "Net profit for session", color.new(color.green,100), color.new(color.red, 100))

// plotchar(acceptableROI, "Acceptable ROI", " ", location.top)

// plotarrow(volatility, "ATR volatility value", color.new(color.green,75), color.new(color.red, 75))

// plotchar(strategy.position_avg_price, "Avgerage price of holdings", " ", location.top)

// plotchar(volatilityAVG, "AVG volatility", " ", location.top)

// plotchar(fiveBarsVal, "change in 5bars", " ", location.top)

// plotchar(crossingUp, "crossingUp", "x", location.belowbar, textcolor=color.white)

// plotchar(crossingDown, "crossingDn", "x", location.abovebar, textcolor=color.white)

// plotchar(strategy.closedtrades, "closedtrades", " ", location.top)

// plotchar(strategy.wintrades, "wintrades", " ", location.top)

// plotchar(strategy.losstrades, "losstrades", " ", location.top)

// plotchar(close, "close", " ", location.top)

//--------------------//

// -----------------------------------------------------------------------------------------------------------//

// Trade Alert Execution ------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

strategy.entry('long', strategy.long, when=window() and consensusBuy, comment='long')

if sellOnStrategy

strategy.close('long', when=window() and consensusSell, qty_percent=100, comment='Strat')

// -----------------------------------------------------------------------------------------------------------//

// Trailing Stop Loss logic -------------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

useTrailStop = input.bool(defval=true, title='Set Trailing Stop Loss on avg positon value', group='Selling Conditions')

arm = input.float(defval=15, title='Trailing Stop Arms At (%)', minval=1, maxval=30, step=1, group='Selling Conditions') * 0.01

trail = input.float(defval=2, title='Trailing Stop Loss (%)', minval=0.25, maxval=9, step=0.25, group='Selling Conditions') * 0.1

longStopPrice = 0.0

stopLossPrice = 0.0

if strategy.position_size > 0

longStopPrice := strategy.position_avg_price * (1 + arm)

stopLossPrice := strategy.position_avg_price * ((100 - math.abs(holdLoss)) / 100) // for use with 'stop' in strategy.exit

stopLossPrice

else

longStopPrice := close

longStopPrice

// If you want to hide the Trailing Stop Loss threshold (green line), comment this out

plot(longStopPrice, 'Arm Trail Stop at', color.new(color.green, 60), linewidth=2)

if strategy.position_size > 0 and useTrailStop

strategy.exit('exit', 'long', when=window(), qty_percent=100, trail_price=longStopPrice, trail_offset=trail * close / syminfo.mintick, comment='Trail')

//-----------------------------------------------------------------------------------------------------------//

- 동적 이동 평균 추적 전략

- 이중 이동 평균 오스실레이션 거래 전략

- EMA 대역 + Leledc + Bollinger 대역 전략 추세

- 빠른 RSI 전략 분석

- 적응성 변동성 브레이크업 거래 전략

- 높은 마이너스 기하급수적 이동 평균 주식 전략

- 돈치안 채널 탈출 전략

- 비트코인 - MA 크로스오버 전략

- 피셔 변환 역 테스트 전략

- 123 역전 및 STARC 밴드 컴보 전략

- 그레이트 델라이트 다중 요인 양적 전략

- 라인 전략을 따르세요

- 4배 지수적 이동 평균 거래 전략

- 모멘텀 기하급수적 이동 평균 크로스오버 거래 전략

- 이중 이동 평균 크로스오버 전략

- 동력 이중 이동 평균 거래 전략

- 다중 취업 이익 및 손실 중지 물결전략을 따르는 트렌드

- RSI와 STOCH RSI에 기반한 양방향 거래 전략

- 빠르고 느린 EMA 골든 크로스 돌파구 전략

- RSI와 이동 평균 조합 MT5 마틴게일 스칼핑 전략