개요

동력 TD 역전 거래 전략은 가격 역전 신호를 식별하는 TD Sequential 지표를 이용한 양적 거래 전략이다. 이 전략은 가격 역전 신호를 확인한 후 가격 동력 분석을 기반으로 상장 또는 상외 지위를 설정한다.

전략 원칙

이 전략은 TD Sequential 지표를 사용하여 가격 변동을 분석하고 9 개의 연속 K 선의 가격 반전 형태를 식별한다. 구체적으로, 9 개의 연속 K 선의 가격 상승 후 하락한 K 선이 발생했을 때, 전략은 적자 기회로 판단한다. 반대로, 9 개의 연속 K 선의 가격 하락 후 상승한 K 선이 발생했을 때, 전략은 더 많은 기회로 판단한다.

TD Sequential 지표의 장점을 활용하여 가격 반전 신호를 조기에 잡을 수 있다. 이 전략에 있는 일정량의 추격-하위 메커니즘과 결합하여, 반전 신호가 확인된 후, 적시에 상장 또는 상장 포지션을 구축할 수 있어 가격 반전이 시작되는 단계에서 더 나은 진입 기회를 얻을 수 있다.

우위 분석

- TD Sequential 지표를 사용하여 가격 반전의 가능성을 미리 판단할 수 있습니다.

- 가격 반전 확인을 더 빨리 판단할 수 있는 추적 하락 메커니즘을 구축

- 역형성 단계를 통해 입지를 구축하여 우수한 입점 지점을 얻습니다.

위험 분석

- TD Sequential 지표에 가짜 돌파구가 발생할 수 있으며, 다른 요소와 함께 확인해야 합니다.

- 포지션 규모와 포지션 시간을 적절히 통제하여 위험을 줄여야 합니다.

최적화 방향

- 다른 지표와 함께 역전 신호를 확인하여 가짜 돌파 위험을 피하십시오.

- 단편적 손실을 통제하기 위한 손해 방지 장치 구축

- 포지션 규모와 포지션 보유 시간을 최적화하고 수익 규모와 위험 통제를 균형 잡는다

요약하다

동력 TD 역전 거래 전략은 TD Sequential 지표를 통해 가격 역전을 미리 판단하고 역전 확인 후 신속하게 포지션을 구축하는 동력 트레이더가 사용하는 매우 적합한 전략이다. 이 전략은 역전 기회를 식별하는 장점이 있지만 가짜 돌파로 인해 큰 손실을 피하기 위해 위험을 통제하는 데 주의를 기울여야 한다. 추가 최적화를 통해 위험과 이익이 균형 잡힌 거래 전략이다.

전략 소스 코드

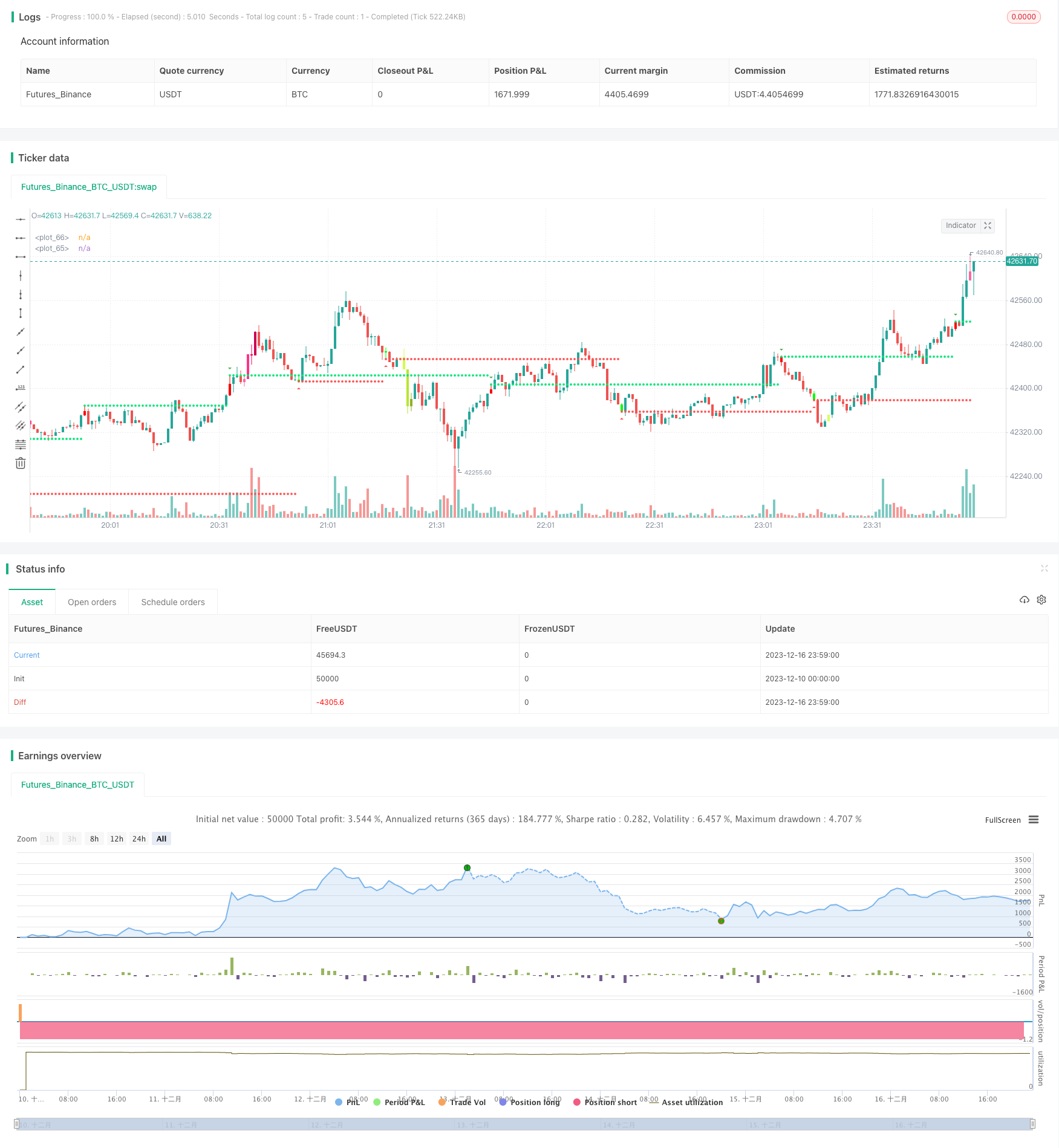

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//This strategy is based on TD sequential study from glaz.

//I made some improvement and modification to comply with pine script version 4.

//Basically, it is a strategy based on proce action, supports and resistance.

strategy("Sequential Up/Down", overlay=true )

source = input(close)

BarsCount = input(9, "Count of consecutive bars")

useLinearRegression = input(false)

LR_length = input(13,"Linear Regression length")

SR = input(true,"Shows Supports and Resistance lines")

Barcolor = input(true,"Color bars when there is a signal")

transp = input(0, "Transparency of triangle Up or Downs")

Numbers = input(true,"Plot triangle Up or Downs at signal")

//Calculation

src=useLinearRegression?linreg(source,LR_length,0):source

UP = 0

DW = 0

UP := src > src[4] ? nz(UP[1]) + 1 : 0

DW := src < src[4] ? nz(DW[1]) + 1 : 0

UPUp = UP - valuewhen(UP < UP[1], UP, 1)

DWDn = DW - valuewhen(DW < DW[1], DW, 1)

plotshape(Numbers ? UPUp == BarsCount ? true : na : na, style=shape.triangledown, text="", color=color.green, location=location.abovebar, transp=transp)

plotshape(Numbers ? DWDn == BarsCount ? true : na : na, style=shape.triangleup, text="", color=color.red, location=location.belowbar, transp=transp)

// S/R Code By johan.gradin

//------------//

// Sell Setup //

//------------//

priceflip = barssince(src < src[4])

sellsetup = src > src[4] and priceflip

sell = sellsetup and barssince(priceflip != BarsCount)

sellovershoot = sellsetup and barssince(priceflip != BarsCount+4)

sellovershoot1 = sellsetup and barssince(priceflip != BarsCount+5)

sellovershoot2 = sellsetup and barssince(priceflip != BarsCount+6)

sellovershoot3 = sellsetup and barssince(priceflip != BarsCount+7)

//----------//

// Buy setup//

//----------//

priceflip1 = barssince(src > src[4])

buysetup = src < src[4] and priceflip1

buy = buysetup and barssince(priceflip1 != BarsCount)

buyovershoot = barssince(priceflip1 != BarsCount+4) and buysetup

buyovershoot1 = barssince(priceflip1 != BarsCount+5) and buysetup

buyovershoot2 = barssince(priceflip1 != BarsCount+6) and buysetup

buyovershoot3 = barssince(priceflip1 != BarsCount+7) and buysetup

//----------//

// TD lines //

//----------//

TDbuyh = valuewhen(buy, high, 0)

TDbuyl = valuewhen(buy, low, 0)

TDsellh = valuewhen(sell, high, 0)

TDselll = valuewhen(sell, low, 0)

//----------//

// Plots //

//----------//

plot(SR ? TDbuyh ? TDbuyl : na : na, style=plot.style_circles, linewidth=1, color=color.red)

plot(SR ? TDselll ? TDsellh : na : na, style=plot.style_circles, linewidth=1, color=color.lime)

barcolor(Barcolor ? sell ? #FF0000 : buy ? #00FF00 : sellovershoot ? #FF66A3 : sellovershoot1 ? #FF3385 : sellovershoot2 ? #FF0066 : sellovershoot3 ? #CC0052 : buyovershoot ? #D6FF5C : buyovershoot1 ? #D1FF47 : buyovershoot2 ? #B8E62E : buyovershoot3 ? #8FB224 : na : na)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 100, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => buy or buyovershoot or buyovershoot1 or buyovershoot2 or buyovershoot3// functions can be used to wrap up and work out complex conditions

//exitLong() => oscillator <= 0

strategy.entry(id = "Buy", long = true, when = enterLong() )// use function or simple condition to decide when to get in

//strategy.close(id = "Buy", when = exitLong() )// ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => sell or sellovershoot or sellovershoot2 or sellovershoot3

//exitShort() => oscillator >= 0

strategy.entry(id = "Sell", long = false, when = enterShort())

//strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)