랜덤 피셔 변환 일시 정지 역 스톡 지표 양적 전략

저자:차오장, 날짜: 2024-01-02 11:14:12태그:

전반적인 설명

이 전략의 핵심 아이디어는 구매 및 판매 결정을 내리기 위해 랜덤 피셔 변환과 임시 정지 역STOCH 지표를 결합하는 것입니다. 이 전략은 중장기 운영에 적합하며 안정적인 시장 조건에서 적당한 수익을 창출 할 수 있습니다.

전략 원칙

이 전략은 먼저 표준 STOCH 지표를 계산하고, 그 다음 INVLine를 얻기 위해 피셔 변환을 수행합니다. INVLine가 하부 임계 dl를 넘을 때 구매 신호가 생성됩니다. INVLine가 상위 임계 ul를 넘을 때 판매 신호가 생성됩니다. 동시에이 전략은 수익을 잠금하고 손실을 줄이기 위해 후속 중지 메커니즘을 설정합니다.

특히 이 전략의 핵심 논리는 다음과 같습니다.

- STOCH 지표를 계산합니다: 주식의 빠른 STOCH 값을 계산하기 위해 표준 공식을 사용하십시오.

- 피셔 변환: INVLine를 얻기 위해 STOCH 값에 피셔 변환을 수행

- 거래 신호를 생성합니다. INVLine가 dl보다 높을 때 구매하고, ul보다 낮을 때 판매합니다.

- 트래일링 스톱: 일시적인 스톱 추적 메커니즘을 활성화하여 신속한 스톱 손실을 보장합니다.

이점 분석

이 전략의 주요 장점은 다음과 같습니다.

- 피셔 변환은 효과적으로 STOCH 지표의 감수성을 향상시키고 트렌드 반전 기회를 더 일찍 감지 할 수 있습니다.

- 일시적 트레일링 스톱 메커니즘은 위험을 효과적으로 제어하고 수익을 고정시킬 수 있습니다.

- 중장기 거래에 적합합니다. 특히 현재 인기가 높은 고주파량 거래입니다.

- 안정적인 시장 조건에서 안정적인 수익률을 내는 좋은 성과

위험 분석

이 전략에는 또한 몇 가지 위험이 있습니다.

- STOCH 지표는 불필요한 거래로 이어질 수 있는 잘못된 신호를 생성하는 경향이 있습니다.

- 피셔 변환은 또한 더 많은 잘못된 신호로 이어지는 STOCH 지표의 소음을 증폭

- 변동적 인 시장 에서 손실 을 멈추고 지속적 인 이윤 을 얻지 못하는 것 은 쉽다

- 알파를 얻기 위해서는 상대적으로 짧은 보유 기간이 필요합니다.

이러한 위험을 줄이기 위해 다음 측면을 최적화하는 것을 고려하십시오.

- 곡선을 부드럽게하고 소음을 줄이기 위해 STOCH 매개 변수를 조정

- 잘못된 거래 확률을 줄이기 위해 임계선 포지션을 최적화합니다.

- 오시일레이션 시장에서 거래를 피하기 위해 필터 조건을 추가합니다.

- 작동 사이클에 맞게 유지 시간 길이를 조정

최적화 방향

이 전략을 최적화하는 주요 방향은 다음과 같습니다.

- 부드러운 INVLine 곡선으로 피셔 변환의 매개 변수를 최적화

- 최적의 매개 변수 조합을 찾기 위해 STOCH 기간 길이를 최적화

- 잘못된 거래 확률을 줄이기 위해 임계선 매개 변수를 최적화합니다.

- 불필요한 트레일링 스톱을 피하기 위해 볼륨 가격 확인을 추가합니다

- 오스실레이션 시장에서 잘못된 신호를 줄이기 위해 내일 브레이크아웃 필터를 추가합니다.

- 트렌드 상거래를 피하기 위해 트렌드 지표를 포함

결론

이 전략은 랜덤 피셔 변환과 STOCH 지표를 결합하여 간단하고 실용적인 단기 양적 전략을 구현합니다. 이 전략의 장점은 현재 인기있는 고주파량 양적 거래에 적합한 높은 운영 주파수입니다. 동시에이 전략에는 몇 가지 일반적인 기술 지표 전략 위험도 있습니다. 위험 감소 및 안정성을 향상시키기 위해 매개 변수 및 필터 조건이 최적화되어야합니다. 일반적으로이 전략은 간단한 양적 거래에 대한 좋은 아이디어를 제공하며 추가 심층 연구를 가치가 있습니다.

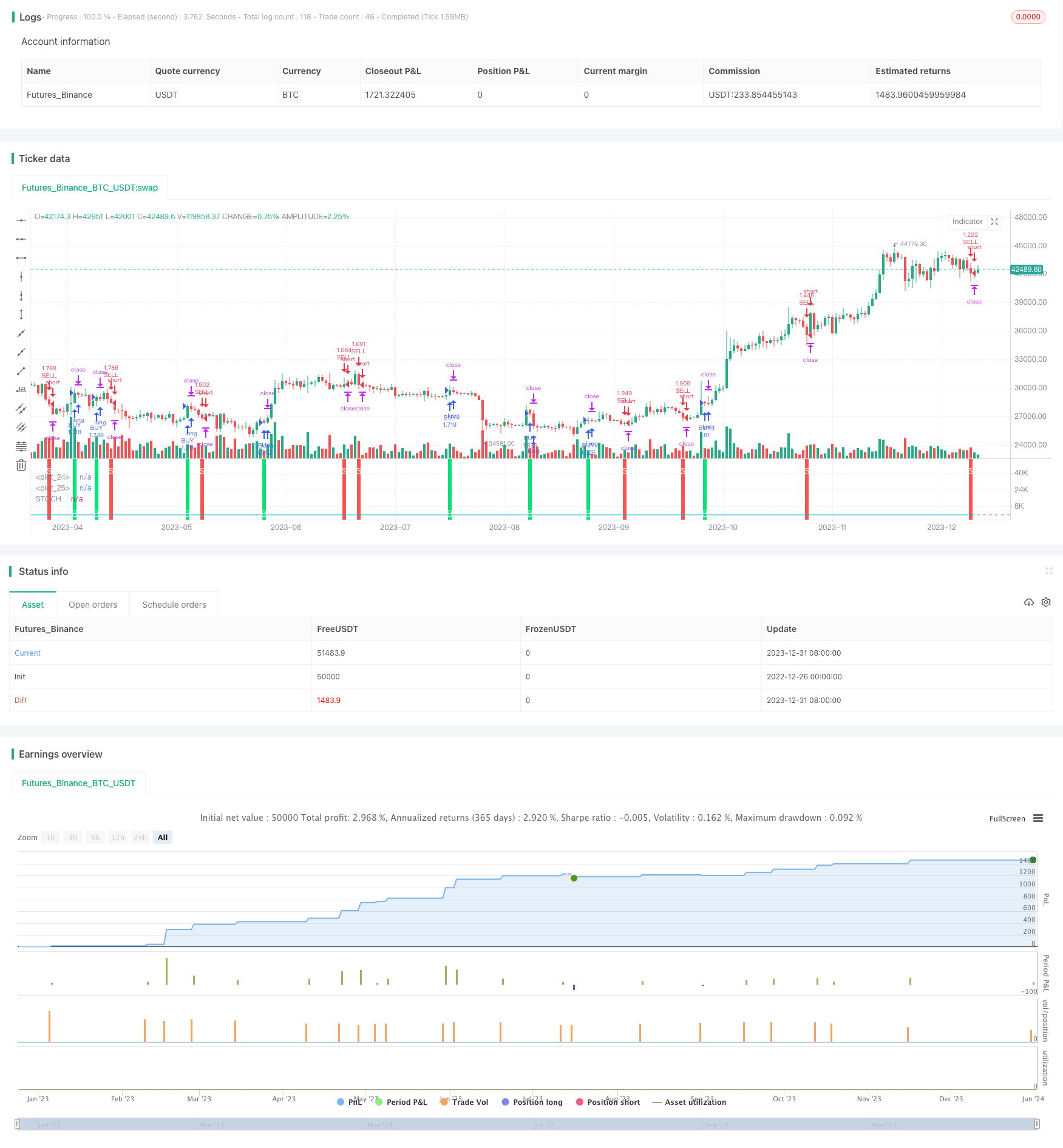

/*backtest

start: 2022-12-26 00:00:00

end: 2024-01-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("IFT Stochastic + Trailing Stop", overlay=false, pyramiding = 0, calc_on_order_fills = false, commission_type = strategy.commission.percent, commission_value = 0.0454, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//INPUTS

stochlength=input(19, "STOCH Length")

wmalength=input(4, title="Smooth")

ul = input(0.64,step=0.01, title="UP line")

dl = input(-0.62,step=0.01, title="DOWN line")

uts = input(true, title="Use trailing stop")

tsi = input(title="trailing stop actiation pips",defval=245)

tso = input(title="trailing stop offset pips",defval=20)

//CALCULATIONS

v1=0.1*(stoch(close, high, low, stochlength)-50)

v2=wma(v1, wmalength)

INVLine=(exp(2*v2)-1)/(exp(2*v2)+1)

//CONDITIONS

sell = crossunder(INVLine,ul)? 1 : 0

buy = crossover(INVLine,dl)? 1 : 0

//PLOTS

plot(INVLine, color=aqua, linewidth=1, title="STOCH")

hline(ul, color=red)

hline(dl, color=green)

bgcolor(sell==1? red : na, transp=30, title = "sell signal")

bgcolor(buy==1? lime : na, transp=30, title = "buy signal")

plotchar(buy==1, title="Buy Signal", char='B', location=location.bottom, color=white, transp=0, offset=0)

plotchar(sell==1, title="Sell Signal", char='S', location=location.top, color=white, transp=0, offset=0)

//STRATEGY

strategy.entry("BUY", strategy.long, when = buy==1)

strategy.entry("SELL", strategy.short, when = sell==1)

if (uts)

strategy.entry("BUY", strategy.long, when = buy)

strategy.entry("SELL", strategy.short, when = sell)

strategy.exit("Close BUY with TS","BUY", trail_points = tsi, trail_offset = tso)

strategy.exit("Close SELL with TS","SELL", trail_points = tsi, trail_offset = tso)

더 많은

- 골든 크로스 상승 추세 추적 전략

- 이중 EMA 크로스오버 오스실레이션 추적 전략

- 딱딱성 돌파구 전략

- 옆으로 돌파하는 오시슬레이션 전략

- RSI 지표 및 포용 패턴에 기초한 양적 거래 전략

- 볼링거 밴드 ATR 트레일링 스톱 전략

- 매일의 탈출 전략

- 양적 거래에 기반한 신호-소음 이동 평균 거래 전략

- 모멘텀 크로스오버 이동 평균 및 MACD 필터 하이킨-아시 촛불 전략

- 여러 상대적 강도 지표의 합성 전략

- 적응식 스톱 손실 철도 전략

- 볼링거 밴드 부피 확인 양적 거래 전략

- 양적 전략에 따라 매개 변수 최적화 경향

- 베가스 채널 크로스오버 전략

- 동적 이동 평균에 기초한 전략을 따르는 경향

- 콤보 트렌드 추적 전략

- 이동평균의 9가지 유형의 크로스오버 전략

안 OKX 영구 자동 헤딩 - 전략에 따른 동적 파업 추세

- 칼만 필터와 평균 반전을 기반으로 한 변동 비율 거래 전략