개요

이 전략은 상대적으로 강한 지수 ((RSI) 지표를 기반으로 자동으로 중지 손실을 설정하는 거래 전략을 설계했습니다. RSI 지표가 설정된 오버 바이 라인을 초과하거나 설정된 오버 세일 라인을 초과하면 전략은 각각 상위 또는 공백으로 포지션을 열 것입니다. 전략은 포지션 개시 가격과 설정된 중지 손실 비율 및 중지 비율에 따라 자동으로 중지 손실 가격과 중지 가격을 설정합니다.

전략 원칙

이 전략은 RSI 지표를 사용하여 시장의 과매매 현상을 판단한다. RSI 지표가 설정된 낮은 지점 ((비용 30) 보다 낮으면 시장이 과매매 상태에 있다고 생각하며, 이 때 더 많이 한다.

과잉 상장 후, 전략은 중지 손실 비율 (((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((

우위 분석

이 전략의 가장 큰 장점은 자동으로 스톱로스 및 스톱을 설정하여 거래 위험을 줄일 수 있다는 것입니다. 스톱로스는 손실을 줄이고 스톱로스는 이익을 잠금 할 수 있습니다. 또한, 상대적 강도 지수는 시장이 과매 또는 과매 상태인지 여부를 더 잘 판단 할 수있는 숙련된 기술 지표입니다.

위험 분석

이 전략에는 또한 위험이 있습니다. RSI 지표는 잘못된 신호를 발산하여 불필요한 손실을 초래할 수 있습니다. 또한, 정지 또는 정지가 유발되면 수익 손실이 발생할 수 있습니다. 정지 또는 정지 비율을 설정하는 것은 신중해야합니다. 너무 느슨하면 위험을 효과적으로 제어 할 수 없으며 너무 급진적이면 불필요한 정지가 발생할 수 있습니다.

이러한 위험을 RSI 매개 변수를 최적화하거나 스톱 스톱을 조정하여 줄일 수 있습니다. 또한, 이 전략은 다른 지표와 결합하여 신호를 검증하여 의사 결정의 정확성을 향상시킬 수 있습니다.

전략 최적화

이 정책은 다음과 같은 부분에서 최적화될 수 있습니다.

RSI 변수를 최적화하여 최적의 조합을 찾습니다.

다른 스톱 스톱 비율 설정을 테스트합니다.

다른 지표와 결합하여 필터링 신호

트렌드를 판단하는 규칙을 추가하여 흔들리는 시장의 잘못된 신호를 피하십시오.

출입 시기를 최적화하고, 수익을 고정하기 위해 스톱로스를 설정합니다.

요약하다

이 전략은 RSI 지표를 기반으로 간단한 실용적인 스톱 손실 중지 전략을 설계했습니다. 전략 논리는 명확하고 구현하기 쉽습니다. 위험을 제어하기 위해 자동으로 스톱 및 스톱을 설정할 수 있습니다. 또한 RSI 지표의 잘못된 신호의 위험을 방지하기 위해 최적화 매개 변수 및 규칙에주의를 기울여야합니다.

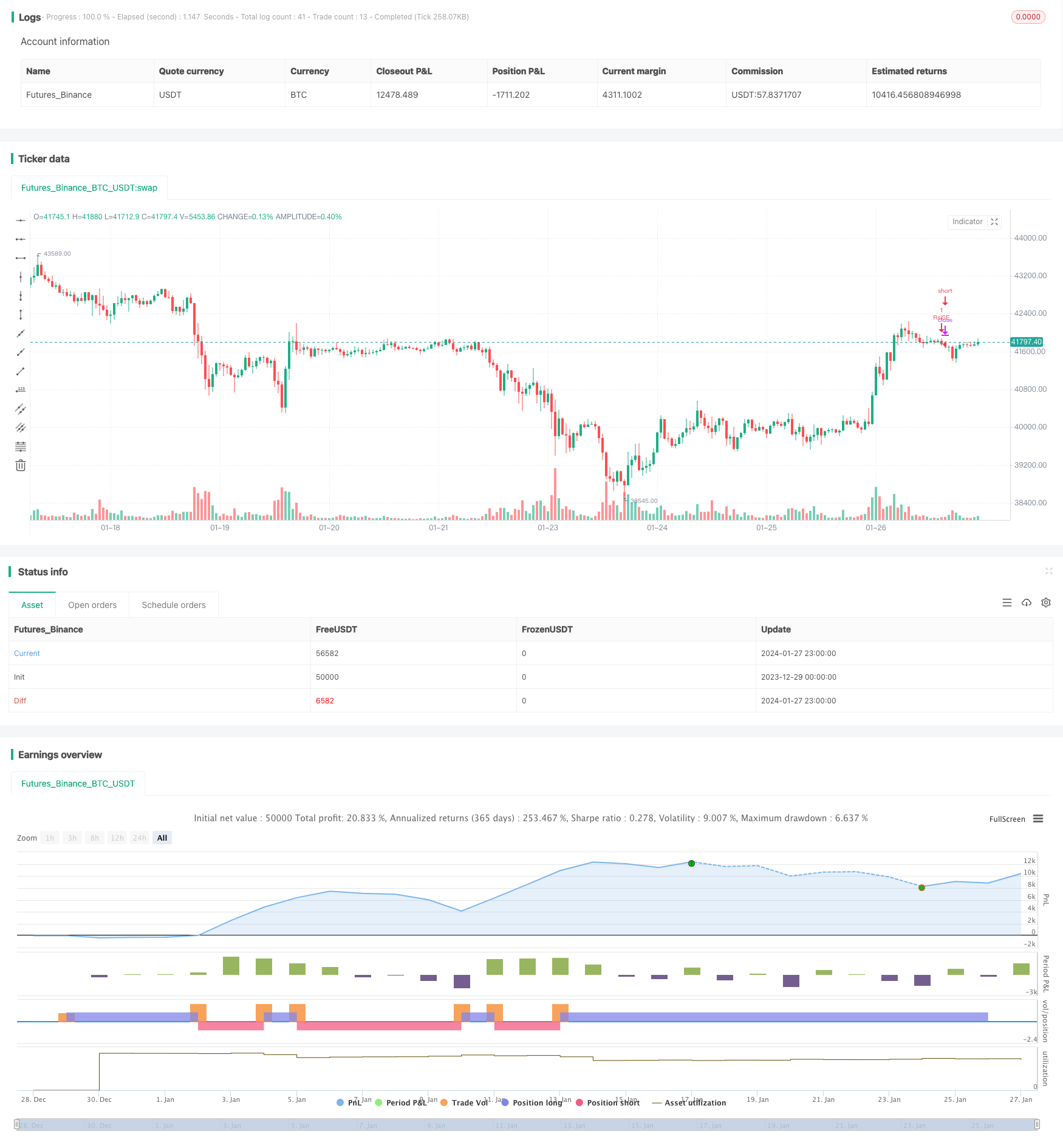

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("twelve12 first RSI remix", overlay=true)

length = input(14)

overSold = input(35)

overBought = input(65)

stopLossPercent = input(5, title="Stop Loss (%)") / 100

takeProfitPercent = input(10, title="Take Profit (%)") / 100

price = close

vrsi = ta.rsi(price, length)

co = ta.crossover(vrsi, overSold)

cu = ta.crossunder(vrsi, overBought)

if (not na(vrsi))

if (co)

strategy.entry("RsiLE", strategy.long, comment="RsiLE")

if (cu)

strategy.entry("RsiSE", strategy.short, comment="RsiSE")

// Calculate stop loss and take profit levels for long and short positions

longStopLoss = strategy.position_avg_price * (1 - stopLossPercent)

longTakeProfit = strategy.position_avg_price * (1 + takeProfitPercent)

shortStopLoss = strategy.position_avg_price * (1 + stopLossPercent)

shortTakeProfit = strategy.position_avg_price * (1 - takeProfitPercent)

// Set stop loss and take profit for long position