개요

이 전략은 직시 균형 지표와 암시 충돌 지표를 결합하여 비교적 간단한 양적 거래 전략을 구현한다. 직시 균형 선이 암시 충돌 선보다 높고 종결 가격이 직시 균형 선보다 높을 때 구매 신호를 생성하고, 직시 균형 선이 암시 충돌 선보다 낮고 종결 가격이 직시 균형 선보다 낮을 때 판매 신호를 생성한다. 이 전략은 암호화폐와 같은 고 변동성 자산의 단선 거래에 적합하다.

전략 원칙

1차 균형 지표는 전전선, 기준선, 지연선 세 개의 곡선을 포함한다. 전전선은 가장 최근의 일정 기간의 평균값을 나타내고, 기준선은 더 긴 기간의 평균값을 나타내고, 지연선은 보통 전전선과 기준선의 평균값이다. 단기 평균값이 장기 평균값보다 높을 때, 현재 가격 상승 경향에 있음을 나타낸다.

숨겨진 충돌 지표는 선행선 A와 선행선 B의 두 곡선을 포함한다. 이들은 서로 다른 길이의 기간 동안 가격 변동의 폭을 나타내는 평균값이다. 선행선 A가 선행선 B보다 높을 때, 단기간에 변동이 증가하여 가격 상승이 충분하다는 것을 나타냅니다.

이 전략은 초시평형선을 이용하여 대략적인 트렌드 방향을 판단하고, 숨겨진 충돌 선행선을 이용하여 가격 동력을 판단하고, 종결 가격과 결합하여 정확한 거래 신호를 형성한다. 상승 추세와 변동이 확대될 때 구매하고, 하락 추세와 변동이 축소될 때 판매하여 수익을 얻는다.

전략적 이점

이것은 간단한 양적 거래 전략으로 다음과 같은 장점이 있습니다.

- 지표의 조합을 사용하여 가격 추세와 동력을 종합적으로 판단하여 거래 신호가 더 신뢰할 수 있습니다.

- 특정 브레이크포인트에서만 입점하면 무효 거래가 너무 많이 발생하지 않습니다.

- 높은 변동성 자산에 적합한 단선 거래는 더 많은 수익을 얻을 수 있습니다.

- 전략 논리는 간단하고, 이해하기 쉽고, 수정하기 쉽습니다.

- 더 많은 지표를 쉽게 확장하여 다중 인자 모델을 형성할 수 있습니다.

위험 분석

이 전략에는 다음과 같은 위험도 있습니다.

- mistrade 위험. 단편적 손실을 통제하기 위해 스톱을 설정해야 한다.

- 가격 역전 위험. 지표가 신호를 보낸 후 가격이 역전되어 손실이 발생할 수 있습니다. 이 위험을 줄이기 위해 포지션 조건을 적절하게 완화 할 수 있습니다.

- 매개 변수 최적화 위험. 다른 매개 변수가 결과에 큰 영향을 미치므로, 여러 조합 테스트를 통해 최적의 매개 변수를 찾아내는 것이 필요하다.

- 과도한 최적화 위험. 역사적인 데이터에서 잘하지만 실제 거래에서는 실패한다. 과도한 최적화를 피하기 위해 변수 조합의 수를 제어해야합니다.

전략 최적화

이 정책은 다음과 같은 부분에서 최적화될 수 있습니다.

- 더 많은 지표의 조합을 테스트하여 더 좋은 변수를 찾으십시오. KDJ, BOLL, MACD 등이 일반적으로 시도 할 수 있습니다.

- 손해 중지 메커니즘에 가입하십시오. 이동식 손해 중지 또는 배수 손해 중지 설정하십시오.

- 입시 필터링 조건을 최적화한다. 거래량이나 변동률 지표 등을 포함할 수 있다.

- 포지션 보유 규칙을 최적화하십시오.

- 기계 학습 요소를 추가한다. 신경 네트워크와 같은 더 나은 파라미터 조합을 찾는다.

요약하다

이 전략은 전체적으로 매우 간단한 양적 거래 전략으로, 일목의 균형선과 숨겨진 충돌 지표와 결합하여 가격 추세와 동력을 판단하여 거래 신호를 형성한다. 이 전략은 높은 변동성 자산의 단선 거래에 적합하며, 좋은 수익을 얻을 수 있다. 물론, 어떤 전략도 완벽할 수 없으며, 이 전략에는 약간의 최적화 공간이 있으며, 출장 규칙, 손해 방지 장치, 선택 파라미터 등의 측면에서 개선될 수 있어, 그 효과를 더 좋게 할 수 있다.

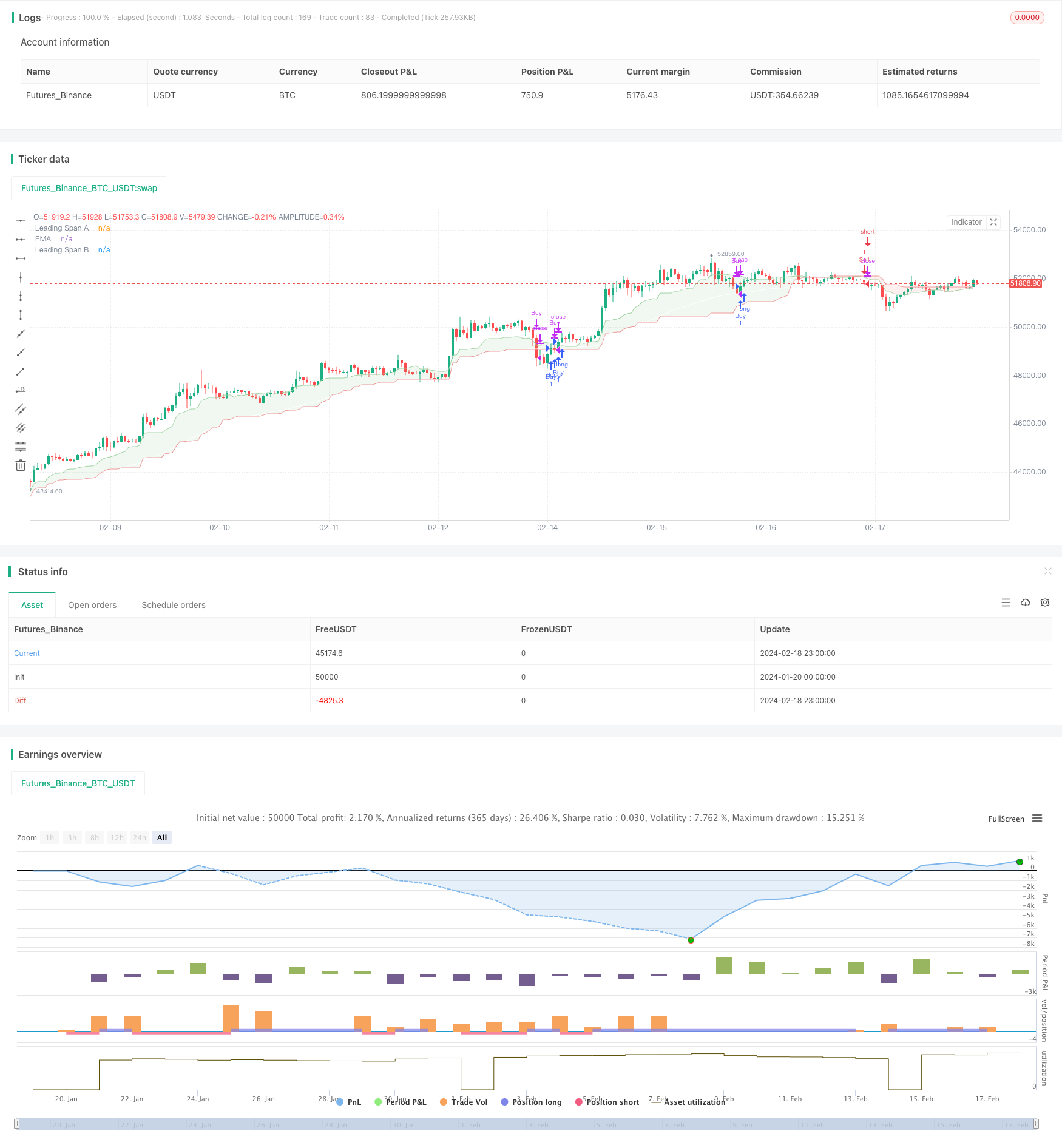

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud + ema 50 Strategy", overlay=true)

len = input.int(50, minval=1, title="Length")

src = input(close, title="Source")

out = ta.ema(src, len)

conversionPeriods = input.int(9, minval=1, title="Conversion Line Length")

basePeriods = input.int(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input.int(52, minval=1, title="Leading Span B Length")

displacement = input.int(1, minval=1, title="Lagging Span")

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = math.avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement - 1, color=#A5D6A7,

title="Leading Span A")

p2 = plot(leadLine2, offset = displacement - 1, color=#EF9A9A,

title="Leading Span B")

fill(p1, p2, color = leadLine1 > leadLine2 ? color.rgb(67, 160, 71, 90) : color.rgb(244, 67, 54, 90))

plot(out, title="EMA", color=color.white)

// Condition for Buy Signal

buy_signal = close > out and leadLine1 > leadLine2

// Condition for Sell Signal

sell_signal = close < out and leadLine2 > leadLine1

// Strategy entry and exit conditions

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.entry("Sell", strategy.short)

// Exit long position if candle closes below EMA 50

if (strategy.opentrades > 0)

if (close < out)

strategy.close("Buy")

// Exit short position if candle closes above EMA 50

if (strategy.opentrades < 0)

if (close > out)

strategy.close("Sell")