DAS yang menentukan keuntungan: konsistensi

0

0

1813

1813

DAS yang menentukan keuntungan: konsistensi

Keserasian adalah faktor terpenting yang menentukan sama ada anda mendapat wang, tidak ada satu pun. Oleh kerana keserasian adalah prasyarat untuk kestabilan kebarangkalian, jika tidak ada keserasian, perubahan keadaan awal tidak mempunyai makna statistik. Banyak orang yang tidak dapat melakukan keserasian, terutama berasal dari dua ketidaktahuan, “yang pertama adalah ketidaktahuan tentang pasaran, yang kedua adalah ketidaktahuan tentang diri mereka sendiri”. Yang pertama merujuk kepada ketidaktahuan mengenai bagaimana kaedah perdagangan tertentu berfungsi dalam keadaan pasaran semasa, dan risiko terbesar yang mungkin timbul; yang kedua merujuk kepada seorang pelabur yang tidak mengetahui apakah dia dapat bertahan atau tidak apabila menghadapi keadaan pasaran tertentu, dan sejauh mana keadaan pasaran mempengaruhi sikapnya.

- #### Keserasian

Kesesuaian adalah salah satu perkara yang paling sukar untuk dilakukan oleh peniaga yang terlibat dalam perdagangan, dan ia adalah penghalang untuk mendapatkan wang. Kesesuaian sukar dilakukan kerana anda tidak dapat mempercayai kesesuaian sepenuhnya apabila anda tidak mempunyai bukti yang mencukupi, keraguan adalah sifat manusia, dan keraguan akan menghasilkan alasan untuk tidak melaksanakan kesesuaian, yang merupakan masalah.

Yang mengelirukan adalah bahawa alasan untuk tidak melaksanakan kesesuaian, nampaknya sah, adalah persembahan orang yang pandai menangguhkan tanggungjawab. Kesesuaian dalam menangguhkan tanggungjawab adalah satu lagi sebab mengapa kesesuaian sukar dicapai, contoh saya menunjukkan, contoh ini menganggap anda dapat memahami pentingnya kesesuaian dan dapat berpegang pada lebih daripada 90% isyarat.

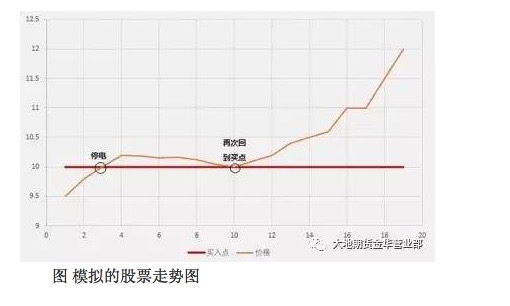

Bayangkan jika hari ini ada pemadaman elektrik dan anda tidak dapat membeli saham yang sepatutnya anda beli dengan harga 10 yuan, dan saham itu naik kepada harga 10.20 pada waktu penutupan, apakah langkah seterusnya yang anda ambil?

Pemikiran biasa adalah: kerana saya telah terlepas titik pembelian terbaik, pemadaman adalah faktor yang tidak dapat dielakkan, dan kesesuaian tidak dilaksanakan, walaupun saya menyesal, tetapi ini bukan tanggungjawab saya. Jika saya membeli pada harga 10.20, saya kehilangan 0.20, dan kerugian ini adalah kerugian di luar sistem (saya menganggap anda boleh menerima kerugian dalam sistem dengan tenang), kerugian di luar sistem akan menyebabkan penurunan kadar keuntungan yang dijangkakan, dan ia adalah tipikal dan wajar untuk dihindari.

Dan apa yang betul adalah, anda harus membeli pada harga 10.20, kerana kos yang disebabkan oleh pemadaman kuasa adalah 0.20, kos yang anda telah membayar, kerana pemadaman kuasa anda kerugian, walaupun kerugian anda di luar sistem, tetapi sudah menjadi kerugian yang nyata, kerana andai tidak ada pemadaman kuasa, anda kini telah mendapat 0.20, yang tidak boleh menjadi alasan anda tidak melakukan pembelian pada harga 10.20.

Kemudian, apabila harga bergerak lebih jauh dari 10.20 ke 10.00, anda akan berubah fikiran sedikit demi sedikit. Kerana mengikut peraturan, harga palsu yang pecah kembali ke harga kos, kemungkinan besar adalah palsu, kerana perdagangan yang baik adalah perdagangan yang menghasilkan wang pada mulanya, dan anda akan berfikir, jika saya membeli pada 10.00 yang pertama, saya mempunyai kelebihan, dan jika harga kembali ke 10.00 saya tidak akan mempunyai kelebihan, kerana jika perdagangan ini menguntungkan, ia tidak akan kembali ke 10.00; jika ia berhenti, 10.00 adalah jalan yang mesti dilalui, dan sekarang 10.00 tidak mempunyai kelebihan awal 10.00, secara ringkas, ini adalah perbezaan antara atas dan bawah, jadi sekarang saya tidak boleh membeli pada harga 10.00.

Kemudian, saham itu melonjak ke langit, naik kepada 20.00, dan anda menontonnya naik setiap hari.

Dan, andaikan transaksi ini akan memberi anda keuntungan 30% daripada akaun keseluruhan anda, dan semua yang pernah berdagang secara sistematik tahu, keuntungan besar diikuti dengan penarikan balik, dan anda tidak mendapat keuntungan 30%, dan kemudian menanggung penarikan balik 20%, maka, akaun keseluruhan anda dan minda anda mungkin menghadapi kejatuhan sepenuhnya.

Grafik: Simulasi pergerakan saham

Contoh di atas adalah rekaan, tetapi sangat relevan, dan saya yakin ramai yang tidak tahu. Ironisnya, pasaran memberi anda peluang untuk membeli dua kali, tetapi anda menolaknya dengan alasan yang nampaknya sangat tepat.

Sila ambil perhatian bahawa kegagalan ini disebabkan oleh ketidakpuasan untuk menerima kerugian sebanyak 0.20. Yang penting, walaupun anda tidak dapat menerimanya, kerugian itu sebenarnya berlaku, dan anda tidak dapat mengubah apa-apa, hanya dengan membuat kesimpulan yang seolah-olah betul untuk mengarahkan anda melanggar prinsip keserasian dan menimbulkan akibat yang serius.

Pada saat harga kembali ke 10.00, kesimpulan kedua kelihatan sangat munasabah dan logikanya tidak ada masalah, tetapi anda mengabaikan kesimpulan kedua yang didasarkan pada keadaan yang salah pada mulanya, kerana keadaan yang tidak dapat dibeli pada harga 10.20 adalah salah, kesimpulan yang dihasilkan berdasarkan keadaan yang salah, dan hasilnya adalah bencana.

Anda boleh lihat kelemahan dalam diri seseorang yang sempurna dan akhirnya membawa anda ke arah kegagalan.

- #### Mengapa kurva harapan orang biasa adalah ke bawah?

Di kasino, pelabur-pelabur yang menjangkakan keuntungan dari pelabur-pelabur mereka terus meningkat, dan mereka terus menang dengan cara mengira kemungkinan yang rumit, dan dengan cara menyembunyikan yang bijak, dengan peraturan yang seolah-olah adil; di pasaran, pemain-pemain yang lebih baik juga menggunakan undang-undang kebarangkalian, dan mereka terus menang dengan cara melaksanakan satu set sistem yang unggul, mereka adalah pemain profesional yang benar.

Jika anda percaya bahawa pasaran adalah benar-benar berkesan, tidak ada gunanya mempelajari semua teori mengenai pelaburan kewangan, kerana strategi membeli dan memegang lembu akan menjadi strategi terbaik; jika anda percaya bahawa pasaran tidak sepenuhnya berkesan, maka anda harus percaya bahawa ada orang di pasaran yang dapat memperoleh keuntungan yang stabil, dan bukti lain adalah bahawa pasaran selalu merugikan kebanyakan orang, orang yang mendapat keuntungan adalah minoriti, dan pasaran adalah sifar (tidak mengira kos transaksi), jadi, kebanyakan orang mengharapkan kurva lembu ke bawah, dan secara semula jadi ada sedikit orang yang mengharapkan kurva ke atas.

Jika anda melihat sebahagian besar dari apa yang anda lihat adalah kerugian, di mana wang itu pergi? wang tidak akan menjadi kurang, jadi sedikit orang di pasaran mendapat wang kebanyakan orang, fakta ini juga boleh bertahan untuk menduga, jika pasaran adalah berjalan secara rawak, maka sepatutnya separuh orang mendapat wang, separuh orang kehilangan wang yang betul, kerana tidak seperti ini, maka pasaran tidak berjalan secara rawak, lebih-lebih lagi tidak sepenuhnya berkesan.

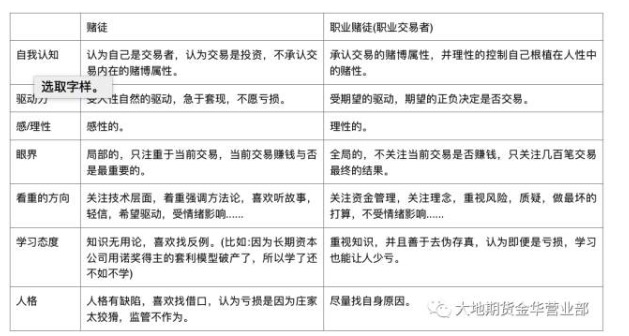

Di sini, saya akan mentakrifkan dua istilah: pertama adalah penjudi profesional (atau peniaga profesional), dan kedua adalah penjudi yang jelas berbeza dengan arah yang diharapkan oleh kurva penjudi.

Terdapat satu lagi kategori, kita buat sementara waktu dipanggil penipu saham profesional penipu, penipu saham profesional penipu keadaan tipikal: membuka akaun pada pukul 9 tepat duduk di depan komputer, berdasarkan grafik atau pengalaman perdagangan, sedikit orang yang berpengalaman, menetapkan harga berhenti, lebih ramai orang, membeli dan menunggu susunan nasib, menang dan menang, kehilangan dan mati, tahun demi tahun dan minggu berulang-ulang operasi sedemikian. mereka menghabiskan setiap hari tidur dan lupa petunjuk penyelidikan dan asas, orang luar melihat, merasa mereka sangat profesional, tetapi pada pandangan saya, penipu saham profesional penipu, dan penipu di kasino mengambil kertas jalan, berdasarkan satu pertaruhan besar kecil pada papan, jadi saya memasukkan orang ini ke dalam kategori penipu, hanya kerana tidak ada beberapa jenis nilai universal, penipu penipu yang ada, membuat orang dapat menikmati kualiti perdagangan yang baik, tetapi membuat mereka dapat melepaskan perasaan mereka, tetapi mereka akan mendorong perdagangan dengan cepat, kerana kedua-dua penipu itu sama-sama menarik dan menarik bagi orang lain.

Perbezaan antara mereka adalah seperti berikut:

Yang paling ironis, penjudi tidak mengakui bahawa transaksi itu adalah perjudian, tetapi mengakui bahawa transaksi itu adalah perjudian dan bukannya penjudi.

Sebenarnya, ini juga perbezaan antara penjudi profesional dan penjudi, penjudi profesional dapat mengendalikan kemanusiaan, mengatasi ketangkasan; dan penjudi dikendalikan oleh kemanusiaan, dikuasai oleh ketangkasan. Saya lebih menghormati penjudi profesional, kerana penjudi profesional telah melepaskan diri dari sifat penjudi, mereka adalah elit yang dapat memperoleh keuntungan di pasaran kewangan, banyak pengurus dana perlindungan teratas di luar negara adalah pemain poker Texas, mereka menyelesaikan semua masalah perjudian, termasuk perdagangan, melalui kebarangkalian.

Walau bagaimanapun, perdagangan lebih sukar daripada perjudian, terutamanya kerana dua perkara, iaitu ketidakpastian peluang, dan kelewatan masa.

Dalam perjudian, peluang hampir pasti, asalkan anda bertaruh 1 yuan setiap kali, anda akan kehilangan 1 yuan, tetapi perdagangan tidak. Bagi saham, banyak saham pada mulanya hampir tidak bergolak, kemudian tiba-tiba bergolak besar, dengan kata lain, adalah perbezaan yang besar dalam keadaan, tidak mudah untuk menyesuaikan diri dengan model linear, keadaan ini juga dikenali sebagai kebalannya pasaran kewangan, semakin sukar pasaran, semakin bergelombang hampir acak, dan perubahan kadar golak semakin besar, dan juga risiko kecairan yang melampau melompat kosong dan terhenti, faktor-faktor ini menyebabkan ketidakpastian kadar kerugian.

Kelemahan masa berlakunya perdagangan juga menjadi perhatian, kerana keputusan pertaruhan akan muncul dalam masa beberapa minit sahaja, dan perdagangan tidak. Sistem pengesanan trend jangka panjang boleh mengambil masa selama beberapa tahun, yang sangat menguji kesabaran, walaupun anda mempunyai sistem perdagangan yang diharapkan positif, dan hanya sedikit orang yang dapat memegang kedudukan berdasarkan sistem, terutama ketika menjana wang, jangan meremehkan ini, kerana set awal menyebabkan perubahan dalam peluang, yang akhirnya menghilangkan kelebihan yang lemah.

Kedua-dua faktor di atas adalah faktor utama yang menjadikan perdagangan lebih sukar daripada perjudian biasa, faktor-faktor ini mempengaruhi sifat manusia. Banyak pakar analisis teknikal dan orang yang berusaha keras mencari kaedah tidak memahami, sebenarnya banyak kaedah yang dapat menghasilkan wang, hanya mereka tidak dapat mengatasi sifat manusia, tidak dapat konsisten, arah penyelidikan mereka mungkin muncul kesalahan asas.

Saya tidak sengaja mengabaikan kaedah perdagangan, sistem apa pun adalah berdasarkan kaedah perdagangan. Tetapi, konsep perdagangan tidak baik, kaedah terbaik tidak dapat menghasilkan keuntungan, memberi anda satu sistem: MA5 memakai MA20 lebih banyak, sebaliknya kosong, adakah anda fikir dapat menjana wang?

Jika anda dapat mencapai keserasian, maka tahniah kepada anda kerana anda adalah orang yang terpilih. Oleh itu, menyelesaikan masalah keserasian adalah salah satu matlamat buku ini, tetapi di sini saya akan memberikan kesimpulan awal, iaitu keserasian sangat sukar untuk dicapai, tidak sukar, sangat sukar, di mana sukar, saya akan cuba menjelaskan lebih lanjut.

Dipetik dari Jabatan Perniagaan Tanah Air.