Strategi Mengikuti Aliran Dwi Klasik

Gambaran keseluruhan

Strategi ini membolehkan pelacakan trend ganda untuk stok dengan mengira titik pivot klasik dan menggunakan indikator RSI untuk menentukan arah trend semasa. Strategi ini digunakan untuk perdagangan trend garis pendek tengah.

Strategi terperinci

Strategi ini menumpukan kepada langkah-langkah berikut untuk menjejaki trend ganda:

Hitung titik Pivot klasik, termasuk titik pusat ((Pivot), sokongan 1 ((S1), rintangan 1 ((R1), sokongan 2 ((S2), rintangan 2 ((R2) dan lain-lain.

Menggunakan RSI untuk menentukan arah trend saham. RSI lebih tinggi daripada 80 adalah kawasan membeli-belah dan lebih rendah daripada 20 adalah kawasan menjual-belah.

Untuk menilai arah trend di peringkat garis harian saham. Jika harga penutupan lebih besar daripada R2 pada hari sebelumnya, ia dianggap sebagai kekuatan; jika harga penutupan kurang daripada S2 pada hari sebelumnya, ia dianggap sebagai kelemahan.

Mengambil arah trend pada tahap garis harian, menggabungkan titik pivot dan RSI untuk membuat strategi dagangan pada hari itu.

Jika garisan hari adalah kuat ((harga penutupan> R2), maka perhatikan titik beli penyesuaian di bawah titik Pivot, atau beli di bawah S1.

Jika garisan hari adalah lemah ((harga penutupan

Tetapkan titik hentian. S1 yang kuat berhenti pada hari sebelumnya, R1 yang lemah berhenti pada hari sebelumnya.

Strategi ini menggunakan arah trend garis panjang dengan mengira titik pivot dan menentukan trend jangka pendek dan titik masuk tertentu dengan indikator seperti RSI, untuk mengesan trend ganda dalam harga saham, dan digunakan untuk perdagangan garis pendek dan tengah.

Analisis kelebihan

Strategi ini mempunyai kelebihan utama:

Ia boleh menjejaki trend jangka panjang dan jangka pendek pada masa yang sama, dan mempunyai fleksibiliti untuk menyesuaikan diri dengan perubahan pasaran.

Titik pivot mempunyai kebolehan untuk menilai trend, yang dapat menentukan trend garis tengah dan panjang secara berkesan.

RSI dan lain-lain boleh digunakan untuk menilai kegemilangan dalam jangka pendek dan membantu menentukan titik masuk.

Peraturan operasi strategi jelas dan mudah difahami.

Ia adalah pengendalian risiko dan titik hentian yang jelas.

Analisis risiko

Risiko utama strategi ini ialah:

Pivot point mungkin tidak berfungsi, tidak dapat menentukan trend garis tengah dengan tepat. Ia boleh diperbaiki dengan menyesuaikan parameter atau menggabungkan indikator lain.

Indikator seperti RSI mungkin memberi isyarat yang salah. Parameter boleh disesuaikan dengan sewajarnya, atau digunakan dengan kombinasi indikator lain.

Tetapan titik henti mungkin terlalu semena-mena dan tidak dapat sepenuhnya mengelakkan risiko henti ditembusi. Kawasan pelindung tertentu boleh dibiarkan dengan sewajarnya.

Kemungkinan untuk menarik diri adalah besar dan memerlukan persediaan mental dan sokongan kewangan yang mencukupi.

Terdapat risiko terlalu kerap diperdagangkan. Anda boleh menyesuaikan syarat untuk membuka kedudukan untuk mengelakkan terlalu kerap diperdagangkan.

Arah pengoptimuman

Strategi ini boleh dioptimumkan dengan:

Cuba kombinasi parameter yang berbeza, seperti menyesuaikan parameter RSI, mengoptimumkan kaedah pengiraan titik Pivot, dan sebagainya, untuk mencari kombinasi parameter terbaik.

Menambah atau menggabungkan penunjuk lain, seperti KDJ, MACD, dan lain-lain, menjadikan isyarat lebih tepat dan boleh dipercayai.

Mengoptimumkan strategi hentian kerugian, seperti hentian bergerak, hentian luar lapangan, dan lain-lain, untuk mengurangkan risiko hentian kerugian.

Mengoptimumkan pengurusan kedudukan, mengawal saiz kedudukan tunggal dengan betul, mengurangkan kesan kerugian tunggal.

Mengoptimumkan keadaan pembukaan kedudukan, mengelakkan terlalu kerap keluar dan masuk. Anda boleh menetapkan syarat penapis dan sebagainya.

Uji varieti yang berbeza dan sesuaikan parameter untuk mencapai kesan terbaik.

Menambah strategi penangguhan automatik untuk mengunci keuntungan.

ringkaskan

Strategi ini dengan mengira trend garis panjang dengan mengira titik Pivot, dan menggunakan indikator seperti RSI untuk menentukan trend jangka pendek dan titik masuk tertentu, untuk menjejaki trend ganda harga saham, logik operasi keseluruhan jelas dan munasabah, perdagangan dalam garis pendek adalah lebih baik. Tetapi terdapat risiko isyarat salah pada kebarangkalian tertentu, perlu mengoptimumkan lebih lanjut portfolio parameter, kawalan ketat terhadap stop loss untuk mengurangkan risiko, dan pada masa yang sama sekatan saiz kedudukan yang sesuai untuk mengawal kemungkinan kemungkinan besar. Jika anda dapat terus mengoptimumkan dan menyempurnakan strategi ini, anda akan dapat memperoleh keuntungan pelaburan yang stabil.

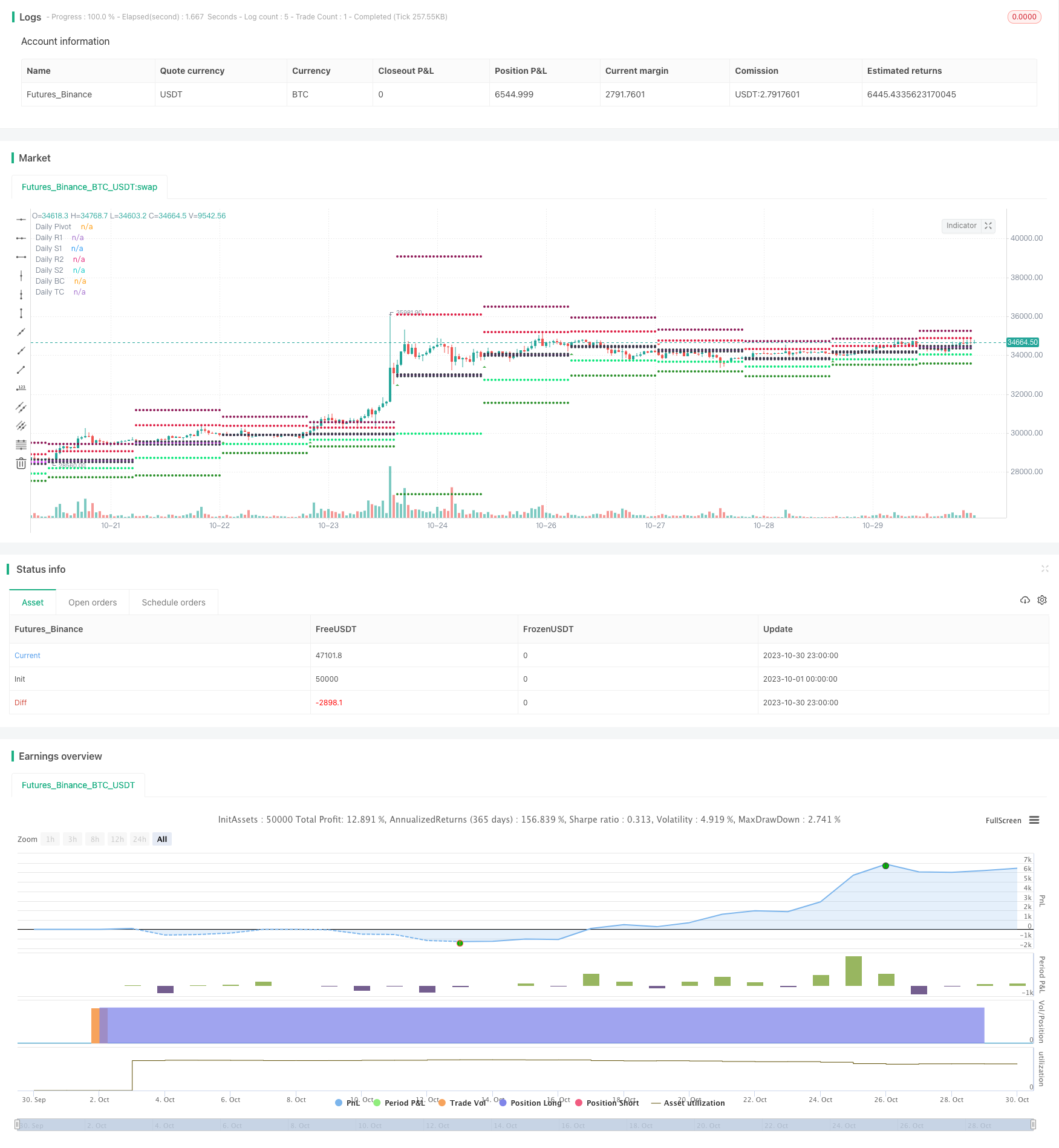

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="swing trade", shorttitle="vinay_swing", overlay=true)

pf = input(false,title="Show Filtered Pivots")

sd = input(true, title="Show Daily Pivots?")

//moving average

len = input(50, minval=1, title="Length")

src = input(close, title="Source")

out = ema(src, len)

//RSI INPUT

length = input( 7 )

overSold = input( 20 )

overBought = input( 80 )

price = close

vrsi = rsi(price, length)

// Classic Pivot

pivot = (high + low + close ) / 3.0

// Filter Cr

bull= pivot > (pivot + pivot[1]) / 2 + .0025

bear= pivot < (pivot + pivot[1]) / 2 - .0025

// Classic Pivots

r1 = pf and bear ? pivot + (pivot - low) : pf and bull ? pivot + (high - low) : pivot + (pivot - low)

s1 = pf and bull ? pivot - (high - pivot) : pf and bear ? pivot - (high - low) : pivot - (high - pivot)

r2 = pf ? na : pivot + (high - low)

s2 = pf ? na : pivot - (high - low)

BC = (high + low) / 2.0

TC = (pivot - BC) + pivot

//Pivot Average Calculation

smaP = sma(pivot, 3)

//Daily Pivots

dtime_pivot = request.security(syminfo.tickerid, 'D', pivot[1])

dtime_pivotAvg = request.security(syminfo.tickerid, 'D', smaP[1])

dtime_r1 = request.security(syminfo.tickerid, 'D', r1[1])

dtime_s1 = request.security(syminfo.tickerid, 'D', s1[1])

dtime_r2 = request.security(syminfo.tickerid, 'D', r2[1])

dtime_s2 = request.security(syminfo.tickerid, 'D', s2[1])

dtime_BC = request.security(syminfo.tickerid, 'D', BC[1])

dtime_TC = request.security(syminfo.tickerid, 'D', TC[1])

offs_daily = 0

plot(sd and dtime_pivot ? dtime_pivot : na, title="Daily Pivot",style=circles, color=fuchsia,linewidth=1)

plot(sd and dtime_r1 ? dtime_r1 : na, title="Daily R1",style=circles, color=#DC143C,linewidth=1)

plot(sd and dtime_s1 ? dtime_s1 : na, title="Daily S1",style=circles, color=lime,linewidth=1)

plot(sd and dtime_r2 ? dtime_r2 : na, title="Daily R2",style=circles, color=maroon,linewidth=1)

plot(sd and dtime_s2 ? dtime_s2 : na, title="Daily S2",style=circles, color=#228B22,linewidth=1)

plot(sd and dtime_BC ? dtime_BC : na, title="Daily BC",style=circles, color=black,linewidth=1)

plot(sd and dtime_TC ? dtime_TC : na, title="Daily TC",style=circles, color=black,linewidth=1)

bull1= (close > dtime_r2)

bull2= (low < dtime_pivot) or (low < dtime_s1)

bull3= dtime_pivot > dtime_pivot[1]

bullishenglufing=bull2 and bull3

bullishenglufing1=bull1 and (close > out) and (crossover(vrsi, overBought))

longCondition = bull1[1] and ((low < dtime_TC) or (low < dtime_BC) or (low < dtime_s1))

bear1= (close < dtime_s2)

bear2= (high > dtime_pivot) or (high < dtime_r1)

bear3= dtime_pivot < dtime_pivot[1]

bearishenglufing=bear2 and bear3

bearishenglufing1=bear1 and (close < out) and (crossunder(vrsi, overSold))

shortCondition = bear1[1] and ((high > dtime_BC) or (high > dtime_TC) or (high > dtime_r1))

plotshape(bullishenglufing, style = shape.triangleup, location = location.belowbar, color = green, size = size.tiny)

plotshape(bearishenglufing, style = shape.triangledown, location = location.abovebar, color = red, size = size.tiny)

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)