Strategi penunjuk pembukaan berkuasa berbilang dimensi pakar kuantitatif

Gambaran keseluruhan

Strategi ini menggunakan kombinasi pelbagai indikator kekuatan seperti Aroon, MA, BB, Williams,% R, ADX dan lain-lain dalam pelbagai kitaran yang berbeza, untuk membentuk indikator kekuatan berbilang dimensi, yang dapat membuka posisi yang cekap apabila trendnya jelas.

Prinsip Strategi

Strategi ini memberi isyarat untuk membuka kedudukan yang kuat melalui gabungan beberapa indikator berikut:

Indeks Aroon: Mengira harga tertinggi dan terendah dalam tempoh tertentu, membentuk indikator goyah, dan menilai arah trend melalui gabungan indikator Aroon dari beberapa tempoh Length.

Garis purata MA: mengira garis purata MA untuk tempoh pendek dan jangka panjang untuk menentukan titik perubahan trend.

BB Binary: Isyarat untuk menjual apabila harga melepasi Binary.

Indikator Williams %R: Indikator ini membentuk penyimpangan di kawasan overbought dan oversold sebagai isyarat untuk membuka kedudukan.

Indeks pergerakan arah purata ADX: menilai kekuatan trend, ADX menghasilkan isyarat bukaan kedudukan apabila lebih tinggi daripada kedudukan tertentu.

Pelbagai penunjuk di atas, melalui parameter Panjang Tempoh yang berbeza, membentuk sistem penghakiman berbilang dimensi, apabila trend lebih jelas, beberapa penunjuk dapat membentuk isyarat pembukaan kedudukan yang kuat.

Termasuklah syarat-syarat pembelian:

- Aroon_1 di bawah 85

- Apabila MA rata-rata membentuk garpu

- Williams %R kurang daripada -99

- ADX lebih tinggi daripada 14

- Aroon_2 lebih tinggi daripada -39.

Apabila 3 daripada 5 syarat pembelian di atas dipenuhi, ia menghasilkan isyarat pembelian yang kuat.

Terdapat 5 syarat jual, apabila 3 daripadanya dipenuhi, ia akan menghasilkan isyarat jual.

Oleh itu, strategi ini menggunakan gabungan pelbagai petunjuk yang berbeza untuk menghasilkan isyarat bukaan posisi yang kuat dengan kepastian tinggi apabila trend jelas.

Analisis kelebihan

Kelebihan terbesar strategi ini adalah kombinasi pelbagai dimensi isyarat penunjuk, yang mengurangkan kemungkinan isyarat salah yang disebabkan oleh satu penunjuk, dan dengan itu dapat menghasilkan isyarat pembukaan kedudukan yang berkualiti tinggi apabila trend lebih jelas, yang merupakan kelebihan utama strategi ini.

Kelebihan lain ialah:

Dengan penyesuaian parameter, ia dapat menyesuaikan diri dengan ciri-ciri pasaran yang berbeza

Penetapan parameter penunjuk adalah saintifik, parameter yang lebih tinggi

Menerima kombinasi pelbagai kitaran masa, meningkatkan ketepatan penilaian

Struktur kod jelas, mudah difahami dan digunakan semula

Analisis risiko

Strategi ini juga mempunyai risiko:

Kombinasi pelbagai indikator meningkatkan kualiti penghakiman, tetapi juga meningkatkan kerumitan strategi dan memperluas risiko terlalu optimum

Tetapan parameter tidak 100 peratus sempurna dan mungkin tidak berfungsi dalam pasaran tertentu

Terdapat ruang untuk pengoptimuman dalam cara penyenaraian indeks, dan logik penyenaraian boleh diperhalusi lagi

Peluang untuk penyesuaian jangka pendek mungkin terlepas

Penyelesaian:

Peningkatan kebolehpercayaan sampel, parameter ujian

Menyesuaikan beberapa parameter untuk memenuhi lebih banyak pasaran

Mengoptimumkan cara penggabungan penunjuk untuk meningkatkan kualiti penilaian

Memperingkat parameter indeks dengan tepat, meningkatkan tangkapan untuk penyesuaian jangka pendek

Arah pengoptimuman

Arahan pengoptimuman utama dalam strategi ini adalah pengoptimuman cara pengintegrasian petunjuk, terutamanya:

Tambah lebih banyak jenis penunjuk untuk membentuk hutan penunjuk, meningkatkan lagi ketepatan penilaian

Pengaturan parameter penunjuk yang dioptimumkan supaya dapat menyesuaikan diri dengan perubahan pasaran secara automatik

Menggunakan kaedah pembelajaran mesin dan lain-lain untuk mencari penyelesaian integrasi metrik yang optimum secara automatik

Meningkatkan strategi henti kerugian untuk mengawal risiko

Menggabungkan indikator sentimen dan lain-lain untuk menilai suhu pasaran, parameter penyesuaian dinamik

Dengan mengintegrasikan lebih banyak petunjuk, parameter pengoptimuman automatik, dan penyelesaian integrasi, terdapat ruang untuk meningkatkan kualiti penghakiman dan ketangguhan strategi ini.

ringkaskan

Kelebihan terbesar strategi ini adalah integrasi saintifik pelbagai petunjuk, membentuk isyarat membuka kedudukan yang kuat, dan kesan yang ketara apabila trend jelas. Terdapat banyak ruang untuk pengoptimuman strategi ini, dengan memperkenalkan lebih banyak petunjuk, dan pengoptimuman pintar parameter dan cara integrasi, strategi ini boleh menjadi strategi perdagangan kuantitatif yang sangat kuat.

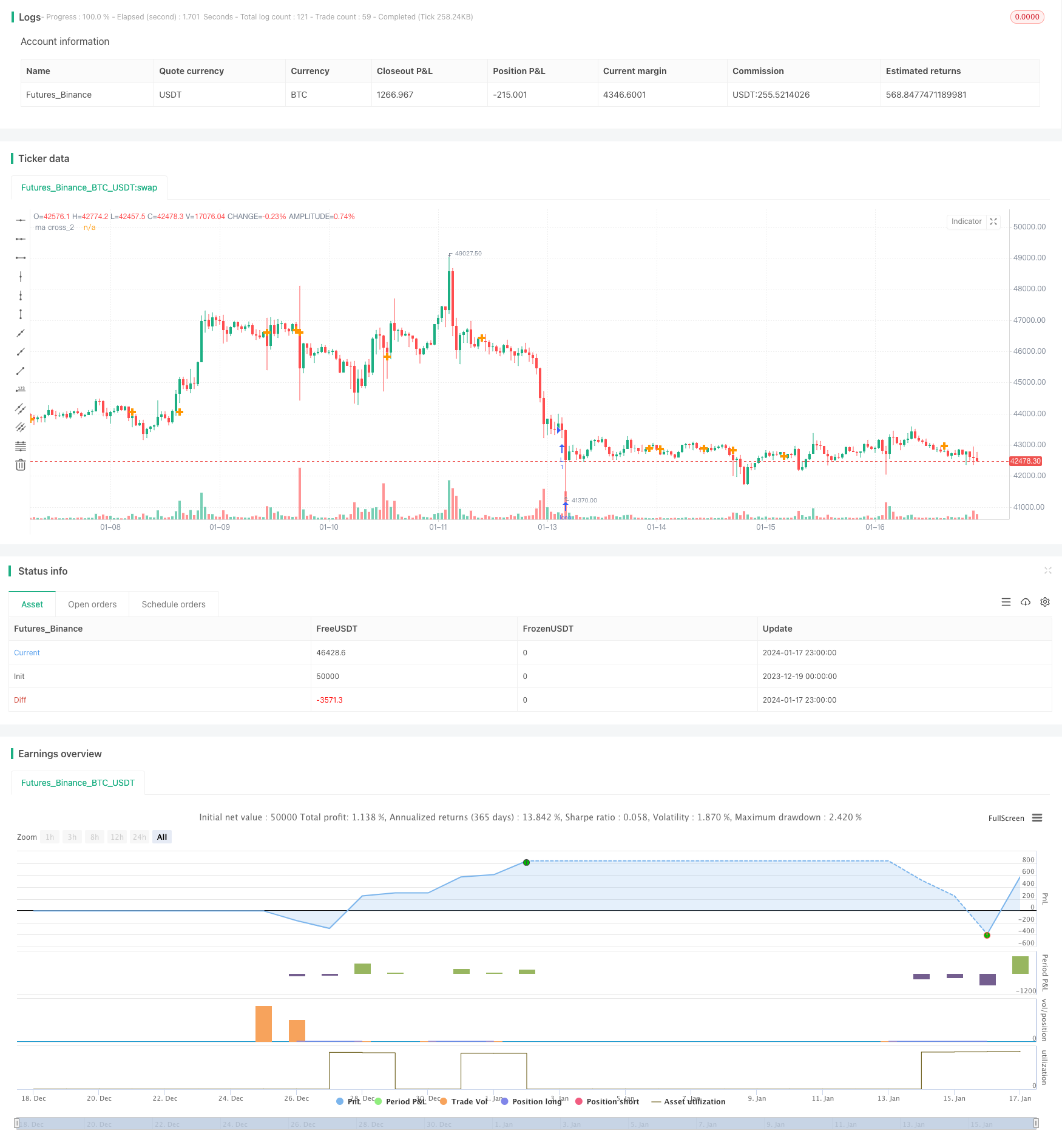

/*backtest

start: 2023-12-19 00:00:00

end: 2024-01-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="Aroon+Williams+MA2+ADX+Aroon Str.", shorttitle="Aroon+Williams+MA2+ADX+Aroon Str.", overlay=true)

//https://cafe.naver.com/watchbot/1945

//<<빙썸 매각 기념>> 바이낸스 이오스 복합지표

//Aroon_1

length_1 = input(264, minval=1, title="Length Aroon_1")

upper_1 = 100 * (highestbars(high, length_1+1) + length_1)/length_1

lower_1 = 100 * (lowestbars(low, length_1+1) + length_1)/length_1

midp_1 = 0

oscillator_1 = upper_1 - lower_1

//osc_1 = plot(oscillator_1, color=red)

//Aroon_2

length_2 = input(72, minval=1, title="Length Aroon_2")

upper_2 = 100 * (highestbars(high, length_2+1) + length_2)/length_2

lower_2 = 100 * (lowestbars(low, length_2+1) + length_2)/length_2

midp_2 = 0

oscillator_2 = upper_2 - lower_2

//osc_2 = plot(oscillator_2, color=red)

//Aroon_3

length_3 = input(137, minval=1, title="Length Aroon_3")

upper_3 = 100 * (highestbars(high, length_3+1) + length_3)/length_3

lower_3 = 100 * (lowestbars(low, length_3+1) + length_3)/length_3

midp_3 = 0

oscillator_3 = upper_3 - lower_3

//osc_3 = plot(oscillator_3, color=red)

//Aroon_4

length_4 = input(62, minval=1, title="Length Aroon_4")

upper_4 = 100 * (highestbars(high, length_4+1) + length_4)/length_4

lower_4 = 100 * (lowestbars(low, length_4+1) + length_4)/length_4

midp_4 = 0

oscillator_4 = upper_4 - lower_4

//osc_4 = plot(oscillator_4, color=red)

//Ma double

short_ma_1 = sma(close, 9)

long_ma_1 = sma(close, 21)

// plot(short_ma_1, color = red)

// plot(long_ma_1, color = green)

// plot(cross(short_ma_1, long_ma_1) ? short_ma_1 : na, style = cross, linewidth = 4)

short_ma_2 = sma(close, 9)

long_ma_2 = sma(close, 21)

// plot(short_ma_2, color = red)

// plot(long_ma_2, color = green)

plot(cross(short_ma_2, long_ma_2) ? short_ma_2 : na, transp= 100, title = "ma cross_2", style = cross, linewidth = 4)

//BB

length_bb = input(270, minval=1, title="BB length")

src_bb = input(close, title="Source")

mult_bb = input(2.0, minval=0.001, maxval=50, title="BB mult")

basis_bb = sma(src_bb, length_bb)

dev_bb = mult_bb * stdev(src_bb, length_bb)

upper_bb = basis_bb + dev_bb

lower_bb = basis_bb - dev_bb

// plot(basis_bb, color=red)

// p1 = plot(upper_bb, color=blue)

// p2 = plot(lower_bb, color=blue)

// fill(p1, p2)

//Williams

length_wil = input(130, minval=1, title="Length Williams %R")

upper_wil = highest(length_wil)

lower_wil = lowest(length_wil)

out_wil = 100 * (close - upper_wil) / (upper_wil - lower_wil)

// plot(out_wil)

// band1 = hline(-20)

// band0 = hline(-80)

// fill(band1, band0)

//ADX

adxlen = input(14, title="ADX Smoothing")

dilen = input(145, title="DI Length")

dirmov(len) =>

up_adx = change(high)

down_adx = -change(low)

plusDM = na(up_adx) ? na : (up_adx > down_adx and up_adx > 0 ? up_adx : 0)

minusDM = na(down_adx) ? na : (down_adx > up_adx and down_adx > 0 ? down_adx : 0)

truerange = rma(tr, len)

plus_adx = fixnan(100 * rma(plusDM, len) / truerange)

minus_adx = fixnan(100 * rma(minusDM, len) / truerange)

[plus_adx, minus_adx]

adx(dilen, adxlen) =>

[plus_adx, minus_adx] = dirmov(dilen)

sum_adx = plus_adx + minus_adx

adx = 100 * rma(abs(plus_adx - minus_adx) / (sum_adx == 0 ? 1 : sum_adx), adxlen)

sig_adx = adx(dilen, adxlen)

// plot(sig_adx, color=red, title="ADX")

//ADX 2

adxlen_2 = input(14, title="ADX Smoothing")

dilen_2 = input(150, title="DI Length")

dirmov_2(len) =>

up_adx_2 = change(high)

down_adx_2 = -change(low)

plusDM_2 = na(up_adx_2) ? na : (up_adx_2 > down_adx_2 and up_adx_2 > 0 ? up_adx_2 : 0)

minusDM_2 = na(down_adx_2) ? na : (down_adx_2 > up_adx_2 and down_adx_2 > 0 ? down_adx_2 : 0)

truerange_2 = rma(tr, len)

plus_adx_2 = fixnan(100 * rma(plusDM_2, len) / truerange_2)

minus_adx_2 = fixnan(100 * rma(minusDM_2, len) / truerange_2)

[plus_adx_2, minus_adx_2]

adx_2(dilen_2, adxlen_2) =>

[plus_adx_2, minus_adx_2] = dirmov_2(dilen_2)

sum_adx_2 = plus_adx_2 + minus_adx_2

adx_2 = 100 * rma(abs(plus_adx_2 - minus_adx_2) / (sum_adx_2 == 0 ? 1 : sum_adx_2), adxlen_2)

sig_adx_2 = adx(dilen_2, adxlen_2)

// plot(sig_adx_2, color=red, title="ADX_2")

//Input Position

//buy position

pos_aroon1 = input(-85, title="Aroon_1 Position Index_Down")

pos_madouble1_short = input(117, title="ma double_1 wma_Short")

pos_madouble1_long = input(86, title="ma double_1 sma_Long")

pos_wil = input(-99, title="Williams Position Index_Down")

pos_adx= input(14, title="ADX Position Index_Up")

pos_aroon2 = input(-39, title="Aroon_2 Position Index_Up")

//sell position

pos_bb = input(120, title="BB Position Index_Up")

pos_aroon_3 = input(99, title="Aroon_3 Position Index_Up")

pos_madouble2_short= input(88, title="ma double_2 ema_Short")

pos_madouble2_long= input(96, title="ma double_2 sma_Long")

pos_adx_2= input(9, title="ADX_2 Position Index_Up")

pos_aroon_4 = input(35, title="Aroon_4 Position Index_Down")

//Condition

longCondition_aroon_1 = (oscillator_1 <= pos_aroon1)

longCondition_ma2 = (pos_madouble1_short > pos_madouble1_long)

longCondition_wil = (out_wil <= pos_wil)

longCondition_adx = (sig_adx >= pos_adx)

longCondition_aroon_2 = (oscillator_2 >= pos_aroon2)

shortCondition_bb = (close > basis_bb)

shortCondition_aroon_3 = (oscillator_3 >= pos_aroon_3)

shortCondition_ma2 = (pos_madouble2_short < pos_madouble2_long)

shortCondition_adx = (sig_adx_2 >= pos_adx_2)

shortCondition_aroon_4 = (oscillator_4 <= pos_aroon_4)

vl_aroon_1 = 0

vl_ma2 = 0

vl_wil = 0

vl_adx = 0

vl_aroon_2 = 0

if longCondition_aroon_1

vl_aroon_1 := 1

if longCondition_ma2

vl_ma2 := 3

if longCondition_wil

vl_wil := 1

if longCondition_adx

vl_adx := -1

if longCondition_aroon_2

vl_aroon_2 := -1

vs_bb = 0

vs_aroon_3 = 0

vs_ma2 = 0

vs_adx = 0

vs_aroon_4 = 0

if shortCondition_bb

vs_bb := 1

if shortCondition_aroon_3

vs_aroon_3 := 1

if shortCondition_ma2

vs_ma2 := 3

if shortCondition_adx

vs_adx := -2

if shortCondition_aroon_4

vs_aroon_4 := -1

// plotshape(vl_aroon_1, title= "vl_aroon_1", location=location.belowbar, color=green, text="vl_aroon_1")

// plotshape(vl_ma2, title= "vl_ma2", location=location.belowbar, color=green, text="\nvl_ma2")

// plotshape(vl_wil, title= "vl_wil", location=location.belowbar, color=green, text="\n\nvl_wil")

// plotshape(vl_adx, title= "vl_adx", location=location.belowbar, color=green, text="\n\n\nvl_adx")

// plotshape(vl_aroon_2, title= "vl_aroon_2", location=location.belowbar, color=green, text="\n\n\n\nvl_aroon_2")

// plotshape(vs_bb, title= "vs_bb", location=location.abovebar, color=orange, text="vs_bb")

// plotshape(vs_aroon_3, title= "vs_aroon_3", location=location.abovebar, color=orange, text="vs_aroon_3\n")

// plotshape(vs_ma2, title= "vs_ma2", location=location.abovebar, color=orange, text="vs_ma2\n\n")

// plotshape(vs_adx, title= "vs_adx", location=location.abovebar, color=orange, text="vs_adx\n\n\n")

// plotshape(vs_aroon_4, title= "vs_aroon_4", location=location.abovebar, color=orange, text="vs_aroon_4\n\n\n\n")

longCondition = (vl_aroon_1 + vl_ma2 + vl_wil + vl_adx + vl_aroon_2) >= 3 ? true : na

shortCondition = (vs_bb + vs_aroon_3 + vs_ma2 + vs_adx + vs_aroon_4) >= 3 ? true : na

buy = longCondition == 1 ? longCondition : na

sell = shortCondition == 1? shortCondition : na

// plotshape(buy, title= "buy", location=location.bottom, color=green, text="buy")

// plotshape(sell, title= "sell", location=location.top, color=orange, text="sell")

// === BACKTEST RANGE ===

FromMonth = input(defval = 8, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2014)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2018, title = "To Year", minval = 2014)

strategy.entry("L", strategy.long, when=(buy))

strategy.close("L", when=(sell))

// strategy.entry("S", strategy.short, when=(sell and (time >= timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time <= timestamp(ToYear, ToMonth, ToDay, 23, 59))))

// strategy.close("S", when=(buy and (time <= timestamp(ToYear, ToMonth, ToDay, 23, 59))))