Strategi perdagangan kuantitatif berdasarkan indeks kekuatan relatif

Gambaran keseluruhan

Strategi goyah dinamik adalah strategi perdagangan kuantitatif yang menggabungkan penunjuk pergerakan rawak dan penunjuk yang agak kuat. Strategi ini menggunakan penunjuk pergerakan rawak untuk menentukan kawasan pasaran yang terlalu banyak dibeli dan dijual, dengan penapis isyarat RSI yang cepat, dan pilihan isyarat perdagangan yang lebih dipercayai melalui penapis entiti.

Prinsip Strategi

Indikator dinamik rawak

Indeks dinamik rawak (SMI) adalah petunjuk teknikal yang biasa digunakan dalam perdagangan kuantitatif, yang menggabungkan kelebihan indikator dinamik dan indikator getaran.

Secara khusus, formula untuk mengira SMI ialah:

SMI = (Close - (HH + LL)/2)/(0.5*(HH - LL)) * 100

Di antaranya, HH adalah harga tertinggi dalam tempoh N hari dan LL adalah harga terendah dalam tempoh N hari.

Dengan cara ini, SMI menggabungkan penghakiman trend momentum dan penghakiman pembalikan gegaran. Apabila SMI lebih tinggi daripada 80, ia adalah overbought, dan jika ia lebih rendah daripada 20, ia adalah oversold. Strategi ini akan menghantar isyarat perdagangan di kawasan overbought dan oversold.

RSI pantas

RSI adalah salah satu indikator yang biasa digunakan. Strategi ini menggunakan RSI yang cepat dengan kitaran 7, untuk menilai keadaan jual beli dalam jangka pendek.

Apabila RSI cepat di bawah 20 adalah oversold, di atas 80 adalah overbought. Strategi ini akan menghantar isyarat perdagangan di kawasan overbought dan oversold.

Penapisan entiti

Strategi ini juga menambah penapis entiti, yang menapis sebahagian isyarat dengan mengira saiz entiti K-line. Isyarat perdagangan dikeluarkan hanya apabila entiti K-line melebihi had tertentu.

Ini boleh menyaring beberapa isyarat palsu dan meningkatkan kebolehpercayaan isyarat.

Kelebihan Strategik

Portfolio pelbagai indikator

Strategi ini menggabungkan tiga bahagian: indikator dinamik rawak, indikator RSI cepat dan penapis entiti. Dengan gabungan pelbagai indikator, anda dapat meningkatkan ketepatan isyarat dan meningkatkan kestabilan strategi.

Keputusan beli dan jual berlebihan

Penunjuk pergerakan rawak dan penunjuk RSI cepat dapat menentukan dengan tepat keadaan pasaran yang terlalu banyak dan terlalu banyak, strategi untuk membuka kedudukan di kawasan yang terlalu banyak dan terlalu banyak, mengikuti prinsip perdagangan membeli rendah dan menjual tinggi.

Perdagangan dua hala

Strategi boleh melakukan perdagangan dua arah, berganda dan kosong, untuk menangkap peluang perdagangan maksimum di pasaran.

Kawalan Risiko

Penambahan penapis fizikal, yang boleh menapis sebahagian besar bunyi, mengelakkan kesesakan dalam keadaan gegaran.

Risiko Strategik

Risiko bertukar-tukar

Strategi untuk berdagang dua hala, bertukar-tukar dengan banyak kepala kosong adalah risiko yang berpotensi. Logik pembukaan kedudukan yang dioptimumkan dengan betul dapat mengurangkan risiko ini.

Mengambil risiko

Apabila penunjuk memberi isyarat, mungkin akan mengumpulkan sejumlah besar peniaga yang mengikuti dalam masa yang singkat, menyebabkan risiko berbalik pasaran. Risiko ini dapat dikurangkan dengan mengoptimumkan parameter penunjuk.

Risiko Sistemik Pasaran

Dalam keadaan yang melampau, semua model mungkin gagal. Ini memerlukan kawalan risiko sedemikian dengan menetapkan hentian kerugian yang munasabah.

Pengoptimuman Strategi

Optimumkan parameter

Anda boleh menguji kombinasi parameter yang berbeza, seperti kitaran SMI, kitaran RSI, dan paras penapis entiti, untuk mencari parameter terbaik untuk meningkatkan kadar pulangan strategi.

Dinamika Hentikan Kerugian

Membina mekanisme hentian dinamik berdasarkan ATR atau kadar turun naik dapat mengawal risiko individu dan keseluruhan dengan lebih baik.

Pembelajaran Mesin

Memperkenalkan algoritma pembelajaran mesin untuk meramalkan pergerakan masa depan nilai penunjuk melalui model. Ini dapat menentukan titik perubahan penunjuk lebih awal, meningkatkan kebolehpercayaan strategi.

ringkaskan

Secara keseluruhannya, strategi ini mengintegrasikan penunjuk pergerakan rawak, penunjuk RSI cepat dan penapis entiti, untuk mencapai satu sistem penilaian yang lebih lengkap. Kombinasi pelbagai penunjuk meningkatkan ketepatan isyarat, perdagangan dua hala dan mekanisme kawalan risiko juga menjadikan strategi lebih seimbang. Dengan terus mengoptimumkan parameter dan model, strategi ini dijangka memperoleh kadar pulangan yang lebih baik.

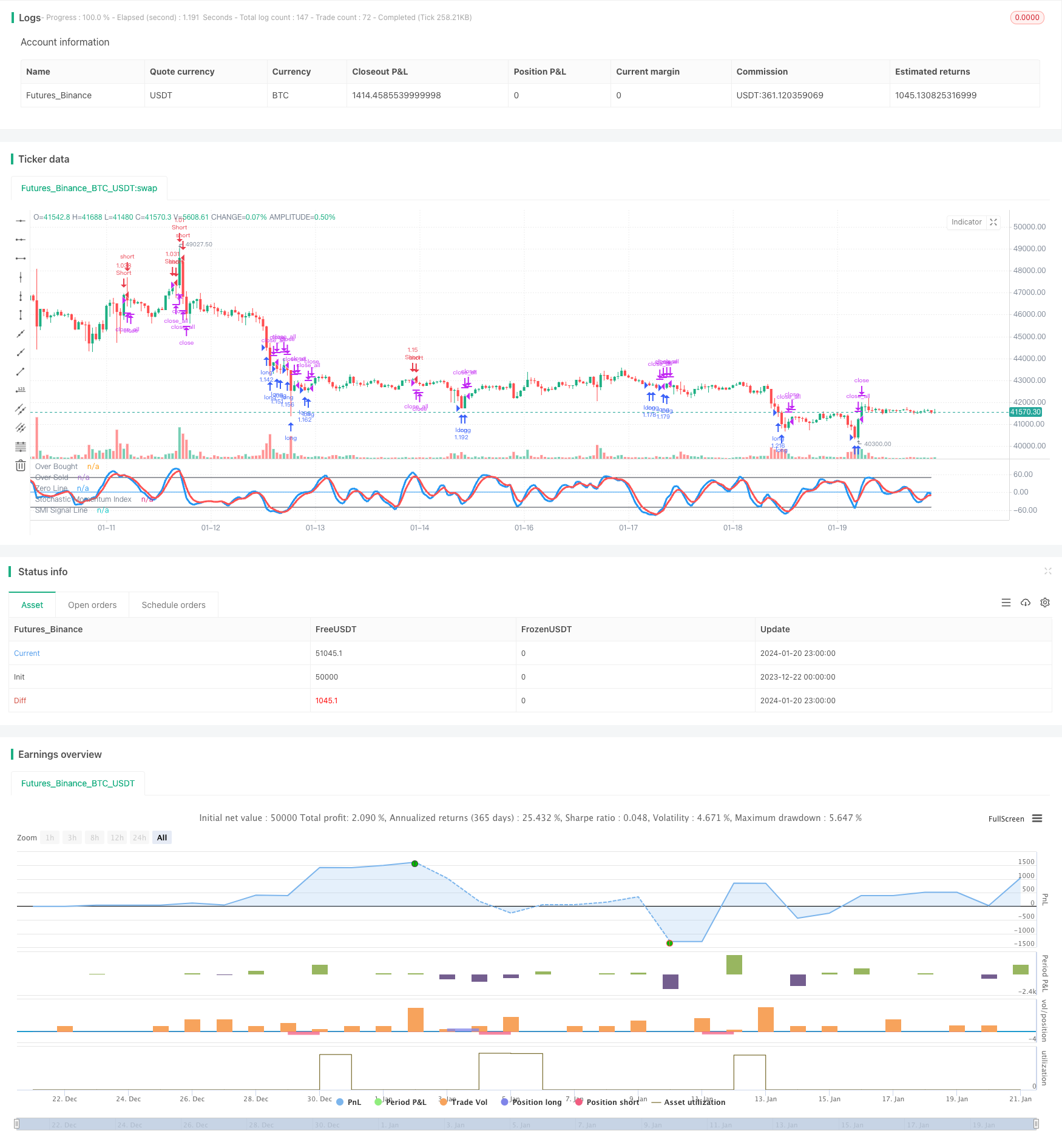

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.1", shorttitle = "Stochastic str 1.1", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(5, "SMI Percent K Length")

b = input(3, "SMI Percent D Length")

limit = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

fromyear = input(2017, defval = 2017, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), 7)

fastdown = rma(-min(change(close), 0), 7)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ema(ema(rdiff,b),b)

avgdiff = ema(ema(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limit, color = black, title = "Over Bought")

plot(-1 * limit, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMIsignal < -1 * limit and close < open and body and usesmi

dn1 = SMIsignal > limit and close > open and body and usesmi

up2 = fastrsi < 20 and close < open and body and usersi

dn2 = fastrsi > 80 and close > open and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()