Multi Timeframe Moving Average Crossover Strategi

Penulis:ChaoZhang, Tarikh: 2024-02-19 15:41:29Tag:

Ringkasan

Multi Timeframe Moving Average Crossover Strategy adalah strategi perdagangan algoritma yang menggunakan isyarat crossover purata bergerak antara tempoh jangka masa yang berbeza untuk menentukan arah trend.

Logika Strategi

Strategi ini mengira penunjuk CCI dalam tempoh yang berbeza untuk menentukan arah trend pasaran, digabungkan dengan isyarat MACD untuk mencari salib emas dan salib kematian, dan akhirnya menggunakan penunjuk ATR untuk menetapkan paras stop loss/take profit, untuk membeli rendah dan menjual tinggi.

Secara khusus, ia mula-mula mengira CCI 20 tempoh untuk menilai trend menaik atau menurun. Kemudian ia memeriksa sama ada garis MACD melintasi untuk mengenal pasti isyarat perdagangan. Seterusnya, ATR digunakan untuk menjana hentian untuk mengunci keuntungan. Akhirnya, semua isyarat dikonsolidasikan untuk menjana isyarat kemasukan dan keluar.

Kelebihan

-

Kombinasi pelbagai penunjuk meningkatkan ketepatan isyarat

Gabungan CCI, MACD dan ATR meningkatkan kebolehpercayaan isyarat dagangan dengan menilai trend, momentum dan turun naik secara kolektif.

-

Analisis jangka masa berbilang menangkap irama pasaran

CCI jangka panjang memahami trend keseluruhan, manakala MACD frekuensi yang lebih tinggi mencari titik perubahan tempatan, yang membolehkan strategi untuk memanfaatkan perubahan pasaran yang besar.

-

ATR kawalan hentian belakang risiko dengan berkesan

Stop loss berdasarkan ATR boleh menyesuaikan diri dengan turun naik pasaran, sementara ciri trailingnya lebih mengunci keuntungan apabila pasaran bergerak dengan baik.

Risiko

-

Ruang pengoptimuman terhad

Kebanyakan parameter mempunyai ruang penyesuaian yang sempit, dengan mudah mencapai sempalan prestasi.

-

Peningkatan beban pengkomputeran

Pelbagai penunjuk yang berjalan bersama boleh meningkatkan beban pengkomputeran, menyebabkan kelewatan dalam perdagangan frekuensi tinggi.

-

Isyarat kerap, kawalan risiko terhad

Isyarat boleh kerap, sementara kawalan risiko bergantung terutamanya pada hentian trailing ATR, yang mempunyai batasan terhadap pergerakan melampau.

Peningkatan

-

Mempakai pembelajaran mesin untuk penyesuaian parameter yang lebih cekap

Pengoptimuman Bayesian, algoritma genetik dan lain-lain boleh membolehkan penyesuaian parameter yang lebih pintar dan cekap.

-

Tambah penunjuk fungsional untuk meningkatkan kebolehsesuaian

Menggabungkan penunjuk lain seperti turun naik, jumlah, sentimen boleh membuat strategi lebih kukuh dan fleksibel.

-

Memperkukuhkan pengurusan risiko untuk kestabilan yang lebih baik

Peraturan stop loss yang lebih saintifik boleh direka, dan modul lanjut seperti ukuran kedudukan boleh membantu melindungi daripada peristiwa melampau.

Kesimpulan

Multi Timeframe Moving Average Crossover Strategy menggunakan kuasa CCI, MACD dan ATR untuk mencapai penangkapan trend yang boleh dipercayai dan kawalan risiko yang cekap. Ia mengambil kira trend, momentum dan turun naik untuk menghasilkan isyarat yang tepat, memahami irama pasaran dan menguruskan risiko. Walaupun beberapa aspek seperti penyesuaian parameter, beban pengkomputeran dan kawalan risiko dapat ditingkatkan lagi, ia adalah sistem perdagangan algoritma yang kukuh. Dengan beberapa peningkatan menggunakan pembelajaran mesin, lebih banyak penunjuk dan pengurusan risiko yang lebih baik, prestasi dapat mencapai tahap baru.

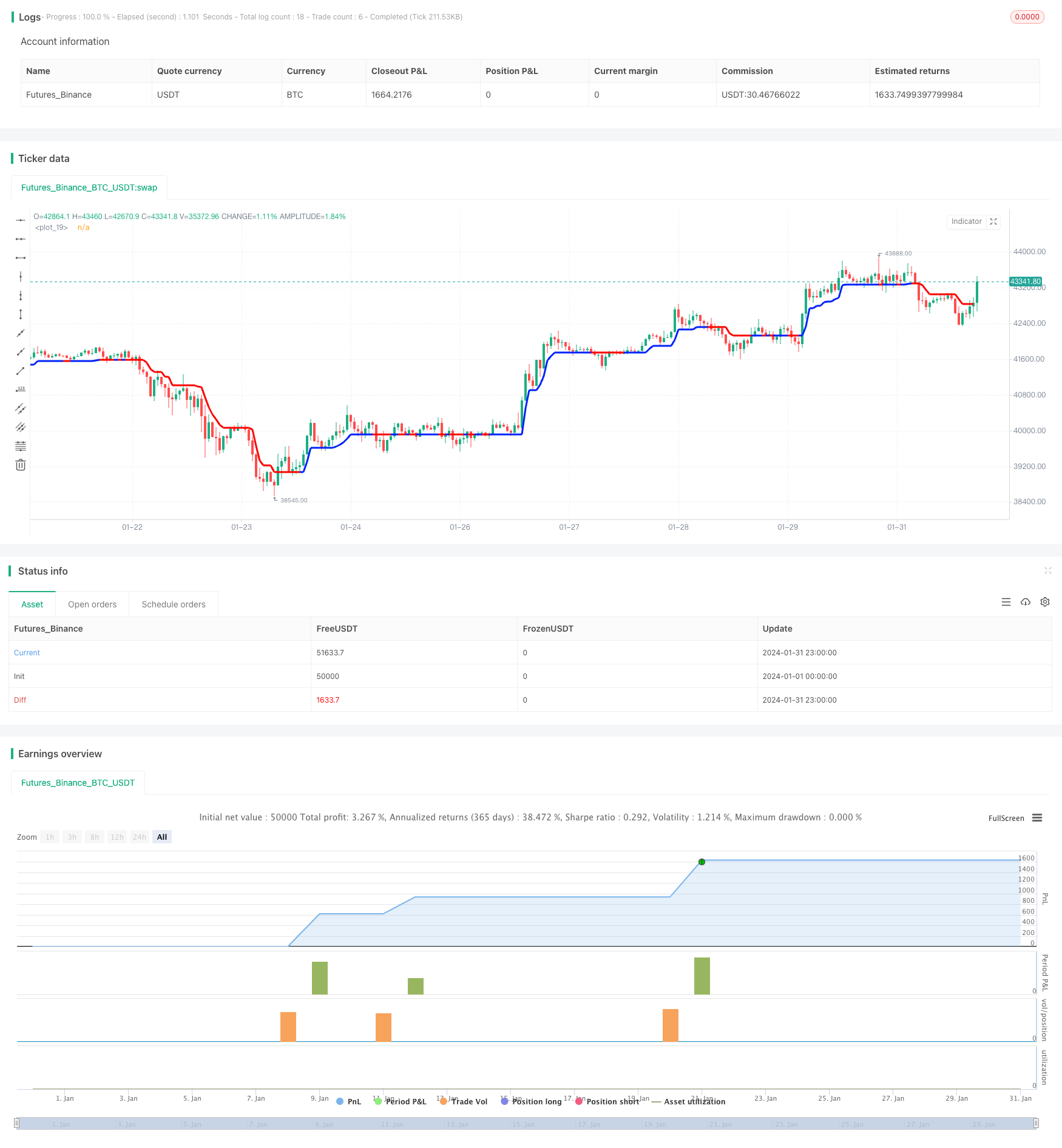

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('smplondonclinic Strategy', shorttitle='SMPLC Strategy', overlay=true, pyramiding = 0, process_orders_on_close = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

direction = input.string(title='Entry Direction', defval='Long', options=['Long', 'Short', 'Both'],group = "Strategy Entry Direction")

TPPerc = input.float(title='Take Profit (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

SLPerc = input.float(title='Stop Loss (%)', minval=0.0, step=0.1, defval=0.5, group='Strategy TP & SL')

period = input(20, 'CCI period',group = "TREND MAGIC")

coeff = input(1, 'ATR Multiplier',group = "TREND MAGIC")

AP = input(5, 'ATR Period',group = "TREND MAGIC")

ATR = ta.sma(ta.tr, AP)

srctm = close

upT = low - ATR * coeff

downT = high + ATR * coeff

MagicTrend = 0.0

MagicTrend := ta.cci(srctm, period) >= 0 ? upT < nz(MagicTrend[1]) ? nz(MagicTrend[1]) : upT : downT > nz(MagicTrend[1]) ? nz(MagicTrend[1]) : downT

color1 = ta.cci(srctm, period) >= 0 ? #0022FC : #FC0400

plot(MagicTrend, color=color1, linewidth=3)

tmb = ta.cci(srctm, period) >= 0 and close>MagicTrend

tms = ta.cci(srctm, period) <= 0 and close<MagicTrend

//MACD

res = input.timeframe("", "Indicator TimeFrame", group = "MACD")

fast_length = input.int(title="Fast Length", defval=12, group = "MACD")

slow_length = input.int(title="Slow Length", defval=26, group = "MACD")

src = input.source(title="Source", defval=close, group = "MACD")

signal_length = input.int(title="Signal Smoothing", minval = 1, maxval = 999, defval = 9, group = "MACD")

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"], group = "MACD")

fast_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length))

slow_ma = request.security(syminfo.tickerid, res, sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length))

macd = fast_ma - slow_ma

signal = request.security(syminfo.tickerid, res, sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length))

hist = macd - signal

trend_up = macd > signal

trend_dn = macd < signal

cross_UP = signal[1] >= macd[1] and signal < macd

cross_DN = signal[1] <= macd[1] and signal > macd

cross_UP_A = (signal[1] >= macd[1] and signal < macd) and macd > 0

cross_DN_B = (signal[1] <= macd[1] and signal > macd) and macd < 0

//UT Bot

srcut = close

showut = input.bool(false, 'Show UT Bot Labels', group = "UT BOT")

keyvalue = input.float(2, title='Key Vaule. \'This changes the sensitivity\'', step=.5, group = "UT BOT")

atrperiod = input(7, title='ATR Period', group = "UT BOT")

xATR = ta.atr(atrperiod)

nLoss = keyvalue * xATR

xATRTrailingStop = 0.0

iff_1 = srcut > nz(xATRTrailingStop[1], 0) ? srcut - nLoss : srcut + nLoss

iff_2 = srcut < nz(xATRTrailingStop[1], 0) and srcut[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), srcut + nLoss) : iff_1

xATRTrailingStop := srcut > nz(xATRTrailingStop[1], 0) and srcut[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), srcut - nLoss) : iff_2

pos = 0

iff_3 = srcut[1] > nz(xATRTrailingStop[1], 0) and srcut < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := srcut[1] < nz(xATRTrailingStop[1], 0) and srcut > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

//plot(xATR, color=xcolor, title='Trailing Stop')

buy = ta.crossover(srcut, xATRTrailingStop)

sell = ta.crossunder(srcut, xATRTrailingStop)

barcolor = srcut > xATRTrailingStop

plotshape(showut ? buy:na, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(showut ? sell:na, title='Sell', text='Sell', style=shape.labeldown, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//barcolor(barcolor ? color.green : color.red)

goLong = buy and tmb and cross_UP

goShort = sell and tms and cross_DN

plotshape(goLong, location=location.bottom, style=shape.triangleup, color=color.lime, size=size.small)

plotshape(goShort, location=location.top, style=shape.triangledown, color=color.red, size=size.small)

percentAsPoints(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100.0 * strategy.position_avg_price / syminfo.mintick) : float(na)

percentAsPrice(pcnt) =>

strategy.position_size != 0 ? (pcnt / 100.0 + 1.0) * strategy.position_avg_price : float(na)

current_position_size = math.abs(strategy.position_size)

initial_position_size = math.abs(ta.valuewhen(strategy.position_size[1] == 0.0, strategy.position_size, 0))

TP = strategy.position_avg_price + percentAsPoints(TPPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

SL = strategy.position_avg_price - percentAsPoints(SLPerc) * syminfo.mintick * strategy.position_size / math.abs(strategy.position_size)

var long = false

var short = false

if direction == 'Long'

long := goLong

short := false

if direction == 'Short'

short := goShort

long := false

if direction == 'Both'

long := goLong

short := goShort

if long and strategy.opentrades == 0

strategy.entry(id='Long', direction=strategy.long)

if short and strategy.opentrades == 0

strategy.entry(id='Short', direction=strategy.short)

if strategy.position_size > 0

strategy.exit('TPSL', from_entry='Long', qty=initial_position_size, limit=TP, stop=SL)

if strategy.position_size < 0

strategy.exit('TPSL2', from_entry='Short', qty=initial_position_size, limit=TP, stop=SL)

- Trend Saluran Purata Bergerak Berbilang Tempoh Mengikut Strategi

- Strategy of Indicators Combination Pengesanan Trend Terobosan

- Penanda peringkat pengumpulan dan strategi dagangan

- OBV, CMO dan Strategi Dagangan Berasaskan Kurva Coppock

- Strategi Zon Tindakan CDC

- Strategi Perdagangan Kuantitatif Berbilang Faktor

- Trend Mengikut Strategi Berdasarkan Penyimpangan yang Dihaluskan

- Strategi Dagangan Ichimoku Cloud Oscillator

- Strategi Grid DCA Peralihan Rendah Berganda

- Assassin's Grid B

Strategi Perdagangan Grid Dinamik - Adaptive Zero Lag Eksponensial Moving Average Strategi Dagangan Kuantitatif

- Strategi Brick Momentum

- Strategi Perdagangan Pembalikan Penembusan Volatiliti

- Pattern Candle Strategi Perdagangan

- Strategi Dagangan Pivot SuperTrend yang Difilterkan ADX

- Strategi pembalikan purata bergerak

- Strategi Dagangan Crossover Momentum Moving Average

- Strategi Sinergi Trend Momentum

- Robot Perdagangan Rasional yang dikuasakan oleh Strategi RSI

- DYNAMIC MOMENTUM OSCILLATOR TRAILING STOP STRATEGI