Strategi dagangan pengesanan keuntungan kedudukan dinamik

Gambaran keseluruhan

Artikel ini memberi tumpuan kepada strategi perdagangan kuantitatif yang dinamakan sebagai “Dynamic Position Holding Profit Tracking Trading Strategy”. Strategi ini menetapkan “Dynamic Exit Stop Stop Line” berdasarkan indikator ATR, untuk membuat “K Stop Line” dalam 1-2 garis K selepas harga tiba-tiba menguntungkan, untuk mengelakkan kerugian dari harga yang berubah semula.

Prinsip Strategi

Logik perdagangan strategi ini sangat mudah dan jelas. Secara khusus, ia merangkumi langkah-langkah berikut:

Gunakan persilangan garis rata dalam bentuk SMA 14 dan SMA 28 sebagai isyarat untuk membeli dan menjual. Apabila garis rata 14 melintasi garis rata 28 anda membeli lebih banyak; apabila garis rata 14 melintasi garis rata 28 anda menjual.

Hitung penunjuk ATR, dan kalikannya dengan satu pengganda, untuk mendapatkan kedudukan hentian untuk keluar secara dinamik. Sebagai contoh, setkan panjang ATR 7, kalikan dengan 1.5, untuk mendapatkan lebar saluran hentian dinamik 1.5 kali ganda daripada ATR 7 kali.

Apabila arah pegangan adalah berbilang, tambah titik tinggi dengan lebar saluran hentian dinamik, untuk mendapatkan garis hentian tambahan. Apabila arah pegangan adalah kosong, tolak titik rendah dari lebar saluran hentian dinamik, untuk mendapatkan garis hentian kosong.

Sebaik sahaja harga melepasi garis berhenti dinamik ini, ia akan berhenti serta-merta. Ini boleh menangkap keuntungan dalam 1-2 garis K selepas harga berlaku secara tiba-tiba.

Melalui langkah-langkah di atas, strategi ini mencapai kesan pelacakan keuntungan pegangan yang mudah tetapi cekap dan hentian cepat. Saluran ATR memberikan keupayaan untuk menyesuaikan diri secara dinamik hingga ke garisan penangguhan, sementara syarat 1BAR yang baru dijamin memastikan garisan penangguhan hanya dimulakan dalam keadaan baik yang tiba-tiba.

Analisis kelebihan

Strategi perdagangan penarafan keuntungan pegangan pegangan dinamika mempunyai beberapa kelebihan:

Pemikiran ringkas dan jelas, mudah difahami, sesuai untuk pelajar pemula.

Dengan ATR Dinamik, anda boleh secara automatik menjejaki keuntungan pemegang dan mengelakkan keuntungan nodeList.

Tambah 1 BAR keadaan titik rendah tinggi untuk mengaktifkan penghalang hanya selepas berlaku keadaan super kuat, mengurangkan gerakan palsu.

Anda boleh menetapkan panjang dan kelipatan ATR yang berbeza, menyesuaikan kekuatan hentikan.

Ia juga boleh digunakan untuk memadamkan dan memadamkan permainan dengan cepat.

Skala yang kuat, dan anda boleh dengan mudah melaksanakan strategi stop loss lain berdasarkan kerangka ini.

Analisis risiko

Strategi ini juga mempunyai beberapa risiko, terutamanya:

ATR secara tiba-tiba meningkat dan boleh menyebabkan kecederaan.

Tidak dapat menyaring kebisingan pasaran dengan berkesan dan mudah disesatkan oleh penembusan palsu.

Tidak boleh membuat keputusan yang tepat dalam kes-kes yang rumit hanya dengan melihat garis lurus yang bersilang.

Tidak ada mekanisme hentian kerugian, tidak dapat mengawal kerugian dengan berkesan.

Tetapan parameter risiko lalai mungkin tidak sesuai untuk semua jenis dan memerlukan pengoptimuman.

Untuk mengurangkan risiko di atas, anda boleh mengoptimumkan dalam beberapa aspek:

Menambah mekanisme penapisan, yang digabungkan dengan indikator lain untuk menapis isyarat palsu.

Meningkatkan strategi penangguhan kerugian dan mengawal kerugian tunggal.

Parameter yang dioptimumkan menggunakan kaedah Walk Forward Analysis.

Kombinasi parameter yang dioptimumkan untuk pelbagai jenis.

Menambah algoritma pembelajaran mesin untuk membuat keputusan yang lebih bijak.

Arah pengoptimuman

Berdasarkan analisis risiko, arah optimasi strategi ini termasuk:

Menambah penapis isyarat: Boleh menambah penapis untuk penunjuk lain selepas isyarat masuk, seperti penunjuk gabungan MACD, Brin dan lain-lain, untuk mengelakkan gangguan bunyi.

Tambah Stop Loss Line: Tambah tetapan garis henti berdasarkan ATR atau henti bergerak untuk mengawal kerugian tunggal.

Optimumkan parameter: Mengoptimumkan parameter seperti panjang ATR, pengganda ATR dan lain-lain melalui kaedah pembelajaran mesin.

Pelarasan risiko: Sesuaikan pengurusan kedudukan dan parameter risiko mengikut ciri-ciri pelbagai jenis perdagangan.

Gabungan modelIa adalah strategi yang digabungkan dengan model lain seperti pembelajaran mesin, rangkaian saraf dan sebagainya untuk meningkatkan ketepatan keputusan.

Penyerapan campur tangan luaran: Tambah nod intervensi buatan, tentukan lokasi hentian hentian secara manual pada masa-masa penting.

Dengan mengoptimumkan beberapa arah di atas, anda dapat meningkatkan kestabilan pendapatan strategi ini dengan ketara.

ringkaskan

Strategi perdagangan pelacakan keuntungan pelacakan keuntungan secara dinamik secara keseluruhan adalah strategi berhenti berhenti yang sangat praktikal. Ia jelas dan mudah difahami, dengan berhenti berhenti dinamik dapat menjejaki keuntungan secara automatik, berhenti dengan cepat dalam keadaan yang sangat kuat.

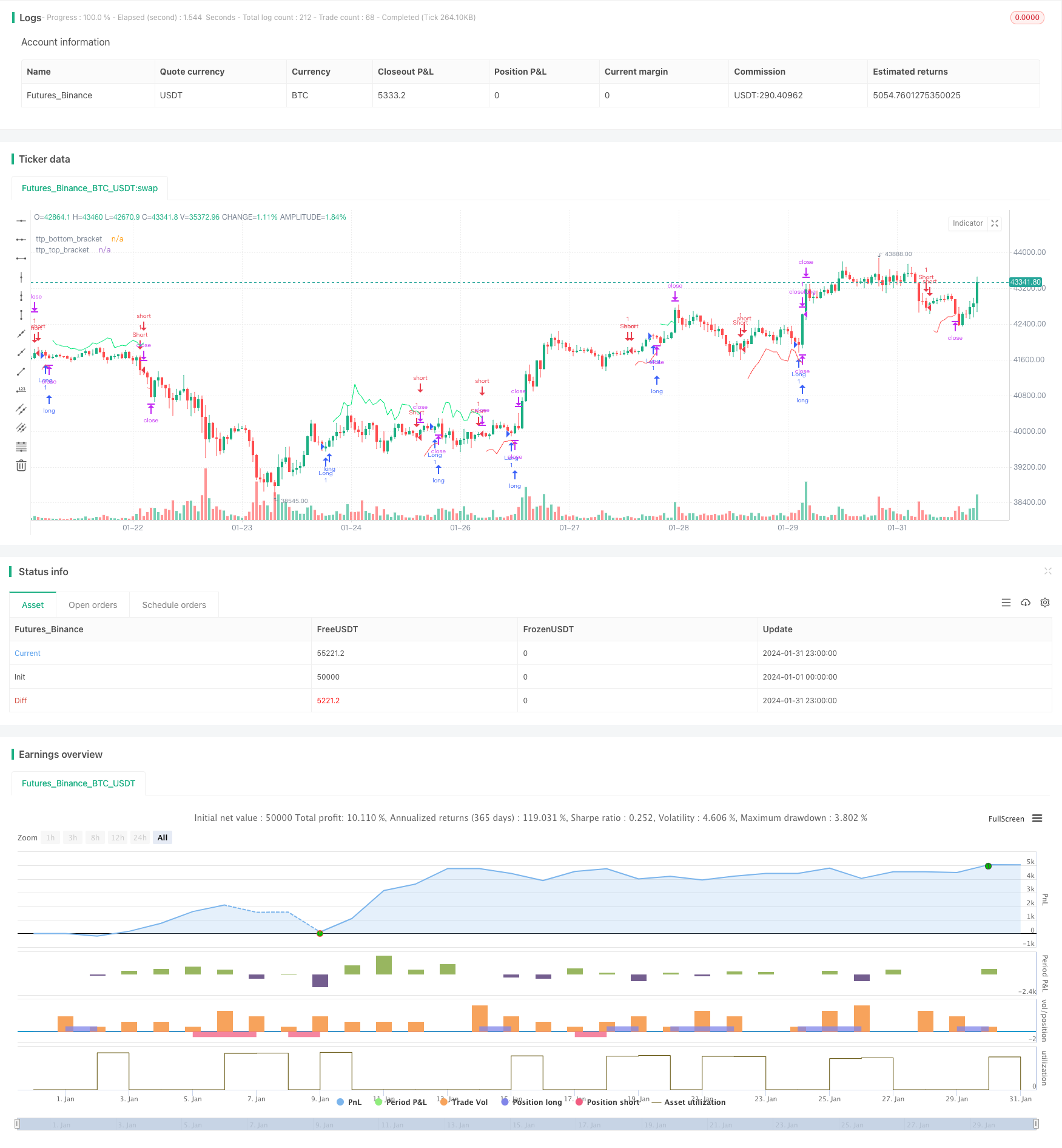

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Peter_O

//@version=5

strategy("TrailingTakeProfit example", overlay=true, margin_long=100, margin_short=100, default_qty_value = 1, initial_capital = 100)

longCondition = ta.crossover(ta.sma(close, 14), ta.sma(close, 28))

shortCondition = ta.crossunder(ta.sma(close, 14), ta.sma(close, 28))

if longCondition

strategy.entry("Long", strategy.long, comment="long", alert_message="long")

if shortCondition

strategy.entry("Short", strategy.short, comment="short", alert_message="short")

atr_length=input.int(7, title="ATR Length")

atr_multiplier = input.float(1.5, title="ATR Multiplier")

atr_multiplied = atr_multiplier * ta.atr(atr_length)

ttp_top_bracket = strategy.position_size>0 ? high[1]+atr_multiplied : na

ttp_bottom_bracket = strategy.position_size<0 ? low[1]-atr_multiplied : na

plot(ttp_top_bracket, title="ttp_top_bracket", color=color.lime, style=plot.style_linebr, offset=1)

plot(ttp_bottom_bracket, title="ttp_bottom_bracket", color=color.red, style=plot.style_linebr, offset=1)

strategy.exit("closelong", from_entry="Long", limit=ttp_top_bracket, alert_message = "closelong")

strategy.exit("closeshort", from_entry="Short", limit=ttp_bottom_bracket, alert_message = "closeshort")

// var table alertsDisplayTable = table.new(position.top_right, 1, 5, color.black)

// if barstate.islastconfirmedhistory

// table.cell(alertsDisplayTable, 0, 0, "TradingConnector-compatible alerts sent", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 1, "at Long Entry: long", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 2, "at Short Entry: short", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 3, "at Long Exit: closelong", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 4, "at Short Exit: closeshort", text_color=color.white)