Gambaran keseluruhan

Ini adalah strategi perdagangan yang berasaskan silang emas dua garis rata, yang menggabungkan pengurusan risiko adaptif dan penyesuaian kedudukan dinamik. Strategi ini menggunakan purata bergerak sederhana 50 dan 200 hari ((SMA) untuk mengenal pasti trend dan menghasilkan isyarat beli ketika melintasi garis rata-rata 200 hari pada garis rata-rata 50 hari.

Prinsip Strategi

- Isyarat masuk: apabila 50 hari rata-rata garis 200 hari rata-rata garis ((persaingan emas), mencetuskan isyarat beli

- Pengurusan risiko: risiko setiap transaksi tidak melebihi 2.5% daripada jumlah akaun.

- Pengiraan kedudukan: saiz kedudukan setiap dagangan berdasarkan jumlah risiko dan jarak hentian yang dinamik.

- Tetapan Stop Loss: Tetapkan harga stop loss di bawah garis purata 200 hari sebanyak 1.5%

- Syarat Keluar: Apabila harga jatuh di bawah garis purata 200 hari, kedudukan kosong ditutup.

Kelebihan Strategik

- Trend Tracking: Menggunakan Gold Cross untuk menangkap trend kenaikan yang kuat dan meningkatkan peluang keuntungan.

- Kawalan risiko: Menggunakan pengurusan risiko peratusan untuk mengawal risiko setiap dagangan.

- Kedudukan dinamik: saiz kedudukan disesuaikan secara automatik mengikut turun naik pasaran, untuk mencapai keseimbangan antara risiko dan keuntungan.

- Hentian fleksibel: menggunakan hentian relatif, menyesuaikan diri secara automatik dengan turun naik pasaran, untuk melindungi keuntungan dan memberi ruang yang cukup untuk turun naik harga.

- Bermain dengan jelas: menetapkan syarat permainan yang jelas, mengelakkan keraguan yang disebabkan oleh penilaian subjektif.

Risiko Strategik

- Penembusan palsu: mungkin sering mencetuskan isyarat palsu di pasaran yang bergolak, menyebabkan kerugian kecil berturut-turut.

- Ketinggalan: Purata bergerak pada dasarnya adalah penunjuk ketinggalan, mungkin terlepas kenaikan besar pada awal trend.

- Terlalu tinggi: Jika terlampau tinggi ke bawah, penghentian sebenar mungkin melebihi had risiko 2.5% yang ditetapkan.

- Perdagangan berlebihan: Dalam pasaran horizontal, garis rata mungkin sering bersilang, menambah kos transaksi yang tidak perlu.

- Indeks teknikal tunggal: Bergantung kepada purata bergerak sahaja mungkin mengabaikan maklumat pasaran penting yang lain.

Arah pengoptimuman strategi

- Memperkenalkan mekanisme penapisan: boleh dipertimbangkan untuk memasukkan petunjuk seperti jumlah transaksi, kadar turun naik, untuk menapis isyarat perdagangan yang lebih dipercayai.

- Optimumkan masa masuk: gabungan dengan petunjuk teknikal lain (seperti RSI, MACD) untuk mengesahkan trend, mengurangkan pemecahan palsu.

- Parameter penyesuaian dinamik: Mengubah secara automatik kitaran garis purata mengikut kitaran pasaran yang berbeza, meningkatkan fleksibiliti strategi.

- Peningkatan mekanisme penangguhan: menetapkan keadaan penangguhan dinamik untuk mengunci lebih banyak keuntungan dalam keadaan yang kuat.

- Penyebaran risiko: pertimbangkan untuk menggunakan strategi ini pada masa yang sama di beberapa pasaran yang tidak berkaitan untuk mengurangkan risiko sistemik.

ringkaskan

Strategi pengurusan risiko penyesuaian diri ini, yang berdasarkan pada crossover emas dua hala, menyediakan pedagang dengan sistem perdagangan yang agak stabil dengan menggabungkan kaedah analisis teknikal klasik dan teknologi pengurusan risiko moden. Ia bukan sahaja dapat menangkap trend jangka panjang dan menengah, tetapi juga dapat mengawal risiko dengan berkesan, sesuai untuk pelabur yang mencari pendapatan yang stabil.

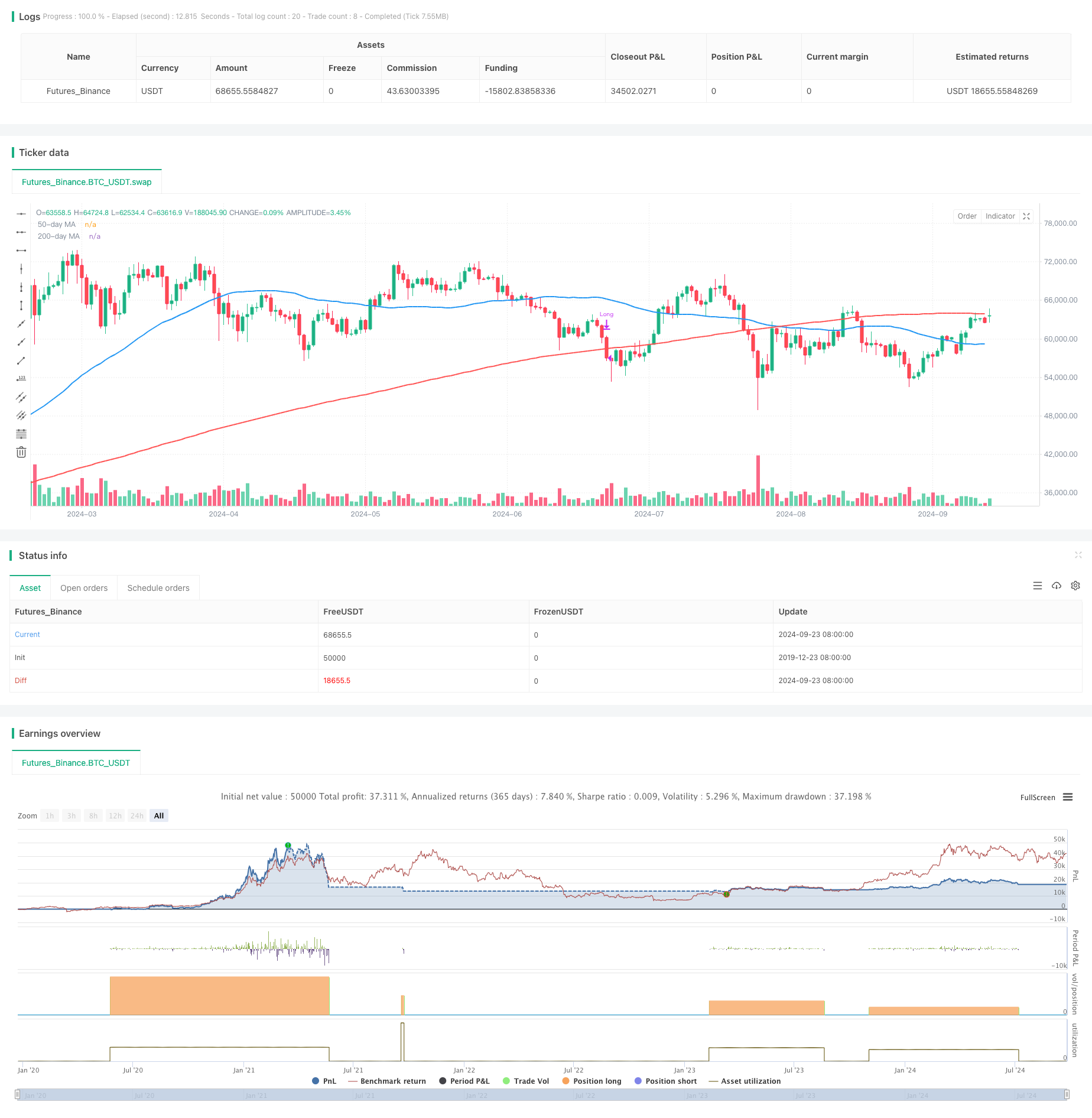

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Golden Cross with 1.5% Stop-Loss & MA Exit", overlay=true)

// Define the 50-day and 200-day moving averages

ma50 = ta.sma(close, 50)

ma200 = ta.sma(close, 200)

// Entry condition: 50-day MA crosses above 200-day MA (Golden Cross)

goldenCross = ta.crossover(ma50, ma200)

// Exit condition: price drops below the 200-day MA

exitCondition = close < ma200

// Set the stop-loss to 1.5% below the 200-day moving average

stopLoss = ma200 * 0.985 // 1.5% below the 200-day MA

// Risk management (1.5% of total equity)

riskPercent = 0.025 // 1.5% risk

equity = strategy.equity

riskAmount = equity * riskPercent

// Calculate the distance between the entry price (close) and the stop-loss

stopDistance = close - stopLoss

// Calculate position size based on the risk amount and stop-loss distance

if (goldenCross and stopDistance > 0)

positionSize = riskAmount / stopDistance

strategy.entry("Long", strategy.long, qty=positionSize)

// Exit the trade when the price crosses below the 200-day moving average

if (exitCondition)

strategy.close("Long")

// Plot the moving averages on the chart for visualization

plot(ma50, color=color.blue, linewidth=2, title="50-day MA")

plot(ma200, color=color.red, linewidth=2, title="200-day MA")