Opções ganha-ganha de uma perspectiva dinâmica

0

0

2029

2029

Opções ganha-ganha de uma perspectiva dinâmica

A diversidade de dimensões de uso e de fluxo de fluxo de mobilidade Se o preço é uma ciência, então o comércio e a cobertura são uma arte. A necessidade de cobertura e ajuste dinâmico vem de todos os tipos de estratégia de risco de opções, independentemente da dimensão e da perspectiva das estratégias, há riscos que não podem ser eliminados como fonte de lucro potencial.

- #### Resumo dos riscos das opções

Risco de comprador de opções

O comprador da opção também é conhecido como o comprador do direito de opção. Quando o comprador da opção exerce o direito de comprar ou vender o ativo listado no último dia de negociação, a parte obrigada deve satisfazer incondicionalmente os requisitos do comprador da opção.

Assim, o risco máximo assumido pelo comprador de opções é o montante dos direitos, e o lucro máximo é ilimitado. No entanto, existem alguns pontos de risco que requerem atenção especial.

- Risco de direitos

O lucro do comprador de opções deriva da diferença de direitos no processo de compra e venda de opções. Embora não haja uma possibilidade ilimitada de perdas para o investidor, quando o preço do ativo em questão muda na direção negativa, o investidor pode perder todos os direitos. Portanto, o investidor deve criar uma boa consciência de stop loss.

Risco de prémios elevados

O valor de tempo e o valor do direito de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção de opção

- #### Risco de um vendedor de opções

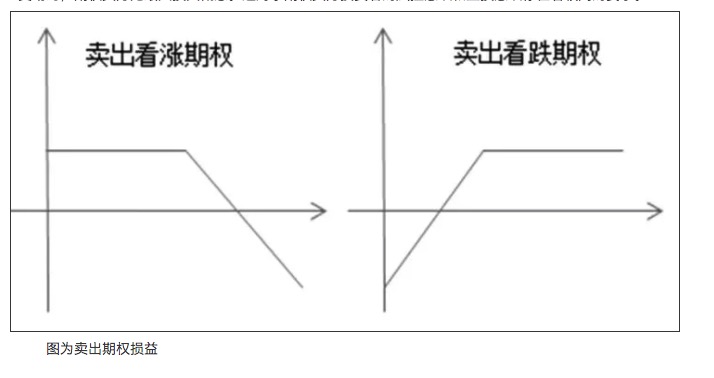

O vendedor de opções é geralmente definido como uma parte obrigatória da opção, quando o comprador da opção exerce o direito de comprar ou vender o ativo listado no último dia de negociação, a parte obrigada deve satisfazer incondicionalmente os requisitos do comprador da opção. No caso da mera venda de opções, o maior lucro já está bloqueado como receita de direitos, e os perdas suportadas podem ser grandes.

Risco de garantia

O vendedor de opções paga a garantia durante a negociação e ajusta de acordo com a mudança no preço da opção. Tal como acontece com os futuros, quando a garantia é insuficiente, é necessário um adicional de garantia. Quando a garantia toca a linha de força, o vendedor de opções corre o risco de força.

- Risco de perdas enormes

Uma vez que os lucros e perdas de opções possuem características não lineares, o lucro máximo do vendedor de opções é bloqueado no lucro do direito. Quando o preço do ativo em questão muda na direção negativa, o vendedor de opções não tem o conceito de perda máxima. Isso exige maior consciência de controle de risco e consciência de parada dos investidores do vendedor de opções.

【1】

Gráfico para a venda de opções perdidas

- Risco de liquidez

O risco de liquidez é o risco de que o investidor não possa negociar a um preço determinado em tempo hábil, e é um risco comum entre os vendedores e compradores de opções, amplamente presente nos mercados financeiros.

- #### Opções de cobertura dinâmica

De um ponto de vista estático, a venda de estratégias de vendedores como a ampla transversal tem um risco ilimitado, mas o caminho é simples e rápido, com pequenas habilidades como ajuste de estratégia, ajuste de partes e cobertura dinâmica, o risco não é difícil de controlar.

Interpretação de Delta

Opção Delta mede a variação do preço de uma opção causada pela variação do preço do indicador, em termos matemáticos, é a proporção entre a variação do preço de uma opção e a variação do preço do indicador, ou o derivado parcial do preço de uma opção em relação ao preço do indicador. Por exemplo:

Se o delta de uma opção 1801 de feijão-frade for de 0,5, o preço do contrato 1801 de feijão-frade aumentará em 1 yuan/tonelada, e o preço da opção aumentará em 0,6 yuan/tonelada, se outros fatores não forem alterados.

- Lei da conexão

Opção de compra Delta + opção de compra Delta = 1 ◦

- Lei de influência dos preços das barras

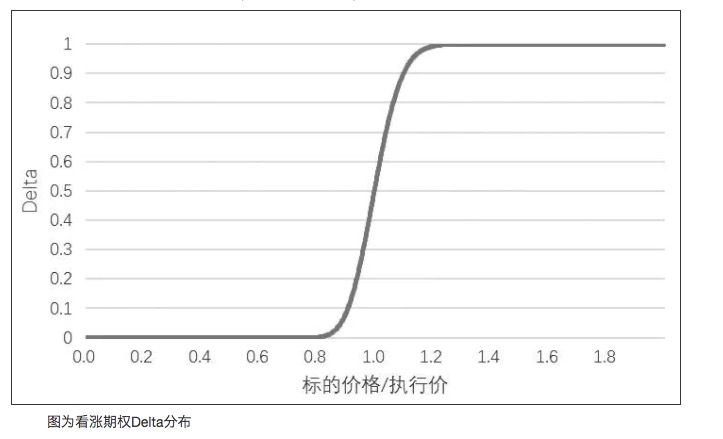

A variação de um delta de opções binárias é de 0 a 1, a profundidade real tende a 1 e a profundidade falsa tende a 0 .

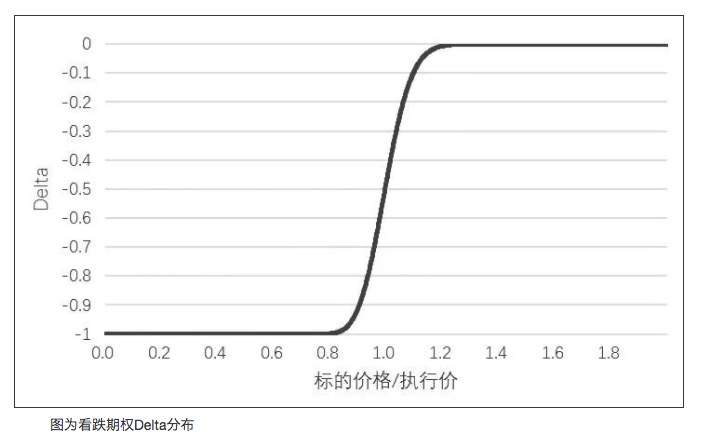

A variação de um opção de baixa Delta varia entre -1 e 0, a profundidade real tende a -1, a profundidade falsa tende a 0 .

【2】

Distribuição Delta de opções de opção de opção de opção de opção

【3】

Distribuição Delta de Opções de Baixo

- #### 4. A influência do tempo de expiração

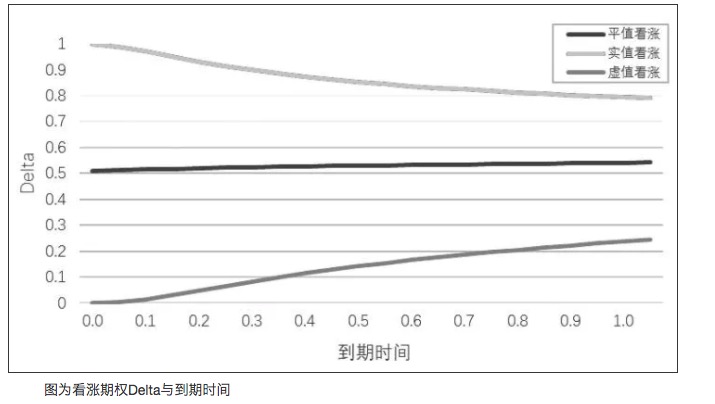

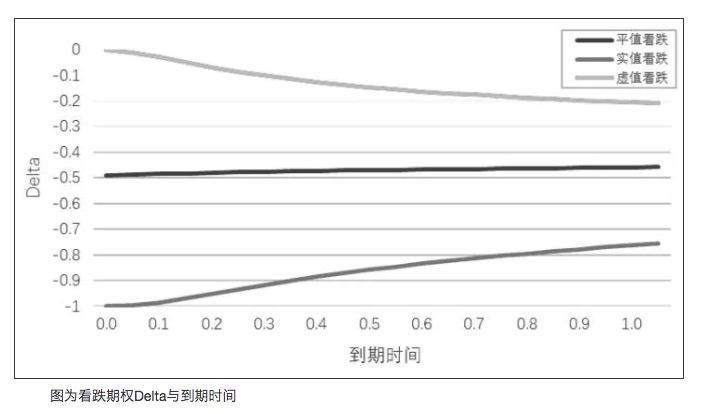

À medida que a data de vencimento se aproxima, o valor absoluto de Delta de uma opção de valor real tende a 1, o valor absoluto de Delta de uma opção de valor paralelo mantém-se perto de 0,5 e o valor absoluto de Delta de uma opção de valor fictício tende a 0.

【4】  Gráfico para ver opções Delta com prazo de vencimento

Gráfico para ver opções Delta com prazo de vencimento

【5】  Gráfico para opções de baixa Delta e tempo de vencimento

Gráfico para opções de baixa Delta e tempo de vencimento

- #### 5. Lei da influência da taxa de flutuação

Quando os outros fatores permanecem inalterados, o valor absoluto do delta da opção tende gradualmente para 0,5 com a subida da taxa de flutuação, ou seja, o valor do delta da opção virtual aumenta e o valor do delta da opção real diminui. Quando a taxa de flutuação é pequena, o valor do delta da opção virtual diminui e o valor do delta da opção real aumenta. Quando a taxa de flutuação é muito baixa, o valor do delta da opção de equilíbrio também tende para 1. Na verdade, a lei da influência da taxa de flutuação sobre o delta é semelhante à lei da influência do prazo.

- #### 6. Neutralidade Delta e cobertura

Às vezes, os investidores podem querer que a carteira não seja afetada por flutuações de preços não-indicadas. Esse tipo de carteira é conhecida como carteira Delta Neutral. Para alcançar esse efeito, é necessário fazer um Delta Hedge sobre a carteira. Por exemplo, o contrato de futuros M1801 tem um preço de 2860 yuan / ton, e os investidores constroem e vendem uma carteira transversal da seguinte forma:

Neste momento, o preço dos futuros M1801 aumentou 1 ponto e o investidor perderia 300 dólares. Para manter o portfólio neutro, o investidor precisaria comprar um contrato de futuros de 30 mãos. Na verdade, a Delta irá acompanhar o preço, o tempo de vencimento e a variação da taxa de flutuação do alvo.

- #### 7. Dificuldades e reflexões

Note-se que a cobertura Delta acima é apenas um ajuste posterior, com dificuldades de ajuste atrasado, acompanhamento passivo do mercado e taxas de comissão. Diferentes mecanismos de cobertura, diferentes métodos de cálculo do Greeks, produzem diferentes curvas de perdas e resultados de cobertura.

Dificuldade de hedge de opções na distribuição de volatilidade

A taxa de flutuação é uma medida da velocidade e direção das flutuações dos preços dos indicadores, cujo valor específico é a diferença padrão anual da taxa de retorno diária. Assumindo que o índice atual de profundidade de 300 é de 2000 pontos, os comerciantes consideram que a taxa de flutuação anual do mercado atual é de 20%, a taxa de flutuação diária é de cerca de 1,25% (25 pontos).

O preço de uma opção depende da medida da volatilidade, que tem um significado realista significativo. Quanto maior a volatilidade, o padrão de taxa de retorno é mais distante de 0, maior é o desvio de 0 e maior a probabilidade de sair de uma grande tendência ou grande oscilação potencial.

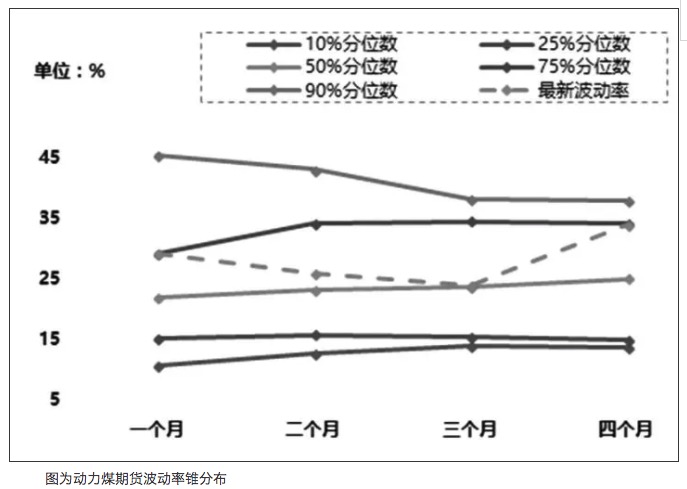

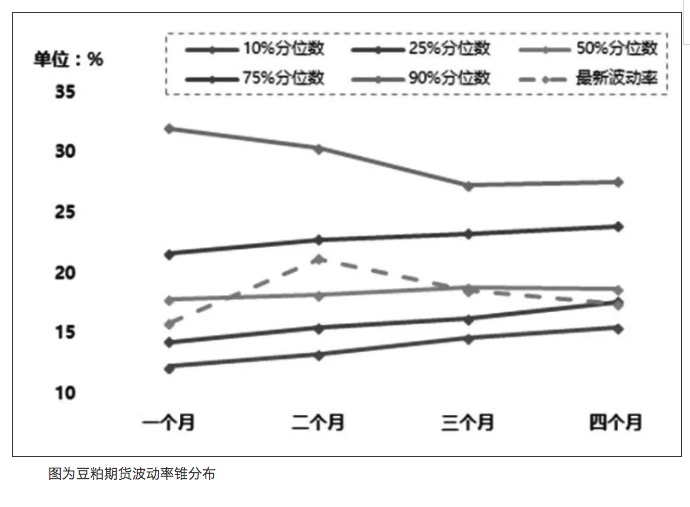

- Distribuição da taxa de flutuação

Tal como o movimento do diferencial de base, se a distribuição de flutuação dos futuros do índice é centralizada, a variação é regular, a perturbação é pequena, e a construção da estratégia de cobertura e opções de opções tem uma margem de segurança mais alta. A barra de flutuação é baseada na teoria da regressão ao valor médio, permitindo que a tendência futura da taxa de flutuação e os extremos sejam analisáveis.

【6】

Distribuição em eixos para a taxa de flutuação dos futuros de carvão dinâmico

【7】

Distribuição em eixos para a taxa de flutuação de futuros de feijão

2. Previsão de flutuação

A família de modelos GARCH introduziu o nível de diferença de diferença de média de longo prazo da resposta esperada, resolvendo o problema de que a EWMA não pode realizar a regressão do valor médio da taxa de flutuação. Os resultados da análise do modelo GARCH são influenciados pela quantidade estimada, frequência de amostragem e método de previsão, e, como a curva de flutuação, não podem refletir integralmente fatores como eventos importantes, informações básicas e informações financeiras.

- #### Dificuldade de cobertura de opções pela forma da curva Delta

Embora a estratégia de cobertura neutra Delta Dinâmica seja amplamente utilizada e possa controlar o risco de forma eficaz, a estratégia de cobertura baseada em intervalos de cobertura Delta ou a estratégia de cobertura com variação fixa de Delta não pode compensar efetivamente o impacto do desempenho dos pares de cobertura com variações de características Delta em diferentes estruturas de prazo e taxas de flutuação implícitas em opções. A razão é que, em diferentes estruturas de prazo de opções, não é possível considerar efetivamente o efeito do fator de diminuição do tempo sobre a gama, ou seja, quanto mais perto do prazo de vencimento do contrato, mais acentuada é a variação da gama perto do par. Se o hedge for automatizado simplesmente com a mesma frequência e intervalo, será enfrentado o problema da maior abertura de posição trazida pela menor frequência de hedge.

Dificuldade de hedge de opções de base

Desde o início do declínio acentuado do mercado de ações em 2015, os futuros do Índice de Bolsa 50 (IH) apresentaram um grande desconto e uma tendência geral de recuperação gradual. Ou seja, para os investidores que vendem o hedge de IH, o recuo gradual do diferencial de base é um risco potencial que pode levar à ineficácia do hedge. Além disso, o mecanismo de dividendos do 50ETF pode levar a uma variação sazonal na apresentação do desconto, aumentando a perturbação adicional do risco de opções.

Nas opções de mercadorias, a diferença de base de cada mês da mercadoria também não é um por cento invariável, ou existe uma maior regularidade, ou é fortemente influenciada por fatores fundamentais. Se a cobertura de opções entre contratos não puder cobrir efetivamente o consumo da variação da diferença de base, a eficácia da cobertura e o lucro geral serão fortemente reduzidos.

- #### Dificuldade de hedge de opções por tipo de opção

As opções americanas podem ser exercidas a qualquer momento antes da data de vencimento ou na data de vencimento. Os detentores de opções europeias podem exercê-las apenas na data de vencimento. As opções de açúcar branco e as opções de soja são opções americanas.

- Opções que implicam volatilidade Os compradores de opções americanas podem exercer o direito em qualquer dia de negociação antes ou na data de vencimento. Atualmente, as grandes lojas usam o modelo BAW para a tarifação de opções de soja, e as lojas de soja usam o modelo de árvore binária para a tarifação de opções de açúcar branco.

Para a maioria dos investidores, a sensação mais intuitiva é a diferença na taxa de flutuação implícita das opções sob as mesmas condições. As opções americanas apresentam pequenas diferenças na taxa de flutuação implícita em comparação com as opções europeias, devido ao prémio de direito de ação antecipado.

A liquidação de opções sobre mercadorias calcula a taxa de flutuação implícita com base no preço de liquidação, e não no preço de encerramento. De acordo com as medições, a taxa de flutuação implícita com base no preço de encerramento aumenta ligeiramente em relação ao preço de encerramento. 2. Direito de avanço

Os compradores de opções americanas têm o direito de exercer o direito de avançar. É importante notar que o direito de avançar renunciará ao valor temporal da opção e aos potenciais ganhos de aumento da volatilidade.

Depois de um comprador ter uma posição, a disposição da posição do vendedor inevitavelmente mudará. O tratamento de cobertura para a aquisição passiva de posições envolve questões de deslizamento, taxas e preços de referência. Ao mesmo tempo, o comprador de opções tem o direito de renunciar à posição de mercado, e para o vendedor de opções, é necessário estimar o número aproximado de posições de mercado que podem ser atribuídas.

-

Efeito de prémio positivo da opção

- Transações tridimensionais

O preço de uma opção é influenciado não apenas pelo valor do preço do indicador, mas também pelo tempo de vencimento e pela amplitude de flutuação do preço do indicador, formando as três principais vantagens e dimensões da estratégia, com a direção, o tempo e a taxa de flutuação no centro.

Em termos de direção, os investidores não só podem obter ganhos de diferença de preços de flutuação de preços de futuros tradicionais, mas também podem se adaptar bem a situações de oscilação, e também podem efetivamente usar o efeito de alavancagem de opções para aumentar o múltiplo de ganhos.

Por exemplo, no dia 13 de outubro de 2017, os futuros de soja saltaram cerca de 3%, e os investidores obtiveram um retorno positivo de 14% se comprassem um lote de futuros com metade de uma posição, e cerca de 50% se comprassem um lote de opções de opções com metade de uma posição.

- Visualização das dimensões do controle de vento

Com base na dimensão tradicional de controle de risco de garantia, as opções implementam um sistema de controle de risco de continuidade. O gráfico de ganhos e perdas de vencimento permite a apresentação gráfica e a definição quantitativa do risco de vencimento da opção, e o alfabeto grego permite a medição e o ajuste do risco de continuidade.

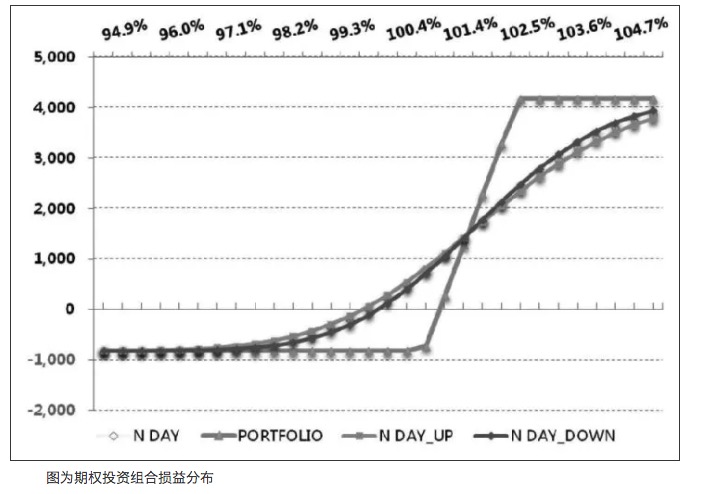

Por exemplo, se um investidor construir um portfólio de diferença de preço de mercado com uma opção de 50 ETF, o portfólio é composto por compra de 50 ETFs com contrato de compra de 2.80 de outubro e venda de 50 ETFs com contrato de compra de 2.85 de outubro, a distribuição de perdas e ganhos do portfólio de investimento é a seguinte:

【8】  Distribuição de lucros e prejuízos de carteiras de opções

Distribuição de lucros e prejuízos de carteiras de opções

Para esse portfólio, se o futuro da próxima data de negociação subir 100 pontos, os investidores do portfólio poderão basicamente vencer o declínio do valor do tempo. Se o futuro do alvo não tiver uma grande flutuação, mas a opção implicar uma tendência ascendente de flutuação, há uma grande possibilidade de compensar a erosão do valor do tempo.

- Diversidade de fontes de rendimento

O mercado de futuros é essencialmente um jogo de soma zero. Para as opções, o mundo do hedge abre uma ligação entre as opções e outros produtos de marca, formando um suporte de liquidez para outros produtos.

Obviamente, após o lançamento de opções de soja no final de março, o volume de negociação de contratos de soja 1707 como contratos não-dominantes foi significativamente maior do que o ano anterior, aumentando quase três a quatro vezes, e a diferença de preços de compra e venda também diminuiu correspondentemente, aumentando consideravelmente a liquidez.

“O que é que eu tenho a dizer?”