O cerne da gestão de fundos - a escolha da alavancagem

0

0

2203

2203

Efeitos da alavancagem na negociação

- ### 1 - O modelo de lucro não é o mesmo que o lucro, e a alavancagem é o centro de lucros estáveis

Talvez alguns investidores pensem que ganhar dinheiro é uma necessidade, desde que haja uma expectativa positiva de lucro.

Em primeiro lugar, vejamos um exemplo simples:

O primeiro ano ganha 60%, o segundo ano perde 40%, etc.

A média aritmética de lucro é E = ((0.6-0.4) / 2 = 0.1 = 10%

A média geométrica é rg =[(1+0.6)×(1-0.4)]0.5-1=0.96 0.5-1=0.98-1=-2%

Perda acumulada de 4% em dois anos. Perda média anual de 2%

Porque é que uma simples expectativa matemática de lucro, calculada de acordo com o modelo de lucro, deveria ser uma transação lucrativa, mas uma transação perdedora?

A partir dos indicadores que calculamos, podemos ver que o retorno do investimento depende da média geométrica, não da média aritmética. A razão mais profunda é que os investidores investem todos os fundos por defeito.

- ### 2. As ações são menos arriscadas e mais seguras do que os futuros?

Muitos investidores acham que os futuros são mais arriscados do que as ações. Isso ocorre porque os futuros usam o sistema de garantia, com uma taxa de garantia média de apenas cerca de 10%. Ou seja, um milhão de títulos de valor de mercado, os investidores podem comprar e vender apenas 100.000 fundos. Isso é um aumento de alavancagem, e é 10 vezes mais alavancagem. Quando o preço do título oscila 10%, o capital do investidor de 100.000 dólares é correspondentemente duplicado ou duplicado.

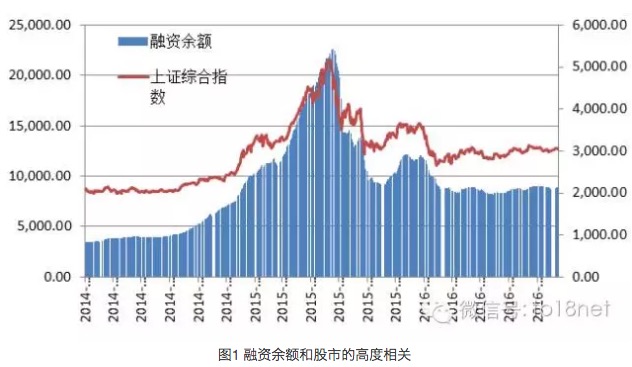

Esses investidores acham que as ações são relativamente seguras, e acham que o pior resultado de uma derrubada é que a derrubada leva os acionistas a cair, então as ações não têm medo de operar com a posição cheia. No mercado de ações de 2015 , muitos investidores corajosos e corajosos conseguiram. Eles não apenas estão cheios de posições, mas também estão ativamente aumentando a alavancagem através do financiamento.

No entanto, em julho de 2015 começou a queda do mercado de ações, a liquidação da cadeia de contas de financiamento de saldos, provocando o grande colapso do mercado de ações, uma vez que milhares de ações caíram e pararam. Foi horrível ver. Quantas pessoas sonham com um sonho, o prédio não é suficiente.

Agora vamos voltar atrás e ver se as ações são realmente menos arriscadas e mais seguras do que os futuros.

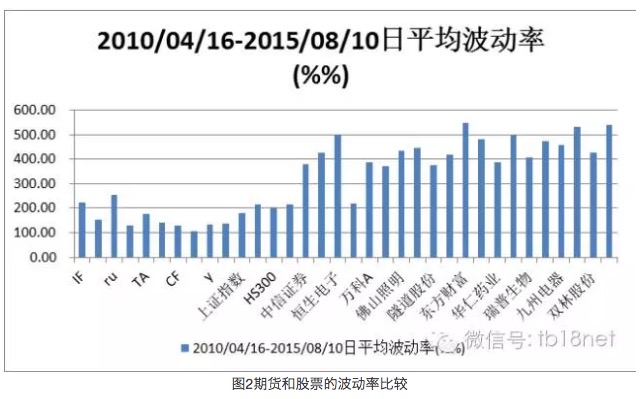

2.1 As ações são mais voláteis do que os futuros Comparando a taxa de flutuação de futuros com ações, podemos ver claramente que as ações flutuam mais do que os futuros. A taxa de flutuação mais alta entre os futuros é a RU, mas comparado a uma ação individual de qualquer ação, é realmente um pequeno feiticeiro para o grande feiticeiro.

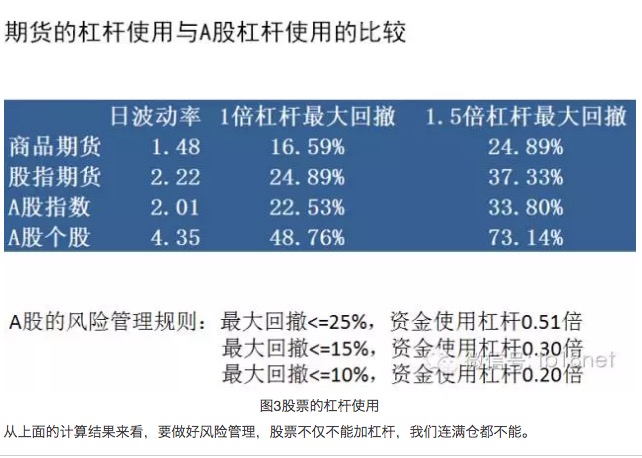

2.2 A negociação de ações também precisa de controle de alavancagem Continuamos a calcular como o controle de alavancagem deve ser aplicado para as mesmas contas de capital, com os mesmos objetivos de gerenciamento de risco, em ações e em futuros, respectivamente.

-

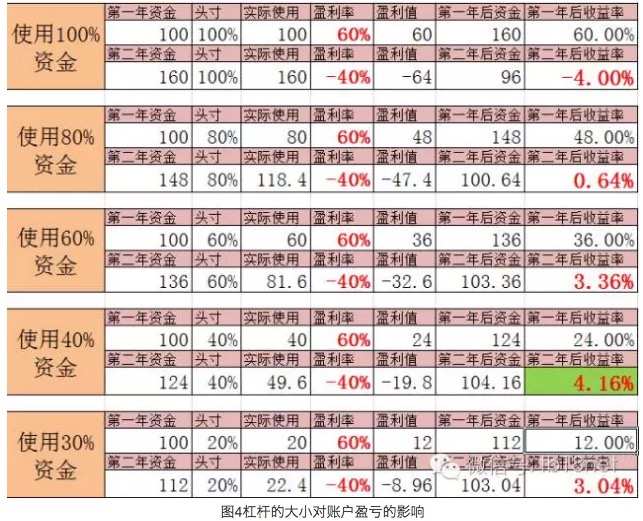

3 - A escolha da alavancagem é central para a gestão dos fundos das contas

Uma vez que o nível de alavancagem é tão importante, fizemos a seguinte estimativa sobre o impacto do tamanho da alavancagem nos ganhos e perdas da conta:

A partir deste ponto de vista, o uso de alavancagem no comércio de futuros é um fator extremamente importante na determinação de ganhos e perdas, e a probabilidade de lucro a longo prazo é muito baixa se o investidor não usar corretamente a alavancagem. Existem alguns casos de ganhos excessivos a curto prazo que são frequentemente usados como histórias de motivação para incentivar os investidores.

- ### 4 - O mito da alta margem de lucro

O mercado é sempre repleto de estrelas, com resultados dezenas de vezes mais altos que os do ano anterior. Como investidores conscientes do risco, esses mitos podem atrapalhar e desviar o controle de sua própria alavancagem.

4.1 O alto nível de alavancagem de uma conta não é necessariamente o mesmo para todos os ativos Se o investidor A usa uma operação de plena posição em uma conta de negociação de futuros de 1 milhão de dólares, a alavancagem é de cerca de 10 vezes. De acordo com a medição de uma única conta, isso é muito perigoso. Mas se o investimento total de ativos de risco do investidor A for de 100 milhões, então, na verdade, o saldo da conta de negociação de futuros do investidor A é de cerca de 0,1 para o total de ativos de risco do investidor A, o que não é uma alavancagem alta.

4.2 Os ganhos com alta alavancagem não são sustentáveis Os mitos de obter lucros exorbitantes com o uso de alavancagem alta ou até mesmo operações de posição cheia geralmente não são sustentáveis. Não há sistemas de negociação com 100% de probabilidade de vitória, portanto, todos os sistemas de negociação estão sujeitos ao gerenciamento de risco de alavancagem. Operações de alavancagem muito alta ou de posição cheia podem trazer mitos, mas o resultado geralmente é uma explosão de posição.

4.3 O alto nível de alavancagem oferecido pelo mercado de câmbio é uma arma perigosa para os investidores das plataformas negras A plataforma negra no mercado de câmbio dá ao investidor 400 vezes mais de alavancagem, o que não é uma ferramenta para os investidores. Para a maioria dos investidores, a alavancagem correspondente a uma unidade de negociação mínima pode ser muito alta, sem mencionar que os investidores que não têm consciência de risco podem operar em posição alta.

A barreira é uma espada de dois gumes.

Transcrição de Pioneer Financial Network