Estratégias de negociação algorítmica

2

2

7036

7036

Estratégias de negociação algorítmica

O núcleo da negociação algorítmica está na construção de estratégias de negociação, uma boa negociação algorítmica pode controlar efetivamente os custos de negociação e otimizar o preço de negociação. A seguir, apresentamos algumas das estratégias de negociação algorítmica mais comuns no mercado.

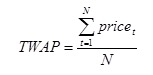

- ### (I) A estratégia do TWAP

O TWAP (Time Weighted Average Price), um algoritmo de preço médio ponderado por tempo, é a estratégia de negociação mais simples dos algoritmos tradicionais. O modelo divide o tempo de negociação uniformemente e envia ordens divididas uniformemente em cada nó de divisão.

Por exemplo, o mercado de ações A tem um dia de negociação de 4 horas, ou seja, 240 minutos. Primeiro, divida esses 240 minutos em N partes, ou divida uma parte dos 240 minutos, como em 240. A estratégia TWAP distribuirá uniformemente os pedidos que precisam ser executados nesse dia de negociação para serem executados nesses 240 nós, permitindo que o preço médio de negociação acompanhe o TWAP.

O objetivo da estratégia TWAP é minimizar o impacto de transações no mercado e, ao mesmo tempo, oferecer um preço de transação médio mais baixo, o que atinge o objetivo de reduzir os custos de transação. O modelo atinge melhor o objetivo básico de negociação algorítmica quando o volume de transações por minuto não pode ser estimado com precisão.

Mas o maior problema que o TWAP enfrenta é que, em casos de grande escala de pedidos, o volume de pedidos distribuídos uniformemente em cada ponto ainda é considerável e ainda pode causar algum impacto no mercado.

Por outro lado, o volume de transação do mercado real é variável, e distribuir todas as ordens uniformemente em cada nó não é razoável. Uma vez que o modelo VWAP foi rapidamente construído com base na previsão de mudanças no volume de transação. No entanto, como o TWAP é muito simples de operar e entender, ele ainda é mais adequado para transações em mercados com maior liquidez e menor escala de ordens.

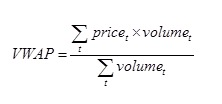

- ### (ii) A estratégia do VWAP

O VWAP (Volume Weighted Average Price), um algoritmo de preço médio ponderado pelo volume de transação, é uma das estratégias de negociação algorítmica mais populares no mercado atualmente, e é o protótipo de muitos outros modelos de negociação algorítmica. Defina primeiro o VWAP, que é a média do preço de um título ponderado pelo volume de transação durante um período de tempo

Em que o preço e o volume são, respectivamente, o preço de transação e o volume de transação de um título em um determinado momento.

O objetivo da estratégia de negociação do algoritmo VWAP é fazer com que os VWAPs de divisão de ordens sejam fechados o máximo possível para o mercado de VWAPs. De acordo com a fórmula de definição do VWAP, se quiser acompanhar o mercado de VWAPs, será necessário submeter ordens divididas em proporção ao volume real de divisão de horas do mercado, o que requer uma previsão do volume de divisão de horas do mercado.

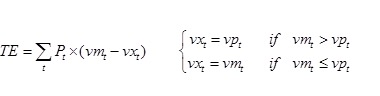

Geralmente, a estratégia VWAP usa a média ponderada de transações em tranches de M dias de negociação anteriores como uma previsão de transações, envolvendo a determinação da soma de M. Se for necessário comprar um certo número de ações em um determinado período de tempo, o trading algorítmico divide esse período em N partes e prevê a taxa de transação de cada parte do tempo (com a taxa de transação necessária) como VPi, enquanto a taxa de transação de segmentos reais do mercado (com a taxa de transação real do mercado) como VPM, definida como o preço de transação real de cada ponto do mercado em Pi, pode ser definida como a diferença de erro de rastreamento

A definição de TE pode ser dividida em dois pontos:

(1) A correlação entre o erro de rastreamento e a previsão de volume de transação é muito estreita, e o bom ou mau resultado da previsão afeta diretamente o resultado da negociação do algoritmo VWAP.

(2) Quando o VPT excede o valor real do mercado em um determinado período de tempo, é possível que o pedido não seja totalmente transacionado, o que reduz a eficiência de execução de transações algorítmicas. Portanto, a estratégia de negociação do algoritmo VWAP, conhecida como feedback de correlação, é mais comum.

A estratégia de negociação do algoritmo VWAP com feedback é baseada no rastreamento original do VWAP, distribuindo os pedidos não realizados em cada período de tempo proporcionalmente ao período de tempo seguinte, o que pode aumentar efetivamente a taxa de transação. A estratégia TWAP discutida anteriormente também pode adotar esse tipo de tecnologia de feedback, aumentando significativamente a eficiência de execução.

- ### (III) Estratégia do MVWAP

MVWAP (Modified Volume Weighted Average Price), algoritmo de otimização de preço de média ponderada de volume de transação. Na verdade, o VWAP tem muitos algoritmos de otimização e melhoria, mas uma das estratégias mais comuns é ajustar e controlar o tamanho do pedido baseado na relação entre o preço de mercado em tempo real e o mercado de VWAP, portanto, chamamos esse tipo de algoritmo de MVWAP.

Quando o preço real do mercado é menor do que o mercado VWAP no momento, o aumento é baseado no volume de transações planejadas originalmente, e se for possível aumentar o volume de transações ou o volume de transações, isso ajudará a reduzir o volume de transações VWAP. Por outro lado, quando o preço real do mercado é maior do que o mercado VWAP no momento, a redução do volume de transações planejadas originalmente também ajudará a reduzir o volume de transações VWAP, atingindo assim o objetivo de controlar os custos de transação.

Na estratégia MVWAP, além do método de previsão de volume de transações (geralmente feito de acordo com a média ponderada de transações históricas), também é importante o controle quantitativo do aumento ou diminuição do volume de transações. Uma maneira simples é aumentar ou diminuir o volume de pedidos do período seguinte em uma proporção fixa quando o preço do mercado em tempo real está abaixo ou acima do mercado VWAP, então esse parâmetro de proporção existe uma questão de ótima solução.

- ### (iv) Estratégia de VP

VP (Volume Participation), a estratégia de porcentagem fixa de volume de transação, é semelhante à estratégia VWAP, que acompanha as mudanças no volume de transação real do mercado e, portanto, elabora uma estratégia de encomenda correspondente. A diferença é que o VWAP divide a transação do pedido com base na determinação do número de transações ou do valor de transação necessário em um determinado dia de negociação; enquanto o VP determina uma taxa de acompanhamento fixa, de acordo com o volume de transação real do mercado, e ordena de acordo com essa taxa fixa.

Por exemplo, dividir um dia de negociação em uma média de 48 segmentos, cada um com 5 minutos. De acordo com o volume de transação previsto, os pedidos são feitos de acordo com uma proporção fixa de 10%. A consequência dessa estratégia é que, quando o montante de pedidos necessários para a transação é pequeno, todas as transações podem ser concluídas antes do final da hora de negociação, o que gera o risco de desvio do traçado da média do mercado.

Portanto, consideramos que a estratégia é adequada para transações de ordens em grande escala, planejadas para serem concluídas em vários dias de negociação, quando se pode escolher a porcentagem fixa apropriada para que a transação possa ser efetivamente concluída. A estratégia de negociação de VP é uma estratégia de negociação algorítmica que pode acompanhar melhor o preço médio do mercado.

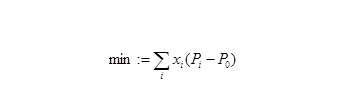

- ### (V) Estratégia do SI

IS ((Implementation Shortfall), executar uma estratégia de negociação de queda, é uma estratégia de negociação algorítmica baseada na execução de queda como base de decisão. A queda de execução é definida como a diferença entre o valor da carteira de ativos de negociação alvo e o valor da carteira de ativos de negociação efetiva. O objetivo da estratégia IS é minimizar a queda de execução, ou seja, uma estratégia para rastrear a base de preço, considerando integralmente os custos de impacto e o risco de mercado, procurando a solução ideal.

Para isso, o processo básico do SI é o seguinte:

(1) Determine o preço de transação alvo P0, como a base de negociação, que pode ser o preço de chegada, o preço de abertura, o preço de fechamento do dia, etc. Depois, defina um preço de tolerância Pr, como condição de fronteira da transação.

(2) Quando o preço real do mercado está abaixo ou acima de P0, a compra ou venda de uma transação é feita de acordo com uma determinada estratégia.

(3) Não comprar ou vender quando o preço real do mercado for superior ou inferior ao Pr.

(4) Quando o preço real do mercado está entre P0 e Pr, pode-se negociar de acordo com uma estratégia entre uma estratégia de negociação positiva e negativa.

Os benefícios de usar o IS incluem:

(1) A estratégia de IS analisa de forma mais abrangente as várias partes dos custos de transação, obtendo um melhor equilíbrio entre os custos de impacto, o risco de tempo e o aumento de preços, o que está mais em consonância com o objetivo de operações de transação ótimas.

(2) A estratégia de SI é a otimização do processo de negociação com base no preço-alvo, mais adequado ao processo de decisão de investimento.

(3) A estratégia IS é mais usada para transações em portfólio, e para transações em portfólio, o algoritmo pode usar a correlação entre as ações na lista de transações para controlar melhor o risco.

- ### (VI) Estratégia Step

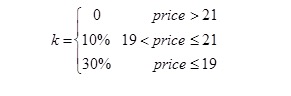

A estratégia de passo é uma estratégia de negociação de preços em camadas, com o objetivo de reduzir o preço médio de negociação o mais possível. Em outras palavras, o passo é o compartilhamento de diferentes proporções de volume de negociação em diferentes intervalos de preços. Por exemplo, na estratégia VWAP ou TWAP, o pedido real é geralmente feito de acordo com uma determinada proporção de volume de negociação k.

Após a abertura, com base em VWAP ou TWAP, quando o preço flutua entre 19 e 21 yuan, 10% da transação prevista é feita; quando o preço é superior a 21 yuan, não é feita nenhuma transação; quando o preço é menor que igual a 19 yuan, 30% da transação prevista é comprada.

Uma estratégia mais radical é a chamada “Aggressive Step”, que consome todos os pedidos no mercado quando o preço está abaixo da fronteira da zona de negociação mais favorável.

Concretamente, a estratégia de passo agressivo também é estratificada em transações de compra e venda. Por exemplo, no esquema de negociação acima mencionado, a estratégia das duas primeiras áreas permanece inalterada. Quando o preço é menor do que igual a 19 dólares, não importa o quanto o preço de mercado caia, a oferta é feita pelo preço limite de 19 dólares, até que o preço volte a mais de 19 dólares ou o pedido de negociação seja concluído.

- ### (VII) A estratégia dos sniffers

A estratégia de busca de sniffers é um nome genérico para uma classe de estratégias. Geralmente, a estratégia desenvolve algoritmos mais complexos para monitorar os dados de negociação e negociação para descobrir se há outros operadores de algoritmos entre os participantes do mercado.

Por exemplo, através de um pequeno número de pedidos experimentais, em combinação com um determinado algoritmo e circunstâncias de transação, para determinar se os pedidos são transacionados por meio de negociação algorítmica. Se houver outros participantes de negociação algorítmica, julgue por meio de cálculos, siga essas negociações algorítmicas ou, ao contrário, obtenha um lucro absoluto com maior probabilidade. Se a probabilidade de lucro for grande, faça o pedido por meio de estratégias de negociação algorítmica direcionadas.

A estratégia é diferente da tradicional negociação de algoritmos, não com o objetivo principal de executar ordens, mas com o objetivo principal de obter lucro, pertence a uma estratégia mais avançada de negociação de algoritmos, e é aplicável a mercados em que a negociação de algoritmos já é generalizada. O mercado de nosso país, seja do sistema de negociação, seja do grau de generalização da negociação de algoritmos, ainda é difícil de usar esse tipo de estratégia.

- ### (VIII) estratégia de levantamento

Muitas das estratégias de negociação de algoritmos mais avançadas do exterior exigem dados que não se limitam apenas ao volume de transação e ao preço de transação, mas se concentram mais na estrutura microscópica do mercado, especialmente nas informações importantes que aparecem nas negociações.

Um exemplo do algoritmo mais simples, chamado de estratégia de negociação de peg, que faz pedidos em tempo real de acordo com a situação de negociação do estoque alvo. O PEG primeiro monitora o preço de venda mais baixo ou o preço de compra mais alto no mercado em tempo real e, de acordo com uma determinada estratégia ou proporção, executa o preço de limite de compra ou o preço de limite de venda.

Se a instrução de negociação não for concluída e o preço de mercado começar a se desviar do preço da instrução de limite, o pedido acima será desativado e o pedido de limite correspondente será reemitido com base nas informações de negociação mais recentes. Se a instrução de negociação estiver concluída, continue a emitir o pedido de limite de compra ou o pedido de limite de venda de acordo com a estratégia acima (em proporção) até que o pedido esteja concluído ou o horário de negociação termine.

A vantagem desta estratégia é que o impacto no mercado pode ser controlado de forma quantitativa, enquanto a desvantagem é que o acompanhamento do preço médio do mercado é propenso a desvios e o volume de transações por dia não é controlado.

- ### (9) Estratégia da W&P

A estratégia de Work and Pounce, ou estratégia W&P, é uma estratégia baseada em estratégias de negociação de algoritmos gerais para otimizar ainda mais a negociação de algoritmos por meio de cotação de mercado e situações de liquidez.

Concretamente, ao executar uma determinada estratégia de negociação algorítmica, o sistema lista os pedidos separados em um determinado momento a um determinado preço. Nesse momento, se rastrear os dados de negociação, descobrirá que o preço de encomenda submetido pode ser negociado ativamente (por exemplo, a estratégia VWAP tem essa oportunidade).

Nesse caso, pode-se observar se a listagem do preço correspondente tem uma quantidade maior de pendências, ou seja, se há excesso de liquidez no mercado em uma determinada faixa de preços. Se houver essa liquidez, pode-se aumentar o número de transações, varrer a liquidez do mercado ou apenas manter uma pequena quantidade de liquidez residual.

A estratégia da W&P é adequada para situações em que há um grande número de pedidos a serem concluídos em um curto período de tempo. Usá-la pode aumentar efetivamente a eficiência de execução, mas também pode gerar um desvio relativamente grande no acompanhamento dos preços, aumentando a incerteza dos custos de transação.

- ### (Dez) A estratégia oculta

A estratégia de negociação oculta oculta é na verdade uma estratégia de negociação de algoritmos de negociação ativa. Para estratégias tradicionais como TWAP, VWAP e outras, como as encomendas geralmente são feitas pelo preço de mercado, pode haver uma mistura de negociação ativa e negociação passiva.

No entanto, quando o número de pedidos e levantamentos passivos é maior, especialmente em mercados financeiros mais desenvolvidos, os comerciantes de algoritmos e até mesmo as próprias estratégias de negociação de algoritmos são facilmente observados e monitorados por outros concorrentes, permitindo que os concorrentes desenvolvam estratégias direcionadas para os próprios algoritmos.

A estratégia oculta é uma estratégia de negociação algorítmica anti-espionagem que, quando o preço de transação desejado aparece no mercado e atinge uma certa quantidade, o ataque ativo vai comer o comando; caso contrário, o servidor agirá até que a oportunidade de satisfazer as condições apareça.

Em geral, a estratégia oculta também é uma estratégia de otimização da estratégia de negociação de algoritmos originais, que é usada principalmente em mercados financeiros mais desenvolvidos, como a Europa e os EUA, e paga uma parte do preço de seguir a precisão do preço médio do mercado ao ocultar suas ações.

- ### (XI) A estratégia da guerrilha

A Guerrilla Guerrilla é uma estratégia que se baseia em algumas estratégias de negociação baseadas em algoritmos originais e que, como a Hidden, tem o objetivo de ocultar suas estratégias e comportamentos de negociação.

A diferença é que o Hidden é considerado em termos de principal, passivo e número de encomendas, enquanto o Guerrilla tem como ponto de partida apenas o número de encomendas. Através de um determinado algoritmo aleatório, a estratégia de Guerrilla dispersa ainda mais o número de pedidos que devem ser submetidos a cada período em partes de diferentes tamanhos, o que torna mais difícil para outros concorrentes verem o comerciante e o algoritmo correspondente nos detalhes da transação.

- ### (12) Outras estratégias

Além de algumas estratégias de negociação de algoritmos comuns descritas acima, ainda existem muitas estratégias no mercado internacional, por exemplo, apenas uma estratégia de negociação de algoritmos baseada no VWAP pode derivar dezenas ou até centenas de estratégias; e, por exemplo, com a existência de um sistema de mercado de negociação no exterior, existem também estratégias de negociação de algoritmos comuns baseadas nesse sistema de negociação, como o Guaranteed VWAP, a estratégia SOR, etc.

Em suma, muitas estratégias de negociação algorítmica são usadas por um período de tempo e, muitas vezes, deixam de ser aplicáveis devido a vazamentos de informações ou mudanças na microestrutura do mercado. Os investidores precisam continuar desenvolvendo novas estratégias. Portanto, as estratégias de negociação algorítmica sempre aparecem no mercado como uma primavera depois da chuva, e depois desaparecem, alternando.

Mas, de qualquer forma, o surgimento de estratégias de negociação algorítmicas de todos os tipos é para controlar efetivamente os custos de negociação, portanto, essas estratégias de negociação, hoje em dia, com o avanço das tecnologias de computação e rede, irão ocupar cada vez mais a participação de negociação do mercado inteiro, uma grande tendência que não parece mudar.

Na China, com o crescente desenvolvimento da indústria financeira e a internacionalização, bem como o lançamento de regras de futuros de ações e de financiamento e liquidação, a situação de negociação unilateral e de atraso no desenvolvimento do mercado de valores mobiliários chinês e seu relativo fechamento estão melhorando e gradualmente alcançando os mercados de valores mobiliários mais avançados do mundo.

Portanto, a estratégia de negociação algorítmica deve apresentar uma tendência de rápido desenvolvimento no futuro. Ela não só beneficia os investidores em reduzir os custos de negociação, a riqueza e a inovação dos meios e estratégias de investimento, mas também pode promover uma maior regulamentação e eficiência no mercado.

Transcrição feita por: