Reflexões sobre a movimentação de ativos através de uma estratégia de cobertura contratual

Autora:FMZ~Lydia, Criado: 2022-12-19 16:36:12, Atualizado: 2023-09-20 10:38:30

Reflexões sobre a movimentação de ativos através de uma estratégia de cobertura contratual

Recentemente, houve muitas notícias sobre o mercado de moeda digital e a troca. Por um tempo, todos os amigos de moeda estavam em um estado de pânico, preocupados com a segurança de seus ativos blockchain. Há também muitos pequenos anúncios de 10% e 20% de desconto para moedas usadas inativas em vários grupos do mercado de moeda. Há muitos tipos de estratégias de money printer, que não é fácil de encontrar.

Desculpe o meu mau inglês.

No entanto, ainda existem alguns instáveis. Por exemplo, através da cobertura de contratos, podemos fazer lucros enquanto fazemos perdas o máximo possível.

Estratégia DEMO

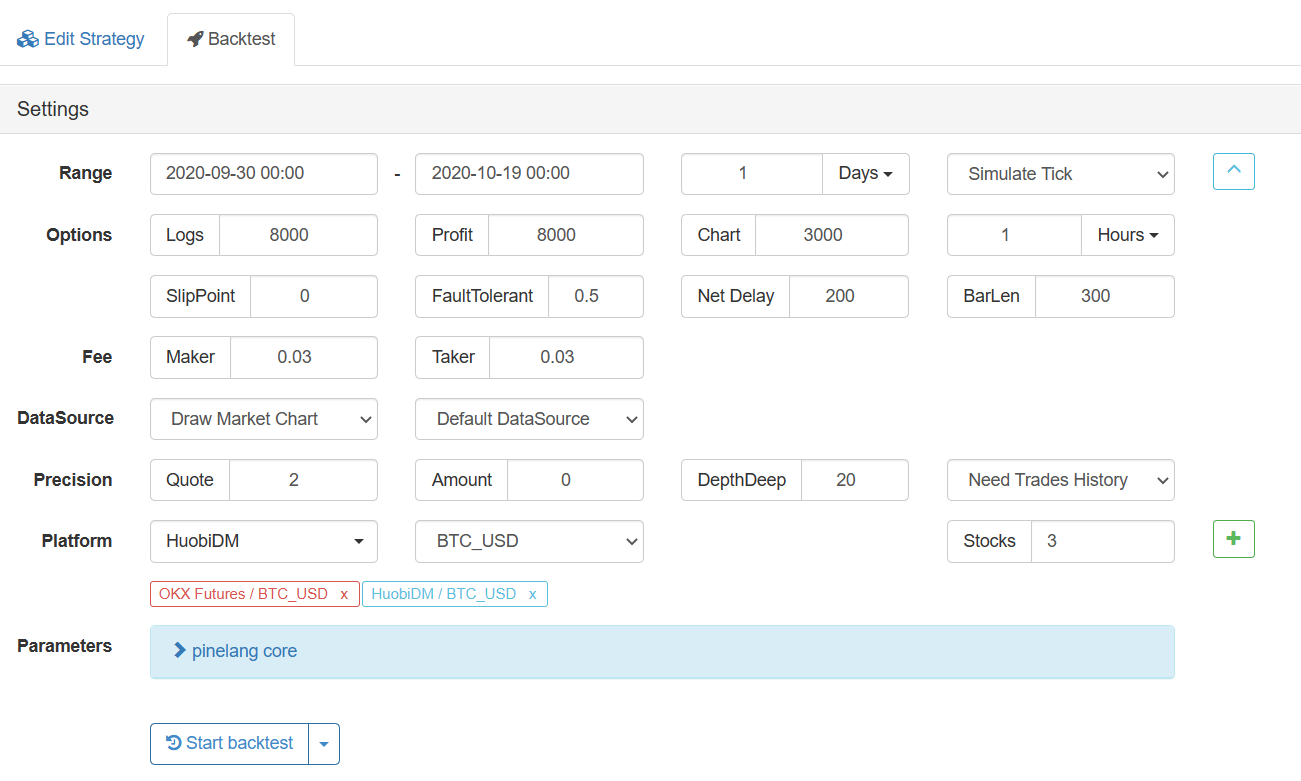

/*backtest

start: 2020-09-30 00:00:00

end: 2020-10-19 00:00:00

period: 1d

basePeriod: 1m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"},{"eid":"Futures_HuobiDM","currency":"BTC_USD"}]

*/

var step = 20 // Step length of adding position price

function main() {

var pos1 = []

var pos2 = []

var ct = "quarter" // For example, quarterly contract

exchanges[0].SetContractType(ct)

exchanges[1].SetContractType(ct)

var diff = 0

while (true) {

var r1 = exchanges[0].Go("GetDepth") // Exchange A

var r2 = exchanges[1].Go("GetDepth") // Exchange B

var depth1 = r1.wait()

var depth2 = r2.wait()

if(depth1.Bids[0].Price - depth2.Asks[0].Price > diff) {

if(pos1.length == 0 && pos2.length == 0) {

var info1 = $.OpenShort(exchanges[0], ct, 10)

var info2 = $.OpenLong(exchanges[1], ct, 10)

pos1 = _C(exchanges[0].GetPosition)

pos2 = _C(exchanges[1].GetPosition)

diff = depth1.Bids[0].Price - depth2.Asks[0].Price

} else if(depth1.Bids[0].Price - depth2.Asks[0].Price > diff + step) {

var info1 = $.OpenShort(exchanges[0], ct, 10)

var info2 = $.OpenLong(exchanges[1], ct, 10)

pos1 = _C(exchanges[0].GetPosition)

pos2 = _C(exchanges[1].GetPosition)

diff = depth1.Bids[0].Price - depth2.Asks[0].Price

}

}

if(pos1.length != 0 && pos1[0].Profit < -0.001) {

var info1 = $.CoverShort(exchanges[0], ct, pos1[0].Amount)

var info2 = $.CoverLong(exchanges[1], ct, pos2[0].Amount)

pos1 = _C(exchanges[0].GetPosition)

pos2 = _C(exchanges[1].GetPosition)

diff = 0

}

LogStatus(_D(), diff)

Sleep(500)

}

}

Estratégia lógica:

A estratégia começa a inicializar as variáveis de posição pos1 e pos2 como matrizes vazias. A estratégia entra no loop principal. No início de cada loop, os dados de profundidade (dados do livro de pedidos) dos contratos das duas bolsas são obtidos para calcular a diferença de preço. Se a diferença de preço continuar a se expandir e além da

O princípio é muito simples, ou seja, quando a diferença de preço é grande, então desabasteça. Ao esperar a perda da perda esperada da posição de câmbio, feche a posição. Se a diferença de preço continuar a se expandir, continue adicionando posições para cobrir até a perda esperada da perda de posição de câmbio. Os parâmetros importantes são: o valor da perda para fechar a posição, o comprimento da etapa de adição da diferença de preço da posição e o valor da cobertura.

A estratégia é bastante rudimentar, apenas para verificar a ideia, o bot real não está disponível.

Desta forma, uma troca perderá dinheiro, e a parte de perda se tornará a parte de lucro de outra troca (diferença de preço, pode haver perda de cobertura, ou seja, a perda é maior que o lucro).$.OverShort, $.OpenShort, estas são as funções de interface do modelo. Para executar a demonstração acima, você precisa fazer referência a esta biblioteca de classes.

O protótipo de estratégia acima é apenas a exploração mais simples, e pode haver mais detalhes a serem considerados na operação real, por exemplo, a quantidade de posições pode ser projetada para incremental.

- Introdução ao conjunto de Lead-Lag na moeda digital (3)

- Introdução à arbitragem de lead-lag em criptomoedas (2)

- Introdução ao suporte de Lead-Lag na moeda digital (2)

- Discussão sobre a recepção de sinais externos da plataforma FMZ: uma solução completa para receber sinais com serviço HTTP em estratégia

- Discussão da recepção de sinais externos da plataforma FMZ: estratégias para o sistema completo de recepção de sinais do serviço HTTP embutido

- Introdução à arbitragem de lead-lag em criptomoedas (1)

- Introdução ao suporte de Lead-Lag na moeda digital

- Discussão sobre a recepção de sinais externos da plataforma FMZ: API estendida VS estratégia Serviço HTTP integrado

- Exploração da recepção de sinais externos da plataforma FMZ: API de extensão vs estratégia de serviços HTTP embutidos

- Discussão sobre o método de teste de estratégia baseado no gerador de tickers aleatórios

- Métodos de teste de estratégias baseados em geradores de mercado aleatórios

- Outro instrumento de negociação quantitativo disponível para opções de moeda digital

- Estratégia de grade simples na versão Python

- Estratégia linear de fluxo de pedidos pendentes desenvolvida com base na função de reprodução de dados

- Estratégia para comprar os vencedores da versão Python

- FMZ Journey -- com estratégia de transição

- Ensinar a transformar uma estratégia Python de uma única espécie em uma estratégia multi-espécie

- Implementar um robô de negociação quantitativa início cronometrado ou parar gadget usando Python

- Oak ensina você a usar o JS para interagir com a API estendida FMZ

- Chame a interface Dingding para realizar mensagem de push do robô

- Estratégia de ordem pendente equilibrada (estratégia de ensino)

- Muitos anos mais tarde, você vai descobrir que este artigo é o mais valioso em sua carreira de investimento - descubra de onde vêm os retornos e riscos

- Introdução recente da estratégia oficial de cobrança das FMZ

- Exploração preliminar da aplicação Python Crawler na plataforma FMZ -- rastreando o conteúdo do anúncio da Binance

- Implementação do algoritmo de negociação Dual Thrust usando Mylanguage na plataforma FMZ Quant

- Introdução FAQ para negociação quantitativa de moeda digital

- Outro esquema de estratégia de execução de sinais TradingView

- Use a API estendida na plataforma de negociação FMZ Quant para realizar a negociação de sinais de alerta TradingView

- Módulo de visualização para construir estratégia de negociação - Explicação simples

- Módulo de visualização para construir estratégia de negociação - compreensão avançada

- Módulo de visualização para construir estratégia de negociação - Primeiro conhecimento