Estratégia de negociação de combinação de média móvel de Hull e RSI estocástico

Autora:ChaoZhang, Data: 2023-10-18 12:40:23Tags:

Resumo

Esta estratégia usa a média móvel de Hull para determinar a direção da tendência e a combina com o RSI estocástico para sinais de entrada. Os negócios longos são feitos quando a linha média do HMA cruza acima da linha inferior e os negócios curtos quando ela cruza abaixo da linha superior. Além disso, os negócios longos são inseridos quando a linha do RSI estocástico K cruza abaixo da linha D da zona de sobrecompra, enquanto os negócios curtos são inseridos em cruzes acima da zona de sobrevenda.

Estratégia lógica

Os principais componentes desta estratégia são a média móvel Hull para a direção da tendência e o RSI estocástico para os sinais de entrada de tempo.

Em primeiro lugar, o cálculo do MA de Hull inclui fórmulas para as faixas média, superior e inferior.

A direção da tendência é determinada pela relação entre a faixa média e as faixas superior/inferior.

O cálculo do RSI estocástico também é definido, incluindo os valores suavizados K e D. O valor K usa uma suavização da SMA no RSI, enquanto o valor D é uma segunda suavização da SMA no K.

Após a determinação da direção da tendência, as negociações longas são realizadas quando a linha K do Stoch RSI cruza abaixo da linha D da zona de sobrecompra durante uma tendência de alta.

A combinação do filtro de tendência de Hull e da análise de sobrecompra/supervenda do RSI do Stoch fornece uma abordagem robusta de vários fatores para iniciar negociações.

Vantagens

Os principais benefícios desta estratégia são:

-

O MA Hull identifica eficazmente a direcção geral da tendência do mercado.

-

O RSI do Stoch determina os níveis de sobrecompra/supervenda para entradas de tempo.

-

Usar ambos juntos reduz os falsos sinais e combina os pontos fortes.

-

Flexibilidade para otimizar parâmetros para diferentes símbolos e prazos.

-

As bandas de casco identificam o potencial de suporte e resistência dinâmicas.

-

Inclui regras de dimensionamento das posições e de gestão do risco.

-

Capacidade multi-asset através do dicionário de dados do casco.

-

Componentes otimizáveis para melhorar a rentabilidade e reduzir os tiros.

Riscos

Alguns riscos a considerar:

-

O Hull MA tem atraso e pode perder as mudanças de tendência.

-

O RSI do Stoch pode gerar sinais excessivos se os parâmetros não forem otimizados.

-

A incompatibilidade entre os parâmetros Hull e Stoch pode causar maus sinais.

-

Bandas de casco muito largas ou estreitas afetarão a qualidade do sinal.

-

Os mercados voláteis recentes desafiam os indicadores de médio e longo prazo.

-

Descoordenações de dados entre Hull e Stoch causando sinais falsos.

-

As mudanças acentuadas de tendência não detectadas pelo Hull podem causar perdas.

-

Precisamos de testes expandidos em vários prazos e símbolos.

Algumas maneiras de resolver estes problemas:

-

Encurtar o comprimento MA do casco para uma maior sensibilidade à tendência.

-

Optimize o RSI do Stoch para filtrar falsos cruzamentos.

-

Encontre a largura de canal de banda ideal do casco.

-

Adicionar indicadores de confirmação adicionais como o MACD.

-

Incorporar estratégias de stop loss para controlar o risco.

Oportunidades de otimização

Algumas formas de melhorar esta estratégia:

-

Teste em mais símbolos em vários prazos para verificar a robustez.

-

Incorporar mecanismos de stop loss como trailing stops ou médias móveis.

-

Otimizar as regras de entrada, definir filtros mais rigorosos para reduzir os falsos sinais.

-

Explorar usando bandas de casco para definir melhor suporte e resistência.

-

Avaliar indicadores de confirmação adicionais para melhorar a fiabilidade do sinal.

-

Optimização de parâmetros para comprimentos, níveis de sobrecompra/supervenda, etc.

-

Introduzir um melhor dimensionamento das posições e uma melhor gestão dos riscos.

-

Regras adicionais de entrada, stop loss e take profit essenciais para negociação ao vivo.

-

Otimizar o comprimento do casco para uma melhor sensibilidade à tendência.

-

Adicionar filtros ou indicadores de confirmação para melhorar a qualidade do sinal.

-

Explorar bandas de casco para níveis dinâmicos de apoio/resistência.

-

Otimizar os parâmetros do RSI do Stoch, como comprimento, sobrecompra/supervenda.

-

Implementar dimensionamento avançado das posições e gestão de riscos.

Conclusão

No geral, esta é uma abordagem eficaz que combina tendência e impulso. No entanto, as fraquezas inerentes do indicador significam que os sinais não devem ser confiados cegamente sem otimização e controles de risco adicionais. Com parâmetros refinados, filtros adicionais e stop losses, esta estratégia oferece potencial. É necessário testes mais extensos para parâmetros, gerenciamento de risco e dimensionamento de posição para torná-la robusta e lucrativa para negociação ao vivo.

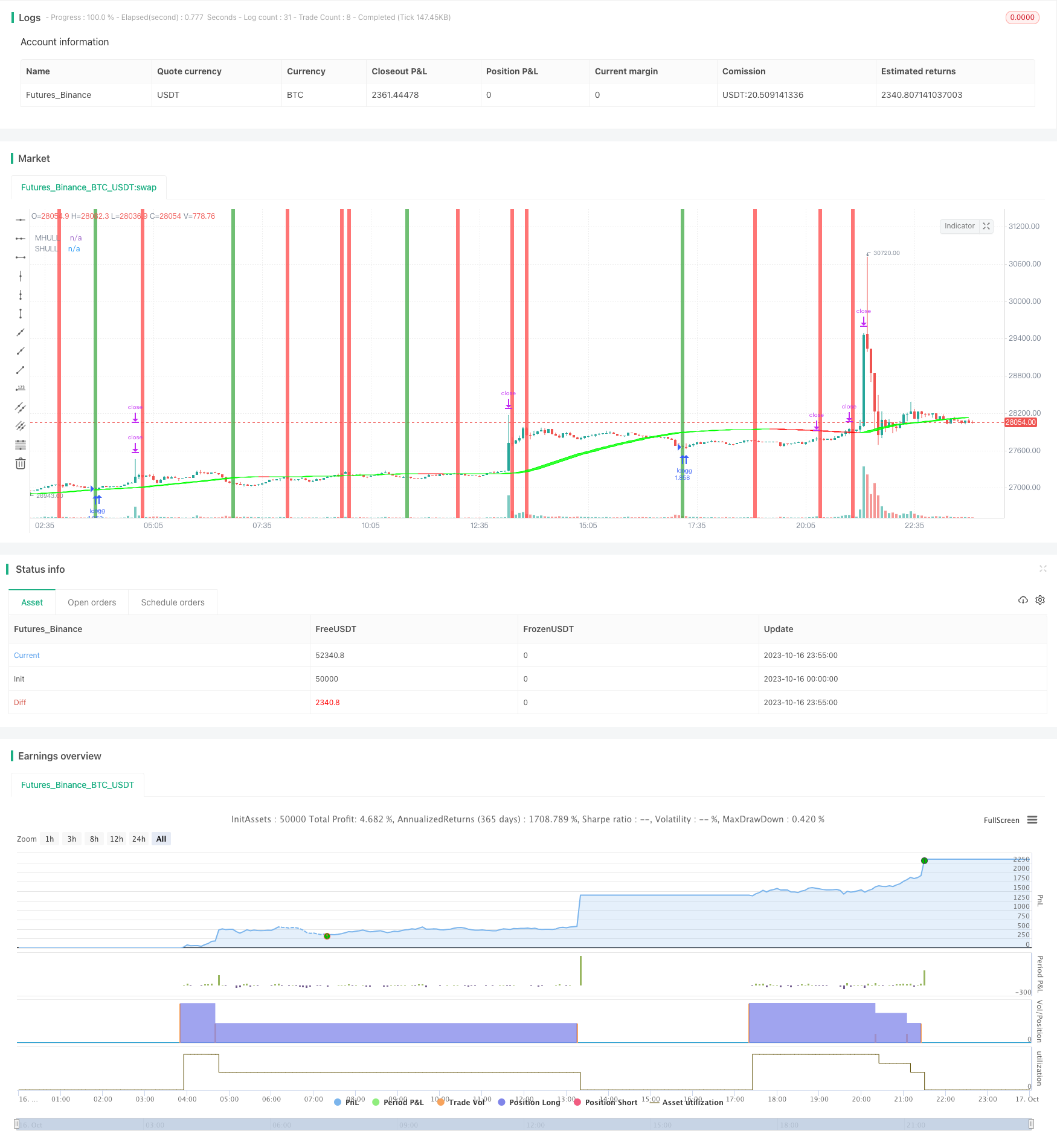

/*backtest

start: 2023-10-16 00:00:00

end: 2023-10-17 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Basic Hull Ma Pack tinkered by InSilico

//Converted to Strategy by DashTrader

strategy("Hull Suite + Stoch RSI Strategy v1.1", overlay=true, pyramiding=1, initial_capital=100, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.023)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

//////////////////////////////////////////////////////////////////////

// Testing Start dates

testStartYear = input(2016, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

stoch_upper_input = input(88, "Stoch Upper Threshold", type=input.float)

stoch_lower_input = input(5, "Stoch Lower Threshold", type=input.float)

sl = input(0.7, "SL %", type=input.float, step=0.1)

tp = input(2.1, "TP %", type=input.float, step=0.1)

// slowEMA = ema(close, slowEMA_input)

// vwap = vwap(close)

// rsi = rsi(close, rsi_input)

// stoch rsi

smoothK = 3

smoothD = 3

lengthRSI = 14

lengthStoch = 14

rsi1 = rsi(close, 14)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

// Component Code Stop

//////////////////////////////////////////////////////////////////////

//INPUT

src = input(close, title="Source")

modeSwitch = input("Hma", title="Hull Variation", options=["Hma", "Thma", "Ehma"])

length = input(180, title="Length(180-200 for floating S/R , 55 for swing entry)")

switchColor = input(true, "Color Hull according to trend?")

candleCol = input(false,title="Color candles based on Hull's Trend?")

visualSwitch = input(true, title="Show as a Band?")

thicknesSwitch = input(1, title="Line Thickness")

transpSwitch = input(40, title="Band Transparency",step=5)

//FUNCTIONS

//HMA

HMA(_src, _length) => wma(2 * wma(_src, _length / 2) - wma(_src, _length), round(sqrt(_length)))

//EHMA

EHMA(_src, _length) => ema(2 * ema(_src, _length / 2) - ema(_src, _length), round(sqrt(_length)))

//THMA

THMA(_src, _length) => wma(wma(_src,_length / 3) * 3 - wma(_src, _length / 2) - wma(_src, _length), _length)

//SWITCH

Mode(modeSwitch, src, len) =>

modeSwitch == "Hma" ? HMA(src, len) :

modeSwitch == "Ehma" ? EHMA(src, len) :

modeSwitch == "Thma" ? THMA(src, len/2) : na

//OUT

HULL = Mode(modeSwitch, src, length)

MHULL = HULL[0]

SHULL = HULL[2]

//COLOR

hullColor = switchColor ? (HULL > HULL[2] ? #00ff00 : #ff0000) : #ff9800

//PLOT

///< Frame

Fi1 = plot(MHULL, title="MHULL", color=hullColor, linewidth=thicknesSwitch, transp=50)

Fi2 = plot(visualSwitch ? SHULL : na, title="SHULL", color=hullColor, linewidth=thicknesSwitch, transp=50)

///< Ending Filler

fill(Fi1, Fi2, title="Band Filler", color=hullColor, transp=transpSwitch)

///BARCOLOR

barcolor(color = candleCol ? (switchColor ? hullColor : na) : na)

bgcolor(color = k < stoch_lower_input and crossover(k, d) ? color.green : na)

bgcolor(color = d > stoch_upper_input and crossover(d, k) ? color.red : na)

notInTrade = strategy.position_size == 0

if notInTrade and HULL[0] > HULL[2] and testPeriod() and k < stoch_lower_input and crossover(k, d)

// if HULL[0] > HULL[2] and testPeriod()

stopLoss = close * (1 - sl / 100)

profit25 = close * (1 + (tp / 100) * 0.25)

profit50 = close * (1 + (tp / 100) * 0.5)

takeProfit = close * (1 + tp / 100)

strategy.entry("long", strategy.long, alert_message="buy")

strategy.exit("exit long 25%", "long", stop=stopLoss, limit=profit25, qty_percent=25, alert_message="profit_25")

strategy.exit("exit long 50%", "long", stop=stopLoss, limit=profit50, qty_percent=25, alert_message="profit_50")

strategy.exit("exit long", "long", stop=stopLoss, limit=takeProfit)

// line.new(bar_index, profit25, bar_index + 4, profit25, color=color.green)

// line.new(bar_index, profit50, bar_index + 4, profit50, color=color.green)

// box.new(bar_index, stopLoss, bar_index + 4, close, border_color=color.red, bgcolor=color.new(color.red, 80))

// box.new(bar_index, close, bar_index + 4, takeProfit, border_color=color.green, bgcolor=color.new(color.green, 80))

if notInTrade and HULL[0] < HULL[2] and testPeriod() and d > stoch_upper_input and crossover(d, k)

// if HULL[0] < HULL[2] and testPeriod()

stopLoss = close * (1 + sl / 100)

profit25 = close * (1 - (tp / 100) * 0.25)

profit50 = close * (1 - (tp / 100) * 0.5)

takeProfit = close * (1 - tp / 100)

strategy.entry("short", strategy.short, alert_message="sell")

strategy.exit("exit short 25%", "short", stop=stopLoss, limit=profit25, qty_percent=25, alert_message="profit_25")

strategy.exit("exit short 50%", "short", stop=stopLoss, limit=profit50, qty_percent=25, alert_message="profit_50")

strategy.exit("exit short", "short", stop=stopLoss, limit=takeProfit)

// line.new(bar_index, profit25, bar_index + 4, profit25, color=color.green)

// line.new(bar_index, profit50, bar_index + 4, profit50, color=color.green)

// box.new(bar_index, stopLoss, bar_index + 4, close, border_color=color.red, bgcolor=color.new(color.red, 80))

// box.new(bar_index, close, bar_index + 4, takeProfit, border_color=color.green, bgcolor=color.new(color.green, 80))

// var table winrateDisplay = table.new(position.bottom_right, 1, 1)

// table.cell(winrateDisplay, 0, 0, "Winrate: " + tostring(strategy.wintrades / strategy.closedtrades * 100, '#.##')+" %", text_color=color.white)

- Estratégia de rastreamento da média móvel

- Estratégia de equilíbrio de oscilação

- Estratégia de seguimento da tendência com médias móveis e SuperTendência

- Estratégia de cruzamento de média móvel dupla de impulso

- Estratégia de fuga de zigzag

- Estratégia de volume quântico

- Estratégia de negociação de ouro VWAP MACD SMO

- 123 Estratégia de valor médio móvel de inversão

- Estratégia SAR parabólica de intervalo de tempo alternado

- Estratégia das bandas de tração ATR

- Super Tendência V Estratégia

- A estratégia de inversão de fundo de vários prazos

- Estratégia do sistema de inversão de oscilação da EMA

- Estratégia de direção de várias barras

- Estratégia de cruzamento dos indicadores de risco

- Tamanho de ordem incremental Tendência de retração de Fibonacci Seguindo a estratégia

- Estratégia de compra e venda com vários indicadores

- Estratégia de negociação de alta-aberta

- Estratégia de crossbow duplo K

- Estratégia de cruzamento do índice corporal relativo