Estratégia do Indicador de Volatilidade DEMA

Visão geral

A estratégia usa a média móvel binária (DEMA) para calcular a volatilidade dos preços e suavizar a volatilidade para descobrir a tendência de oscilação dos preços, fazendo mais quando oscilação sobe e fechando quando oscilação desce.

Princípio da estratégia

Calcule a média móvel binária do preço (DEMA) com a fórmula: DEMA = 2*EMA(price, N) - EMA(EMA(price, N), N)

Calcule a taxa de flutuação do preço em relação ao DEMA: taxa de flutuação = (price - DEMA) / price * 100%

Tratamento DEMA de suavização da taxa de flutuação novamente para obter um sinal de tendência da taxa de flutuação

Quando a taxa de flutuação após o reajuste atravessa um nível, faça mais; quando a taxa de flutuação após o reajuste atravessa um nível abaixo, faça um vazio

Pode ser configurado para negociar apenas durante um determinado período de tempo

Vantagens estratégicas

O uso de médias móveis binárias permite capturar tendências de mudanças de preços mais rapidamente

A taxa de flutuação pode refletir o sentimento de vazio no mercado, com a subida da taxa de flutuação representando uma vantagem de muitos, e a queda da taxa de flutuação representando uma vantagem de vazio

A segunda suavização da taxa de flutuação filtra o ruído de curto prazo para capturar as principais tendências

Pode ser configurado para negociar apenas em períodos de tempo específicos, evitando perdas desnecessárias

O risco pode ser controlado com estratégias de parada e saída.

Risco estratégico

Em situações extremas, a DEMA pode ficar para trás e perder o melhor ponto de entrada.

Os indicadores de volatilidade podem apresentar falsas rupturas e devem ser verificados em combinação com outros indicadores

Deveria definir um ponto de parada para evitar a expansão dos prejuízos

O que acontece é que, fora do horário de negociação, você perde uma oportunidade de negociação.

A escolha do período de negociação precisa ser testada com base em dados históricos, e períodos de tempo inadequados podem reduzir a receita

Soluções de risco

Optimizar o parâmetro DEMA para um menor valor de N

Para julgar em conjunto com outros indicadores como RSI, MACD etc.

Determinação de pontos de parada com base em dados históricos e perdas máximas aceitáveis

Optimizar o período de negociação

Os melhores períodos de negociação são testados em diferentes variedades

Direção de otimização da estratégia

Teste diferentes combinações de parâmetros de DEMA para encontrar o parâmetro mais adequado para a suavização

Tente outros tipos de médias móveis, como EMA, SMA, etc.

Multiplicar o alinhamento do indicador de flutuabilidade para encontrar o parâmetro de alinhamento ideal

Adição de outros indicadores auxiliares para a realização de verificação multifatorial

Otimizar automaticamente os parâmetros de entrada e saída usando métodos como a aprendizagem de máquina

Combinação ideal de parâmetros para testes em diferentes variedades

Aumentar as estratégias de stop loss e de saída e controlar rigorosamente os riscos

Resumir

A estratégia de calcular a taxa de DEMA oscilação dos preços e suavizar novamente, pode rapidamente detectar a tendência de mudança de mercado excessivo sentimento, fazer mais quando a taxa de oscilação subir, fechar mão quando a taxa de oscilação cair, para realizar a negociação de tendência de crescimento. Mas a estratégia pode ter DEMA atraso, falso breakout, etc. problemas.

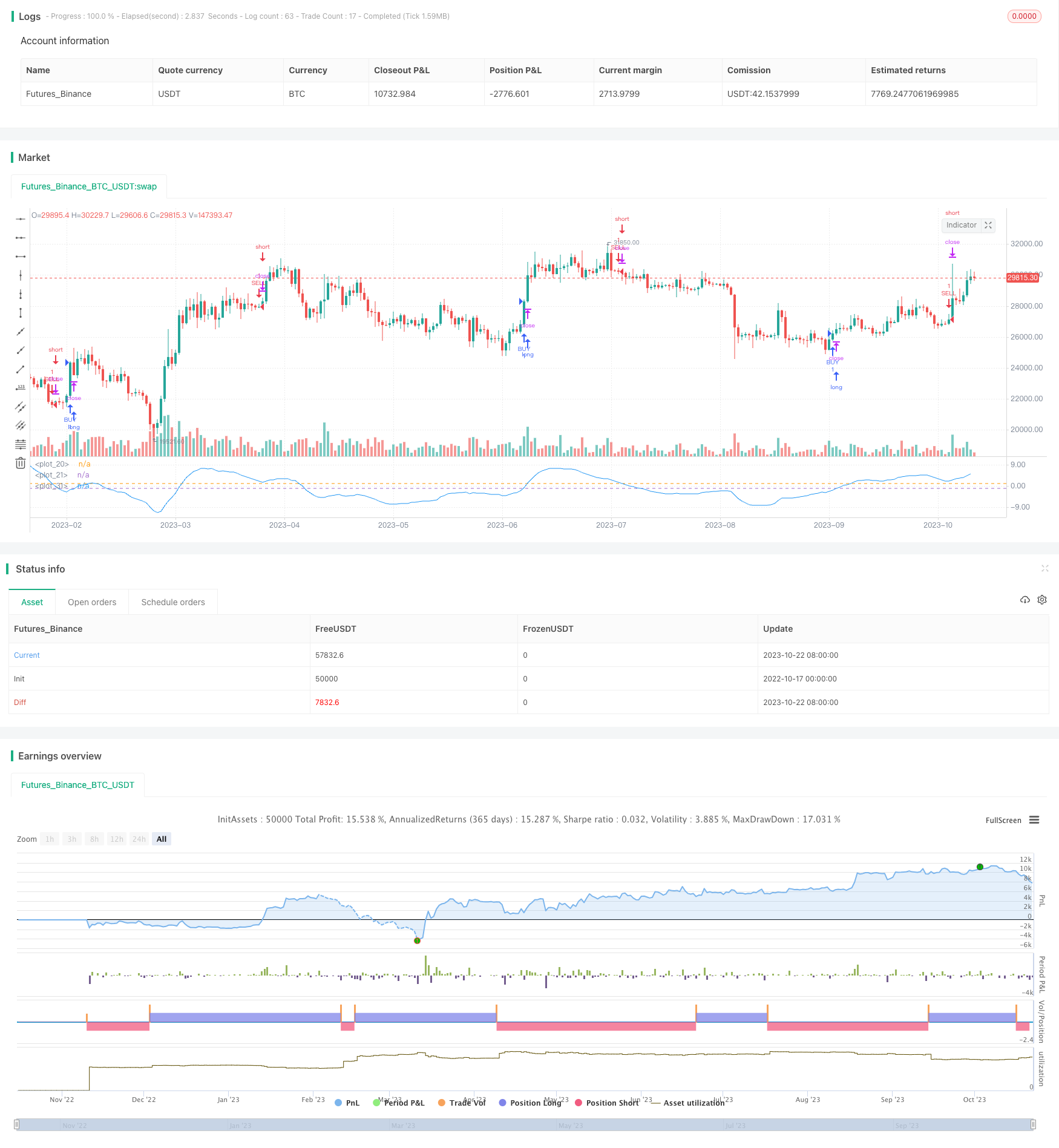

/*backtest

start: 2022-10-17 00:00:00

end: 2023-10-23 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version= 2

strategy("DEMA of DPD Strategy ",shorttitle="DPD% DEMA " ,overlay=false)

buyper =input(-2)

sellper=input(2)

demalen = input(50,title="Dema Length")

e1= ema(close,demalen)

e2=ema(e1,demalen)

demaprice = 2 * e1 - e2

price=close

demadifper = ((price-demaprice)/price)*100

OverDemaPer = input(1, title="Band for OverBought")

UnderDemaPer= input(-1,title="Band for OverSold")

band1 = hline(OverDemaPer)

band0 = hline(UnderDemaPer)

zeroline=0

fill(band1, band0, color=green, transp=90)

demalen2 = input(21,title="DEMA to Calculate dema of DPD")

demaofdpd =ema(demadifper,demalen2)

demaofdpd2 =ema(demaofdpd,demalen2)

resultstrategy = 2*demaofdpd - demaofdpd2

plot(resultstrategy,color=blue)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(6)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( crossover(resultstrategy,buyper) )

strategy.entry("BUY", strategy.long, stop=close, oca_name="TREND", comment="BUY")

else

strategy.cancel(id="BUY")

if ( crossunder(resultstrategy,sellper) )

strategy.entry("SELL", strategy.short,stop=close, oca_name="TREND", comment="SELL")

else

strategy.cancel(id="SELL")