Estratégia de negociação de divergência RSI

Visão geral

A estratégia de negociação de desvio do indicador RSI dá sinais de compra e venda através da identificação do desvio entre o indicador RSI e a movimentação do preço. A estratégia possui simultaneamente funções de parada de perda, parada de parada e rastreamento de perda para controlar o risco de forma eficaz.

Princípios

A estratégia identifica oportunidades de negociação com base no desvio do indicador RSI. Concretamente, a estratégia primeiro calcula o valor do RSI em um determinado período e, em seguida, traça uma linha de tendência do indicador RSI. Ao mesmo tempo, a estratégia também traça uma linha de tendência do preço. Quando a linha RSI e a linha de preço se desviam, ou seja, quando o RSI sobe e o preço cai ou o RSI cai e o preço sobe, a estratégia julga que uma reversão pode ocorrer, gerando um sinal de negociação.

Se você identificar que o RSI está subindo e o preço está subindo, dê um sinal de compra. Se você identificar que o RSI está subindo e o preço está subindo, dê um sinal de venda. Uma vez que o sinal de negociação é formado, a estratégia pode ser feita de acordo com o tamanho do valor do RSI.

Além disso, a estratégia também configura paradas de perda, paradas de perda e rastreamento de perdas. Paradas de perda controlam o risco de perda, paradas de perda bloqueiam os lucros e rastreamento de perda permite que os lucros continuem funcionando. Essas configurações gerenciam efetivamente o risco de cada transação.

Vantagens

A estratégia de desvio do RSI tem as seguintes vantagens:

Ao capturar o desvio do indicador RSI, pode-se detectar uma reversão de preço mais cedo.

O indicador RSI é amplamente utilizado e a maioria dos softwares de negociação incorporam o indicador RSI. A estratégia é bastante útil.

A configuração dos parâmetros do indicador RSI é flexível e pode ser ajustada de acordo com o ciclo de observação do mercado, adaptando-se a diferentes situações.

A combinação de Stop Loss, Stop Stop e Stop Loss Tracking permite um controle eficaz do risco de cada transação.

A estratégia é negociar com uma frequência de sinais moderada, evitando transações excessivamente intensas.

A estratégia é clara e fácil de entender, e é fácil de ser implementada por um programa de computador.

Riscos

A estratégia também apresenta alguns riscos:

A desviação do RSI não é 100% confiável e pode produzir falsos sinais. É necessário combinar os sinais de filtragem de outros indicadores.

Em situações de tendência, o sinal de desvio do RSI pode falhar e deve ser evitado.

A configuração inadequada dos parâmetros do RSI também afeta a eficácia da estratégia. A configuração de um ciclo muito curto aumenta a frequência de negociação e o risco.

Se o ponto de parada for pequeno demais, pode ocorrer uma parada prematura; se for grande demais, o risco não pode ser controlado de forma eficaz. É necessário um equilíbrio.

O tracking stop pode ocorrer prematuramente em situações de alta volatilidade. É necessário definir um tracking stop razoável, combinado com a volatilidade do mercado.

Os riscos podem ser mitigados através das seguintes medidas:

Adicionar outros indicadores, como MACD, linhas de Brin e outros para filtragem de sinais, reduzindo os falsos sinais.

A estratégia é usada apenas em situações de agitação, evitando evidentes tendências.

Optimizar as configurações de parâmetros do RSI, escolher a melhor duração de ciclo e testar as preferências de parâmetros de diferentes mercados.

De acordo com os dados de retrospectiva histórica, estabeleça uma posição de parada e parada razoável.

A quantidade de tracking stop é ajustada de acordo com a volatilidade do mercado e as preferências de risco.

Direção de otimização

A estratégia pode ser otimizada em:

Adicionar outros critérios de avaliação para filtrar sinais de negociação e aumentar a confiabilidade dos sinais.

Otimizar automaticamente a configuração dos parâmetros do RSI usando técnicas de aprendizado de máquina.

De acordo com diferentes padrões de mercado, desenhe algoritmos de stop loss dinâmicos. Por exemplo, expandir o stop loss em situações de turbulência e reduzir o stop loss em situações de tendência.

Desenvolver algoritmos de gerenciamento de posições dinâmicas que ajustem o tamanho das posições de cada transação de acordo com fatores como a volatilidade do mercado.

O conceito de taxa de flutuação é introduzido no rastreamento de stop loss, definindo a distância de stop loss de acordo com a intensidade das flutuações de preço.

Tente implementar estratégias em outros tipos de mercados, como Forex e criptomoedas.

Construir um sistema de negociação de quantidade para automatizar a negociação estratégica.

Resumir

A estratégia de negociação de desvio do RSI gera sinais de negociação capturando o desvio entre o indicador RSI e a movimentação de preços. A vantagem da estratégia é que ela é simples, clara e fácil de ser automatizada. Ao mesmo tempo, as configurações de parada, parada e rastreamento de parada também podem controlar o risco.

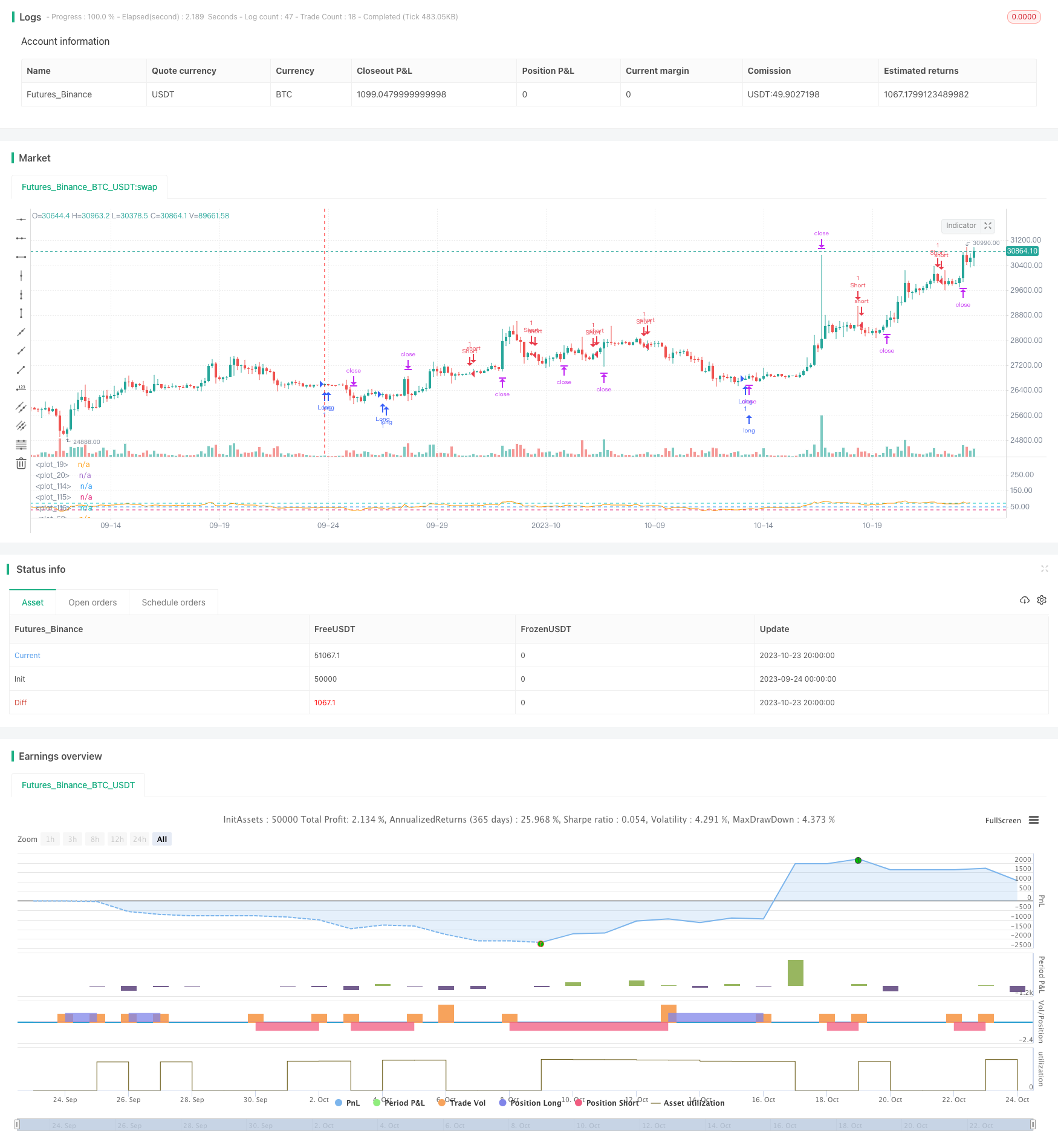

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © faytterro

//@version=5

// strategy("RSI Divergence Strategy", overlay=true, scale = scale.none)

rsilen=input.int(14, title="rsi length")

rsisrc=input(close, title="source")

x=ta.rsi(rsisrc,rsilen)

len=input.int(14, title="RSI Divergence length", maxval=500)

tpb = input.float(25, title="take profit", group = "buy", step = 0.5)

sb = input.float(5, title="stop", group = "buy", step = 0.5)

tsb = input.float(0.25, title="trailing stop", group = "buy", step = 0.5)

tps = input.float(25, title="take profit", group = "sell", step = 0.5)

ss =input.float(5, title="stop", group = "sell", step = 0.5)

tss = input.float(0.25, title="trailing stop", group = "sell", step = 0.5)

src=close

extrapolation=0

zoom=input.int(0, title="zoom", maxval=27, minval=-27)

hline(300-zoom*10, color=color.rgb(54, 58, 69, 100))

hline(10, color=color.rgb(54, 58, 69, 100))

// for ax+b

xo=0.0

yo=0.0

xyo=0.0

xxo=0.0

for i=0 to len-1

xo:= xo + i/(len)

yo:= yo + x[len-1-i]/(len)

xyo:= xyo + i*x[len-1-i]/(len)

xxo:= xxo + i*i/(len)

dnm=ta.lowest(low,200)

dizi=array.new_float(len*2+1+extrapolation)

// linedizi=array.new_line()

a=(xo*yo-xyo)/(xo*xo-xxo)

b=yo-a*xo

for i=0 to len-1+extrapolation

array.set(dizi,i,a*i+b)

//// for src

// for ax+b

xo2=0.0

yo2=0.0

xyo2=0.0

xxo2=0.0

for i=0 to len-1

xo2:= xo2 + i/(len)

yo2:= yo2 + src[len-1-i]/(len)

xyo2:= xyo2 + i*src[len-1-i]/(len)

xxo2:= xxo2 + i*i/(len)

dizi2=array.new_float(len*2+1+extrapolation)

// linedizi2=array.new_line()

a2=(xo2*yo2-xyo2)/(xo2*xo2-xxo2)

b2=yo2-a*xo2

for i=0 to len-1+extrapolation

array.set(dizi2,i,a2*i+b2)

ttk=((array.get(dizi,0)<array.get(dizi,1)) and (array.get(dizi2,0)>array.get(dizi2,1)))? 1 :

((array.get(dizi,0)>array.get(dizi,1)) and (array.get(dizi2,0)<array.get(dizi2,1)))? -1 : 0

cg=((array.get(dizi,0)<array.get(dizi,1)) and (array.get(dizi2,0)>array.get(dizi2,1)))// and ta.highest(ttk[1],len/2)<1)

cr=((array.get(dizi,0)>array.get(dizi,1)) and (array.get(dizi2,0)<array.get(dizi2,1)))// and ta.lowest(ttk[1],len/2)>-1)

bgcolor(color=(cg and ta.highest(ttk[1],len/2)<1)? color.rgb(76, 175, 79, 50) :

(cr and ta.lowest(ttk[1],len/2)>-1)? color.rgb(255, 82, 82, 50) : na, offset=0, display=display.none)

plot(x)

// for ax+b

xo3=0.0

yo3=0.0

xyo3=0.0

xxo3=0.0

for i=0 to len-1

xo3:= xo3 + i/(len)

yo3:= yo3 + x[len-1-i+(ta.barssince(cg))]/(len)

xyo3:= xyo3 + i*x[len-1-i+(ta.barssince(cg))]/(len)

xxo3:= xxo3 + i*i/(len)

dizi3=array.new_float(len*2+1+extrapolation)

// linedizi3=array.new_line()

a3=(xo3*yo3-xyo3)/(xo3*xo3-xxo3)

b3=yo3-a3*xo3

for i=0 to len-1+extrapolation

array.set(dizi3,i,a3*i+b3)

// for ax+b

xo4=0.0

yo4=0.0

xyo4=0.0

xxo4=0.0

for i=0 to len-1

xo4:= xo4 + i/(len)

yo4:= yo4 + x[len-1-i+(ta.barssince(cr))]/(len)

xyo4:= xyo4 + i*x[len-1-i+(ta.barssince(cr))]/(len)

xxo4:= xxo4 + i*i/(len)

dizi4=array.new_float(len*2+1+extrapolation)

// linedizi4=array.new_line()

a4=(xo4*yo4-xyo4)/(xo4*xo4-xxo4)

b4=yo4-a4*xo4

for i=0 to len-1+extrapolation

array.set(dizi4,i,a4*i+b4)

// line=line.new((last_bar_index-ta.barssince(cg)-len),

// array.get(dizi3,0),

// last_bar_index-ta.barssince(cg),

// array.get(dizi3,len-1), color=color.rgb(0,255,0), width=2)

// line2=line.new((last_bar_index-ta.barssince(cr)-len),

// array.get(dizi4,0),

// last_bar_index-ta.barssince(cr),

// array.get(dizi4,len-1), color=color.rgb(255, 0, 0, 0), width=2)

// line.delete(line[1])

// line.delete(line2[1])

alert=((array.get(dizi,0)<array.get(dizi,1)) and (array.get(dizi2,0)>array.get(dizi2,1)) and ta.highest(ttk[1],len/2)<1)

or ((array.get(dizi,0)>array.get(dizi,1)) and (array.get(dizi2,0)<array.get(dizi2,1)) and ta.lowest(ttk[1],len/2)>-1)

alertcondition(alert)

hline(50)

rs=hline(30)

rss=hline(70)

fill(rs, rss, color=color.rgb(126, 87, 194, 90), title="RSI Background Fill")

longCondition = cg and ta.highest(ttk[1],len/2)<1

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("exit long", "Long", limit = close*(100+tpb)/100 , stop =close*(100-sb)/100 , trail_price = close , trail_offset = close*tsb)

shortCondition = cr and ta.lowest(ttk[1],len/2)>-1

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("exit short", "Short", limit = close*(100-tps)/100, stop = close*(100+ss)/100, trail_price = close , trail_offset = close*tss)