Estratégia de inversão de rastreamento de canal duplo

Autora:ChaoZhang, Data: 2023-11-02 16:31:50Tags:

Resumo

A estratégia de reversão de rastreamento de canal duplo é uma estratégia de negociação de reversão que combina bandas de Bollinger, canais de Keltner e indicadores de momento.

Estratégia lógica

-

Calcular as faixas média, superior e inferior para as faixas de Bollinger

- Banda média usa SMA de fechamento

- As bandas superior e inferior são a banda média ± múltiplo do desvio-padrão ajustável

-

Calcular as faixas média, superior e inferior para os canais de Keltner

- Banda média usa SMA de fechamento

- As faixas superior e inferior são a faixa média ± múltiplo ATR ajustável

-

Determine se as bandas de Bollinger estão dentro dos canais de Keltner

- Apertar quando o BB inferior > KC inferior e o BB superior < KC superior

- Se não, afasta-te.

-

Calcular a inclinação de regressão linear val de fechamento em relação aos pontos médios BB e KC

- Val > 0 indica que o fechamento está a aumentar, val < 0 significa que está a diminuir

-

Calcular o ROC e a EMA do ROC para fechar

- Determinar se a taxa de variação excede o limiar ajustável

- Acima do limiar indica a tendência existente

-

Quando em compressão, longo quando val > 0 e ROC excede o limiar

- E vice-versa, para abreviar.

-

Estabelecer condições de stop loss e take profit

Vantagens

-

Melhoria da precisão através da combinação do sistema de canal duplo para reversão

-

Evitar sinais falsos usando regressão linear e taxa de mudança

-

Parâmetros flexíveis e ajustáveis para otimização entre produtos

-

Controlo eficaz do risco por transação com stop loss/take profit

-

Dados de backtest suficientes para validar a viabilidade da estratégia

Riscos e soluções

-

Apertar nem sempre leva a uma reversão eficaz

- Otimizar os parâmetros e reforçar os critérios de compressão

-

Falsas fugas geram sinais errados.

- Adicionar regressão linear para determinar a direção da tendência

-

Perda de parada demasiado ampla levando a perdas individuais excessivas

- Otimizar pontos de stop loss e controle por perda de negociação

-

Períodos de ensaio insuficientes

- Expandir os testes para mais períodos para provar a viabilidade a longo prazo

Oportunidades de melhoria

-

Optimização de parâmetros para mais produtos

-

Adicionar aprendizado de máquina para identificação de suporte/resistência

-

Incorporar a alteração de volume para melhorar a validade da ruptura

-

Realizar análises de vários prazos para determinar a persistência da tendência

-

Otimizar o stop loss/take profit dinâmico

Conclusão

A estratégia de reversão de rastreamento de canal duplo utiliza indicadores como bandas de Bollinger e canais de Keltner para a negociação de reversão. Com otimização de parâmetros, pode ser adaptada em diferentes produtos para identificar a validade da ruptura até certo ponto.

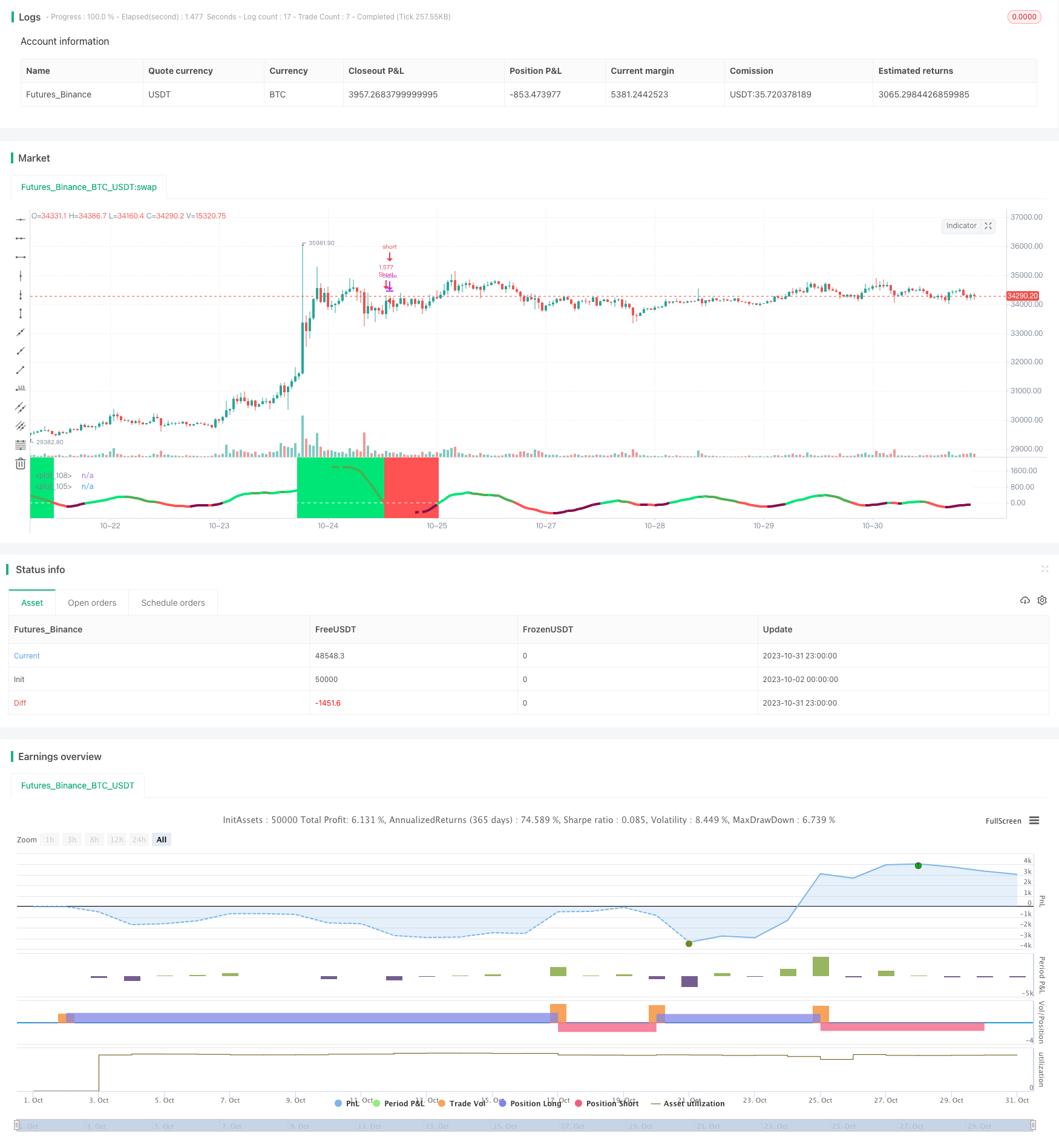

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Credit for the initial Squeeze Momentum code to LazyBear, rate of change code is from Kiasaki

strategy("Squeeze X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2012, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// Squeeeeze ///////////////

length = input(20, title="BB Length")

mult = input(2.0,title="BB MultFactor")

lengthKC=input(22, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)")

// Calculate BB

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(source, lengthKC)

range = useTrueRange ? tr : (high - low)

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = (lowerBB > lowerKC) and (upperBB < upperKC)

sqzOff = (lowerBB < lowerKC) and (upperBB > upperKC)

noSqz = (sqzOn == false) and (sqzOff == false)

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)),sma(close,lengthKC)), lengthKC,0)

///////////// Rate Of Change /////////////

roclength = input(30, minval=1), pcntChange = input(7, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = val > 0 and isMoving()

short = val < 0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(100.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

bcolor = iff(val > 0, iff(val > nz(val[1]), color.lime, color.green), iff(val < nz(val[1]), color.red, color.maroon))

plot(val, color=bcolor, linewidth=4)

bgcolor(not isMoving() ? color.white : long ? color.lime : short ? color.red : na, transp=70)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=50)

hline(0, color = color.white)

- Estratégia de Comércio de Dual Rail de Oma e Apollo

- Estratégia de cruzamento de média móvel dupla

- Estratégia de acompanhamento de tendências de sinal duplo

- Tendência na sequência da estratégia SMA

- Estratégia de Equilíbrio da Fenda do Leão

- Estratégia de negociação de média móvel ATR adaptativa

- Estratégia de inversão bidirecional

- Estratégia combinada de 123 Reversão e Fractal Chaos Oscillator

- Estratégia de negociação de ruptura

- Indicador de Impulso Estratégia curta longa

- Coordenação da estratégia de stop loss deslizante

- Estratégia de negociação de ruptura de tendência precisa

- Estratégia de queda de compra do mercado alcista

- DAKELAX-XRPUSDT Estratégia de reversão da média da banda de Bollinger

- Heiken Ashi e Super Trend Strategy

- Joanne on Crypto - Média Movel Dupla com Estratégia de Scalping MACD

- Estratégia de negociação de oscilação RSI dinâmica

- Estratégia de fuga em duas etapas

- Estratégia RSI do Índice de Força relativa

- Estratégia de média móvel da banda de Bollinger T3