Estratégia de grandes altos e baixos

Visão geral

A estratégia de grande salto e queda é uma estratégia de entrada por detecção de um grande volume de luz solar. Quando detecta-se um grande volume de luz solar, faça um vazio e, quando detecta-se um grande volume de luz solar, faça mais. O stop loss está localizado no ponto mais baixo da coluna que acionou o sinal (… e vice-versa), o stop loss é o dobro do stop loss.

Princípio da estratégia

A lógica central da estratégia é:

Calcule o intervalo de variação total da linha K atual (exemplo: ponto alto - ponto baixo) e o tamanho da entidade (exemplo: o preço de fechamento é maior do que o preço de abertura e é positivo, e o inverso é negativo)

Calcule a média da amplitude de flutuação no passado em N raiz K

Para determinar se a linha K atual é satisfatória: a amplitude de oscilação é >= o número x da amplitude de oscilação média e o tamanho da entidade é >= o número de sistemas reais mínimos da amplitude de oscilação x

O sinal de disparo que satisfaz as condições acima é: o fio de sol é vazio, o fio de sol é excessivo

Pode ser selecionado para ativar ou não o stop loss: o stop loss é o ponto mais baixo do pilar de sinal, acrescido de uma amplitude de oscilação de várias vezes o coeficiente de stop loss; o stop loss é o dobro do stop loss

Filtrar o segmento de linha no julgamento da entidade, para garantir que haja força suficiente; Calcular dinamicamente a amplitude de flutuação média, evitando que o valor fixo de queda não possa se adaptar às mudanças no mercado; Configurar o stop loss para um retorno razoável, ajustável por coeficientes.

Vantagens estratégicas

A maior vantagem da estratégia é que ela capta sinais de reversão de tendência de alta qualidade, baseados em dois julgamentos principais:

A grande quantidade de sinais positivos e negativos indica que a tendência já se mostrou forte no início, então é provável que seja um ponto de viragem estrutural em toda a tendência.

Computação dinâmica da amplitude média das oscilações para garantir a captura de oscilações anormais além dos níveis normais e, assim, filtrar a tendência de regressão normal

Além disso, a configuração do Stop Loss Stop também é muito razoável, o que permite controlar efetivamente o Stop Loss individual, enquanto a taxa de retorno do Stop Loss é de 1, sem perseguir demais a queda.

Em geral, a estratégia conseguiu localizar pontos de inflexão estrutural de alta qualidade, permitindo uma operação de alta eficiência. Isso é ideal para os traders que seguem tendências, evitando ficar presos no processo intermediário.

Risco estratégico

Os principais riscos da estratégia vêm de dois lados:

A queda da barragem pode ter sido um impedimento para a captação, criando um sinal ineficaz.

A configuração de parada de perdas é muito frouxa e não permite um controle eficaz das perdas.

Para o primeiro risco, pode-se filtrar a taxa de erro de julgamento, aumentando a amplitude mínima de oscilação e o tamanho da entidade, mas também perder algumas oportunidades. É necessário encontrar o ponto de equilíbrio de acordo com os resultados das avaliações.

O segundo risco pode ser otimizado por meio de um ajuste no coeficiente de stop loss para que o stop loss fique mais próximo do suporte, mas não muito apertado. Além disso, deve-se considerar aumentar a taxa de retorno do stop loss para compensar os danos causados pelo stop loss.

Direção de otimização da estratégia

A estratégia também pode ser melhorada em alguns aspectos:

Aumentar o julgamento da direção da tendência e evitar operações de contra-corrente

Optimizar configurações de parâmetros para encontrar a melhor combinação de parâmetros

Aumentar a quantidade de transações filtradas para garantir que a transação entre os raios X e Y seja elevada o suficiente

Considerar a inclusão de mais filtros, como plataformas, blurb, etc., para reduzir a probabilidade de julgamentos errados

Testar o efeito dos parâmetros de diferentes variedades e otimizá-los

Adição de rastreamento de stop loss, permitindo que o stop loss seja ajustado dinamicamente com base no movimento dos preços

Considerar a inclusão de reentrada, ou seja, reentrada após a primeira parada

Otimizando os pontos acima, a estratégia pode ser mais eficaz, o que realmente aumenta a probabilidade de lucro. É necessário fazer um bom teste e otimização para encontrar os melhores parâmetros.

Resumir

A estratégia de alta e baixa taxa de ganhos de alta eficiência através da captura de uma grande quantidade de raios X e Y, com um parâmetro de parada de perdas. Ela conseguiu localizar oportunidades de reversão estruturadas de alta qualidade, que podem fornecer informações muito valiosas para os comerciantes de tendência.

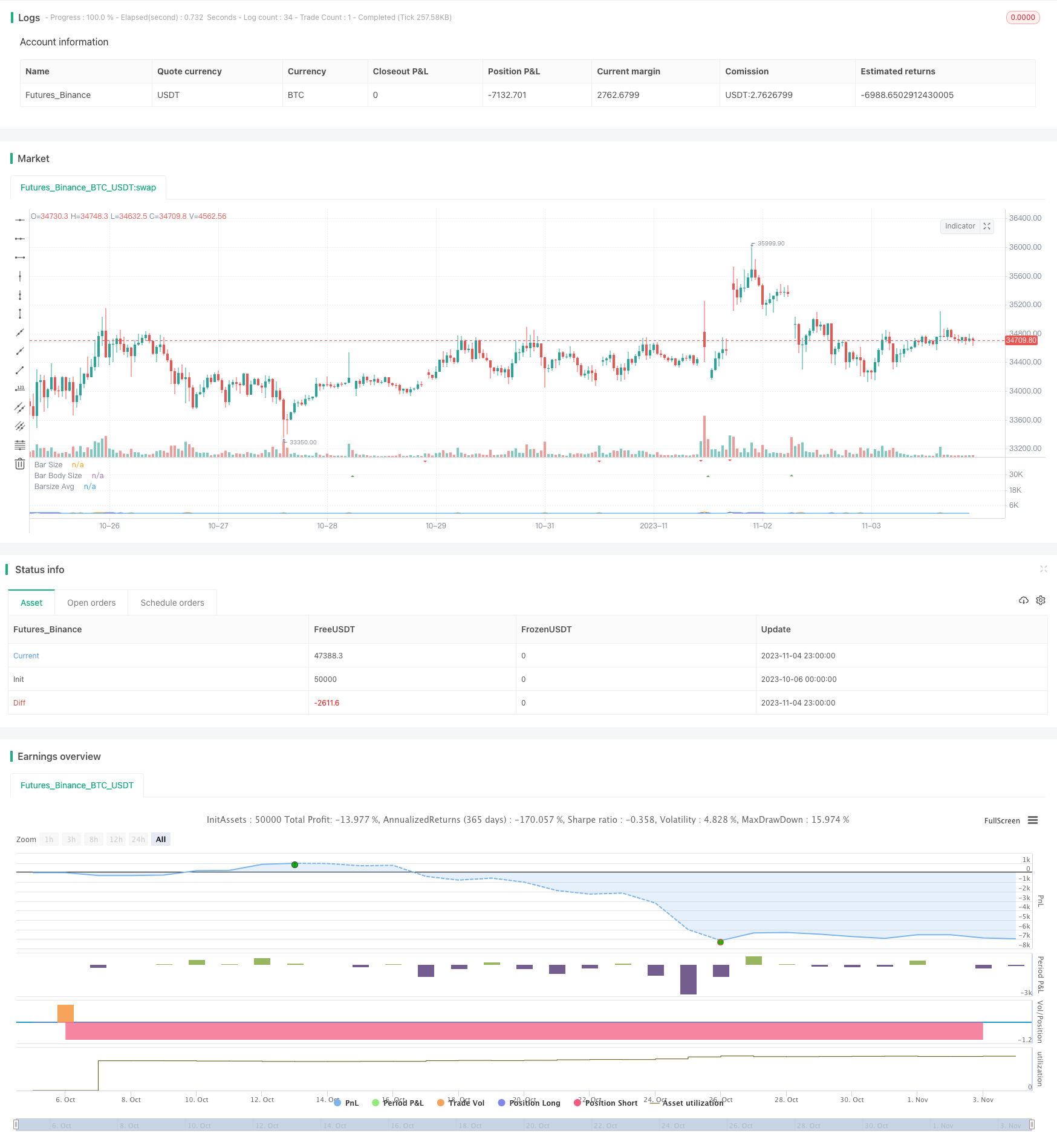

/*backtest

start: 2023-10-06 00:00:00

end: 2023-11-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// This strategy detects and uses big bars to enter a position. When the Big Bar

// is bearish (red candle) the position will be long and viceversa

// for short positions. The stop loss (optional) is placed on the low of the

// candle used to trigger the position and user inputs allow you to modify the

// size of the SL. Take profit is placed on a reward ratio of 1. User can also modify

// the size of the bar body used to determine if we have a real Big Bar and

// filter out Doji bars. Big Bars are determined relative to the previous X period size,

// which can also be modified, as well as the required size of the Big Bar relative to this period average.

//@version=4

strategy("Big Bar Strategy", overlay=false)

direction = input(0, title = "Direction (Long=1, Both=0, Short=-1 ", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

//Inputs

barsizemult=input(1, step=.1, title="SL Mult")

TPbarsizemult=input(1, step=.1, title="TP Mult")

barsizeThreshold=input(.5, step=.1, minval=.5, maxval=.9, title="Bar Body Size")

period=input(10)

mult=input(2, step=.2, title="Big Size Avg Mult to determine Big Bar")

i_reverse=input(false, title="Reverse Trades")

SLon=input(false, title="Use SL / TP")

//Calculations

barsize=high-low

barbodysize=close>open?(open-close)*-1:(open-close)

barsizeavg=sum(barsize, period)/period

bigbar=barsize >= barsizeavg*mult and barbodysize>barsize*barsizeThreshold

//Entry Logic

longCondition = close < open and bigbar //and strategy.position_size==0

shortCondition = close > open and bigbar //and strategy.position_size==0

//SL & TP Calculations

longTP=strategy.position_avg_price + (valuewhen(longCondition,barsize,0)*TPbarsizemult)

longSL=strategy.position_avg_price - (valuewhen(longCondition,barsize,0)*barsizemult)

shortTP=strategy.position_avg_price - (valuewhen(shortCondition,barsize,0)*TPbarsizemult)

shortSL=strategy.position_avg_price + (valuewhen(shortCondition,barsize,0)*barsizemult)

TP=strategy.position_size>0?longTP:shortTP

SL=strategy.position_size>0?longSL:shortSL

//Entries

if (longCondition)

strategy.entry("long", long=not i_reverse?true:false)

alert("Big Bar")

if (shortCondition)

strategy.entry("short", long=not i_reverse?false:true)

alert("Big Bar")

if SLon

strategy.exit("SL & TP", "long", stop=SL, limit=TP)

strategy.exit("SL & TP", "short", stop=SL, limit=TP)

// Plots

barcolor(bigbar ? color.white : na)

plot(barsizeavg, transp=100, title="Barsize Avg")

plot(barsize, transp=100, title="Bar Size")

plot(barbodysize, transp=100, title="Bar Body Size")

plot(SLon?TP:na, color=color.green, style=plot.style_cross, title="TP")

plot(SLon?SL:na, color=color.red, style=plot.style_cross, title="SL")

plotshape(longCondition ? 1 : na, style=shape.triangleup, location=location.belowbar, color=color.green, title="Bullish Setup")

plotshape(shortCondition ? 1 : na, style=shape.triangledown, location=location.abovebar, color=color.red, title="Bearish Setup")