Estratégia de Impulso da Cruz de Ouro com Bandas de Bollinger

Autora:ChaoZhang, Data: 2023-11-21 12:01:25Tags:

Resumo

Esta estratégia combina média móvel, bandas de Bollinger e indicadores de preço médio ponderado por volume (VWAP). Ela entra em posições longas quando a cruz de ouro se forma e a média móvel rápida quebra acima da lenta. A estratégia também utiliza o canal de banda de Bollinger e só considera entrar quando o preço toca a faixa inferior, evitando assim entradas e saídas frequentes em meio a flutuações do mercado.

Estratégia lógica

A lógica central baseia-se em médias móveis para determinar a direção da tendência e bandas de Bollinger para localizar a faixa de flutuação para sinais de compra.

-

Construir o sistema de cruz de ouro usando a EMA de 50 dias e a EMA de 200 dias. Uma tendência de alta é identificada quando a EMA rápida cruza acima da EMA lenta.

-

Quando o preço está acima do VWAP, indica que o preço está numa fase ascendente que favorece as posições longas.

-

Quando o preço toca ou quebra a banda inferior de Bollinger, sugere que o preço pode estar perto de um ponto de rebote, proporcionando assim uma boa oportunidade.

-

Sair de posições longas com lucro quando o preço exceder a faixa superior de Bollinger.

Ao combinar estas regras, a estratégia é capaz de localizar entradas longas adequadas em mercados de alta e definir stop loss/profit taking para garantir retornos.

Vantagens

-

O sistema da cruz de ouro determina a direcção da tendência principal, evitando pequenas vitórias e perdas em meio a consolidações.

-

O VWAP mede a direção da onda de preços para sinais de compra mais precisos.

-

As bandas de Bollinger adicionam resiliência ao localizar compras enquanto definem stop loss/profit taking locks em ganhos.

-

Indicadores de confirmação múltiplos aumentam a fiabilidade.

Riscos e soluções

-

A cruz de ouro pode dar sinais falsos, ajuste os períodos MA e adicione outras confirmações.

-

Parâmetros de Bollinger incorretos podem tornar a estratégia ineficaz.

-

Um limiar de stop loss demasiado grande não limita eficazmente as perdas.

Orientações de otimização

-

Otimizar as combinações de MA testando diferentes parâmetros para encontrar o melhor.

-

Testar períodos de Bollinger e conjuntos de parâmetros para melhor largura de banda e volatilidade.

-

Teste e ajuste os intervalos de perda de parada para equilibrar o controlo do risco e evitar a activação prematura.

Conclusão

Esta estratégia estabelece um equilíbrio entre a descoberta de oportunidades e o controlo dos riscos, integrando a análise MA, Bollinger e VWAP para as entradas.

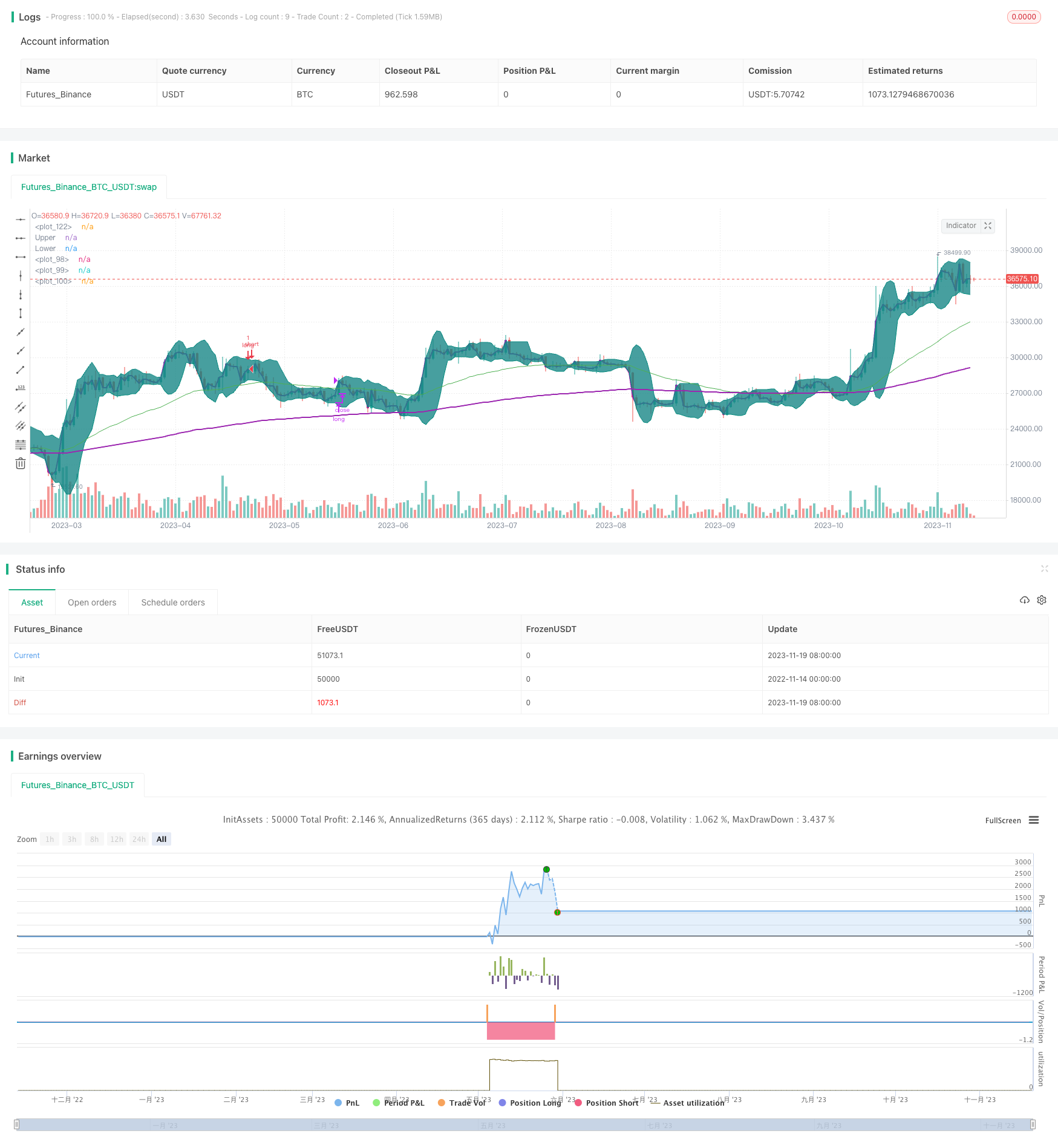

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mohanee

//@version=4

strategy(title="VWAP and BB strategy [$$]", overlay=true,pyramiding=2, default_qty_value=1, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 6, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2020, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 8, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1300","0500-1400")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

is_price_dipped_bb(pds,source1) =>

t_bbDipped=false

for i=1 to pds

t_bbDipped:= (t_bbDipped or close[i]<source1) ? true : false

if t_bbDipped==true

break

else

continue

t_bbDipped

is_bb_per_dipped(pds,bbrSrc) =>

t_bbDipped=false

for i=1 to pds

t_bbDipped:= (t_bbDipped or bbrSrc[i]<=0) ? true : false

if t_bbDipped==true

break

else

continue

t_bbDipped

// variables BEGIN

shortEMA = input(50, title="fast EMA", minval=1)

longEMA = input(200, title="slow EMA", minval=1)

//BB

smaLength = input(7, title="BB SMA Length", minval=1)

bbsrc = input(close, title="BB Source")

strategyCalcOption = input(title="strategy to use", type=input.string, options=["BB", "BB_percentageB"], defval="BB")

//addOnDivergence = input(true,title="Add to existing on Divergence")

//exitOption = input(title="exit on RSI or BB", type=input.string, options=["RSI", "BB"], defval="BB")

//bbSource = input(title="BB source", type=input.string, options=["close", "vwap"], defval="close")

//vwap_res = input(title="VWAP Resolution", type=input.resolution, defval="session")

stopLoss = input(title="Stop Loss%", defval=1, minval=1)

//variables END

longEMAval= ema(close, longEMA)

shortEMAval= ema(close, shortEMA)

ema200val = ema(close, 200)

vwapVal=vwap(close)

// Drawings

//plot emas

plot(shortEMAval, color = color.green, linewidth = 1, transp=0)

plot(longEMAval, color = color.orange, linewidth = 1, transp=0)

plot(ema200val, color = color.purple, linewidth = 2, style=plot.style_line ,transp=0)

//bollinger calculation

mult = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis = sma(bbsrc, smaLength)

dev = mult * stdev(bbsrc, smaLength)

upperBand = basis + dev

lowerBand = basis - dev

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

bbr = (bbsrc - lowerBand)/(upperBand - lowerBand)

//bollinger calculation

//plot bb

//plot(basis, "Basis", color=#872323, offset = offset)

p1 = plot(upperBand, "Upper", color=color.teal, offset = offset)

p2 = plot(lowerBand, "Lower", color=color.teal, offset = offset)

fill(p1, p2, title = "Background", color=#198787, transp=95)

plot(vwapVal, color = color.purple, linewidth = 2, transp=0)

// Colour background

//barcolor(shortEMAval>longEMAval and close<=lowerBand ? color.yellow: na)

//longCondition= shortEMAval > longEMAval and close>open and close>vwapVal

longCondition= ( shortEMAval > longEMAval and close>open and close>vwapVal and close<upperBand ) //and time_cond // and close>=vwapVal

//Entry

strategy.entry(id="long", comment="VB LE" , long=true, when= longCondition and ( strategyCalcOption=="BB"? is_price_dipped_bb(10,lowerBand) : is_bb_per_dipped(10,bbr) ) and strategy.position_size<1 ) //is_price_dipped_bb(10,lowerBand)) //and strategy.position_size<1 is_bb_per_dipped(15,bbr)

//add to the existing position

strategy.entry(id="long", comment="Add" , long=true, when=strategy.position_size>=1 and close<strategy.position_avg_price and close>vwapVal) //and time_cond)

barcolor(strategy.position_size>=1 ? color.blue: na)

strategy.close(id="long", comment="TP Exit", when=crossover(close,upperBand) )

//stoploss

stopLossVal = strategy.position_avg_price * (1-(stopLoss*0.01) )

//strategy.close(id="long", comment="SL Exit", when= close < stopLossVal)

//strategy.risk.max_intraday_loss(stopLoss, strategy.percent_of_equity)

- Estratégia de salto de preço de média móvel dupla

- Connors Dual Moving Average RSI Reversal Trading Strategy

- Super Guppy Moving Average Estratégia de negociação

- Estratégia de fuga do triângulo duplo Moonshot

- Estratégia de oscilação da banda de Fibonacci

- Estratégia de ziguezague quantitativo

- Estratégia de média móvel cruzada

- Estratégia de negociação cruzada de média móvel dupla

- A taxa de variação da média móvel dupla combinada com a estratégia quantitativa de negociação do indicador RSI

- Estratégia de absorção da volatilidade em duas direcções

- Estratégia de negociação quantitativa baseada no duplo crossover da EMA

- Estratégia do Elder Ray Bull Power Combo

- Estratégia de cruzamento de média móvel dupla

- Estratégia de inversão da média móvel dupla cruzada

- Estratégia combinada de reversão de impulso de vários fatores

- Estratégia de negociação baseada no desvio-padrão do volume de negociação

- Estratégia de rastreamento adaptativo de paralisação de perdas de vários prazos

- Estratégia de indicadores de dupla força

- Estratégia de acompanhamento da tendência baseada em bandas de Bollinger e média móvel exponencial

- Rotação do ímpeto através dos prazos de tendência Seguindo a estratégia