Estratégia de inversão de tendência baseada em médias móveis múltiplas

Autora:ChaoZhang, Data: 2023-11-21 14:53:48Tags:

Resumo

Esta estratégia gera sinais de compra e venda com base em inversões de múltiplos indicadores de tendência, incluindo TDI, TCF, TTF e TII. A estratégia permite selecionar qual sinal de indicador utilizar para entradas e saídas.

Estratégia lógica

-

Indicador TDI

O indicador TDI é construído usando a dinâmica do preço com técnicas de soma e suavização.

-

Indicador TCF

O indicador TCF mede mudanças positivas e negativas nos preços para avaliar as forças de alta e baixa.

-

Indicador TTF

O indicador TTF compara o poder dos preços mais altos e mais baixos para determinar a tendência.

-

Indicador TII

O TII combina a média móvel e as faixas de preços para identificar inversões de tendência.

A lógica de entrada longa e próxima seleciona os sinais adequados com base no indicador configurado.

Vantagens

A estratégia incorpora vários indicadores de negociação de tendências comumente utilizados, o que permite flexibilidade para se adaptar às condições de mercado em evolução.

- Captura oportunamente as oportunidades de reversão da tendência utilizando sinais de reversão

- Otimizável através da configuração de diferentes indicadores

- Combinações de indicadores ricos podem ser usadas para confirmar sinais

Riscos

Os principais riscos que esta estratégia enfrenta são:

- Os sinais do indicador podem ter sinais falsos que resultam em perdas.

- Indicadores individuais não podem avaliar plenamente as tendências e são suscetíveis ao ruído do mercado

- Configurações incorretas de indicadores e parâmetros de negociação podem falsear a interpretação do mercado e gerar operações errôneas

Os riscos podem ser reduzidos:

- Optimização dos parâmetros do indicador para encontrar as melhores combinações

- Exigir confirmações de sinais de indicadores múltiplos para melhorar a qualidade

- Ajuste do tamanho das posições para controlar a perda de uma única transação

Oportunidades de melhoria

A estratégia pode ser reforçada em vários domínios:

- Teste de indicadores e parâmetros ideais em diferentes ciclos de mercado

- Adicionar ou reduzir indicadores para encontrar as melhores combinações

- Filtrar sinais falsos

- Otimizar estratégias de dimensionamento de posições, por exemplo, tamanho variável, stop loss de trailing

- Incorporar pontuação de aprendizado de máquina para ajudar na qualidade do sinal

Conclusão

A combinação de múltiplos indicadores de reversão de tendência e de configurações de otimização permite adaptar esta estratégia a diferentes ambientes de mercado para operar em pontos de virada de tendência.A chave é encontrar os parâmetros e indicadores ótimos enquanto se controla o risco.Otimizações e validações contínuas podem construir uma estratégia alfa estável.

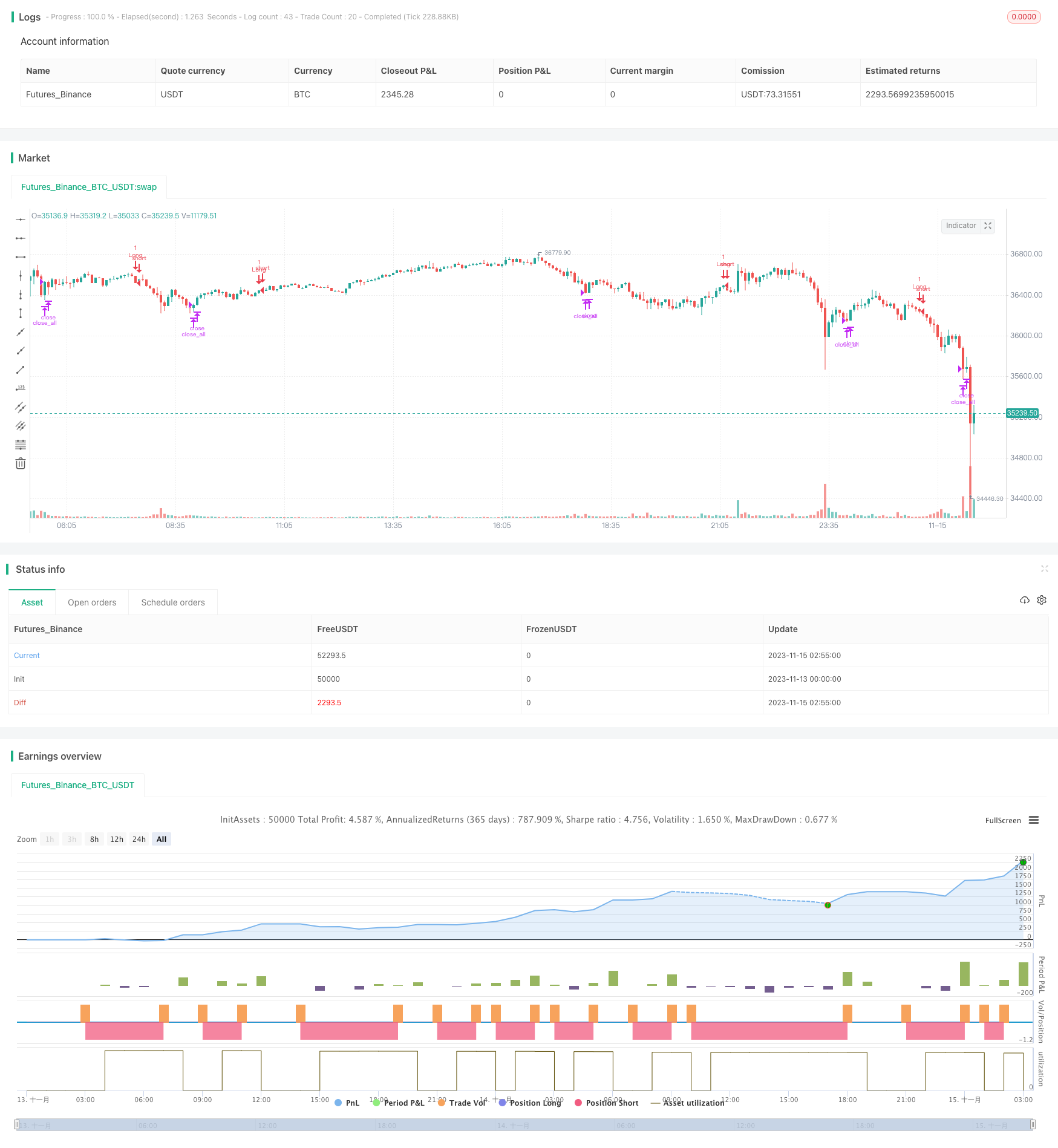

/*backtest

start: 2023-11-13 00:00:00

end: 2023-11-15 03:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kruskakli

//

// Here is a collection of Trend Indicators as defined by M.H Pee and presented

// in various articles of the "STOCKS & COMMODITIES Magazine"

//

// The actual implementation of the indicators here are made by: everget

//

// I have gather them here so that they easily can be tested.

//

// My own test was made using 15 companies from the OMXS30 list

// during the time period of 2016-2018, and I only went LONG.

//

// The result was as follows:

//

// Average Std.Dev

// profit

// TDI 3.04% 5.97

// TTF 1.22%. 5.73

// TII 1.07% 6.2

// TCF 0.32% 2.68

//

strategy("M.H Pee indicators", overlay=true)

use = input(defval="TDI", title="Use Indicator", type=input.string,

options=["TDI","TCF","TTF","TII"])

src = close

//

// TDI

//

length = input(title="Length", type=input.integer, defval=20)

mom = change(close, length)

tdi = abs(sum(mom, length)) - sum(abs(mom), length * 2) + sum(abs(mom), length)

// Direction Indicator

tdiDirection = sum(mom, length)

tdiLong = crossover(tdiDirection, tdi)

tdiXLong = crossunder(tdiDirection, tdi)

//

// TCF

//

tcflength = input(title="Length", type=input.integer, defval=35)

plusChange(src) =>

change_1 = change(src)

change(src) > 0 ? change_1 : 0.0

minusChange(src) =>

change_1 = change(src)

change(src) > 0 ? 0.0 : -change_1

plusCF = 0.0

plusChange__1 = plusChange(src)

plusCF := plusChange(src) == 0 ? 0.0 : plusChange__1 + nz(plusCF[1])

minusCF = 0.0

minusChange__1 = minusChange(src)

minusCF := minusChange(src) == 0 ? 0.0 : minusChange__1 + nz(minusCF[1])

plusTCF = sum(plusChange(src) - minusCF, tcflength)

minusTCF = sum(minusChange(src) - plusCF, tcflength)

tcfLong = plusTCF > 0

tcfXLong = plusTCF < 0

//

// TTF

//

ttflength = input(title="Lookback Length", type=input.integer, defval=15)

hh = highest(length)

ll = lowest(length)

buyPower = hh - nz(ll[length])

sellPower = nz(hh[length]) - ll

ttf = 200 * (buyPower - sellPower) / (buyPower + sellPower)

ttfLong = crossover(ttf, 100)

ttfXLong = crossunder(ttf, -100)

//

// TII

//

majorLength = input(title="Major Length", type=input.integer, defval=60)

minorLength = input(title="Minor Length", type=input.integer, defval=30)

upperLevel = input(title="Upper Level", type=input.integer, defval=80)

lowerLevel = input(title="Lower Level", type=input.integer, defval=20)

sma = sma(src, majorLength)

positiveSum = 0.0

negativeSum = 0.0

for i = 0 to minorLength - 1 by 1

price = nz(src[i])

avg = nz(sma[i])

positiveSum := positiveSum + (price > avg ? price - avg : 0)

negativeSum := negativeSum + (price > avg ? 0 : avg - price)

negativeSum

tii = 100 * positiveSum / (positiveSum + negativeSum)

tiiLong = crossover(tii, 80)

tiiXLong = crossunder(tii,80)

//

// LOGIC

//

enterLong = (use == "TDI" and tdiLong) or (use == "TCF" and tcfLong) or (use == "TTF" and ttfLong) or (use == "TII" and tiiLong)

exitLong = (use == "TDI" and tdiXLong) or (use == "TCF" and tcfXLong) or (use == "TTF" and ttfXLong) or (use == "TII" and tiiXLong)

// Time range for Back Testing

btStartYear = input(title="Back Testing Start Year", type=input.integer, defval=2016)

btStartMonth = input(title="Back Testing Start Month", type=input.integer, defval=1)

btStartDay = input(title="Back Testing Start Day", type=input.integer, defval=1)

startTime = timestamp(btStartYear, btStartMonth, btStartDay, 0, 0)

btStopYear = input(title="Back Testing Stop Year", type=input.integer, defval=2028)

btStopMonth = input(title="Back Testing Stop Month", type=input.integer, defval=12)

btStopDay = input(title="Back Testing Stop Day", type=input.integer, defval=31)

stopTime = timestamp(btStopYear, btStopMonth, btStopDay, 0, 0)

window() => time >= startTime and time <= stopTime ? true : false

riskPerc = input(title="Max Position %", type=input.float, defval=20, step=0.5)

maxLossPerc = input(title="Max Loss Risk %", type=input.float, defval=5, step=0.25)

// Average True Range (ATR) measures market volatility.

// We use it for calculating position sizes.

atrLen = input(title="ATR Length", type=input.integer, defval=14)

stopOffset = input(title="Stop Offset", type=input.float, defval=1.5, step=0.25)

limitOffset = input(title="Limit Offset", type=input.float, defval=1.0, step=0.25)

atrValue = atr(atrLen)

// Calculate position size

maxPos = floor((strategy.equity * (riskPerc/100)) / src)

// The position sizing algorithm is based on two parts:

// a certain percentage of the strategy's equity and

// the ATR in currency value.

riskEquity = (riskPerc / 100) * strategy.equity

// Translate the ATR into the instrument's currency value.

atrCurrency = (atrValue * syminfo.pointvalue)

posSize0 = min(floor(riskEquity / atrCurrency), maxPos)

posSize = posSize0 < 1 ? 1 : posSize0

if (window())

strategy.entry("Long", long=true, qty=posSize0, when=enterLong)

strategy.close_all(when=exitLong)

- O valor da posição em risco deve ser calculado de acordo com o método de cálculo da posição em risco.

- Estratégia de negociação quantitativa de Fibonacci Retracement

- Estratégia de oscilação de indicadores duplos

- Estratégia de ruptura de preços de média móvel dupla

- Estratégia dinâmica de rastreamento de perdas

- Estratégia de combinação de média móvel alinhada e de índice baixo elevado acumulado

- Estratégia de acompanhamento da tendência do indicador Williams da EMA dupla

- Estratégia de acompanhamento de tendências da EMA dupla Golden Cross

- Estratégia TTM de impulso

- Estratégia de ruptura do intervalo dinâmico

- Estratégia de negociação de Bitcoin baseada no calendário chinês do zodíaco

- Estratégia de RSI de Fisher inversa de média móvel de vários prazos

- Estratégia quantitativa de negociação baseada na comparação diária de preços de fechamento

- Estratégia de salto de preço de média móvel dupla

- Connors Dual Moving Average RSI Reversal Trading Strategy

- Super Guppy Moving Average Estratégia de negociação

- Estratégia de fuga do triângulo duplo Moonshot

- Estratégia de oscilação da banda de Fibonacci

- Estratégia de ziguezague quantitativo

- Estratégia de média móvel cruzada