Estratégia de TTM de rompimento de momentum

Visão geral

A estratégia é uma estratégia de negociação de opções binárias que utiliza o indicador de dinâmica RSI em combinação com o indicador de bandas Brin BB. Com o tempo, usa o indicador TTM para determinar se o mercado está em um estado de liquidação, aumentando a confiabilidade da entrada.

Princípio da estratégia

A lógica básica da estratégia é a de determinar a direção da ruptura do preço com base na formação de uma ruptura no conjunto de indicadores TTM, combinando os indicadores Brin e RSI. Concretamente, a estratégia usa um BB de 20 ciclos e um RSI de 30 ciclos.

Análise de vantagens

A estratégia tem as seguintes vantagens:

Utilize o indicador TTM para avaliar o estado de negociação do mercado, evitando transações sem sentido na liquidação do mercado. O conjunto de compressão e expansão do indicador TTMS pode avaliar melhor a direção das principais tendências e fornecer referência para abrir posições.

A combinação de RSI e BB pode tornar a posição mais confiável. O indicador RSI determina se o preço não está sendo superado; e o indicador BB determina se o preço já teve uma grande ruptura. A combinação de ambos permite que a estratégia possa lucrar em situações de tendências direcionais mais fortes.

A lógica da estratégia leva em consideração algumas otimizações, como evitar a abertura de posições repetidas, etc. Isso pode reduzir, em certa medida, o desnecessário trocar perdas e perdas.

Análise de Riscos

A estratégia tem os seguintes riscos:

Risco de fracasso de ruptura. Quando o indicador TTM não tem alta precisão para determinar a tendência, o RSI e o BB ainda podem ocorrer erros de ruptura. Nesse momento, a estratégia de abrir uma posição de acordo com a lista de indicadores pode ser finalmente ajustada.

Quando o mercado está em um estado de agitação, o indicador TTM não tem um bom desempenho. O RSI e o indicador BB também podem apresentar vários sinais errados.

Direção de otimização

A estratégia pode ser melhorada em vários aspectos:

Optimizar os parâmetros do indicador TTM, ajustar o comprimento e o fator do indicador. Isso pode melhorar o TTM para o julgamento de equilíbrio e ruptura.

Optimizar os parâmetros do RSI e do BB. Reduzir adequadamente o número de ciclos, possivelmente obtendo um sinal de ruptura mais oportuno e preciso. Ao mesmo tempo, a largura de banda do canal do BB também pode testar diferentes tomadas de valores.

Aumentar a lógica de stop-loss. A estratégia não tem um limite de stop-loss definido. Para evitar perdas individuais excessivas, pode-se considerar a adição de stop-loss móvel ou stop-loss esperado.

Pode testar diferentes variedades de parâmetros. A estratégia atual é executada na linha de 1 minuto. Para outros parâmetros de variedades (como 5 minutos), os parâmetros indicadores podem ser re-testados e otimizados para obter melhores combinações de parâmetros.

Resumir

A estratégia é uma estratégia de opções binárias que usa a TTM para determinar a precisão da tendência, combinando o RSI e o BB para determinar a direção da ruptura. Em comparação com a estratégia simples de ruptura, a otimização de seus parâmetros de entrada e indicador é mais vantajosa e pode aumentar a probabilidade de lucro.

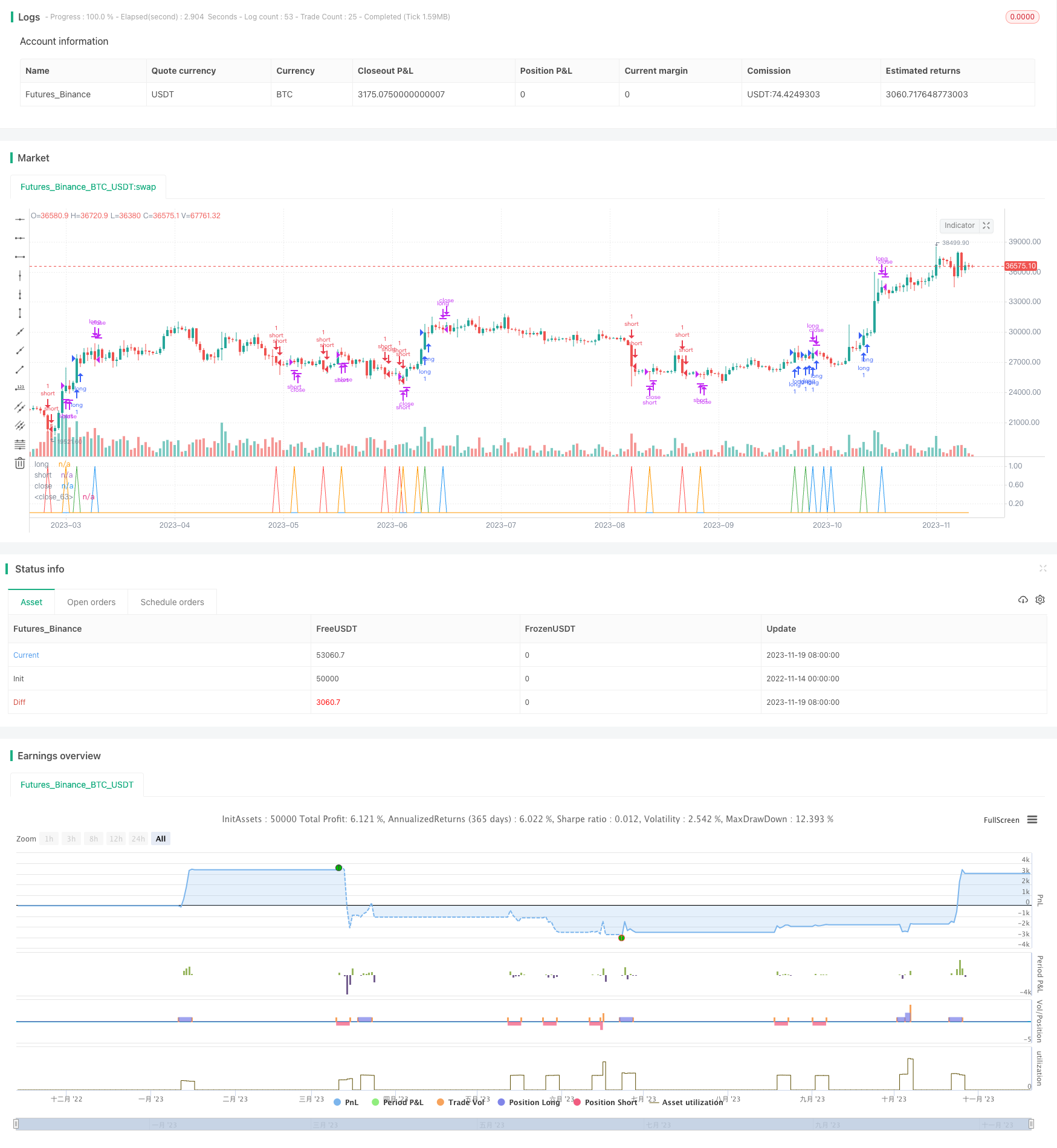

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy (title="EA_Binary Option Spfrat Strategy", shorttitle="Spyfrate_Binary Option 5min", overlay=false, pyramiding=1999, initial_capital=60000, currency=currency.USD)

// TTM Squeeze code

lengthttm = input(title="Length", defval=20, minval=0)

bband(lengthttm, mult) =>

sma(close, lengthttm) + mult * stdev(close, lengthttm)

keltner(length, mult) =>

ema(close, lengthttm) + mult * ema(tr, lengthttm)

e1 = (highest(high, lengthttm) + lowest(low, lengthttm)) / 2 + sma(close, lengthttm)

osc = linreg(close - e1 / 2, lengthttm, 0)

diff = bband(lengthttm, 2) - keltner(lengthttm, 1)

osc_color = osc[1] < osc[0] ? osc[0] >= 0 ? #00ffff : #cc00cc : osc[0] >= 0 ? #009b9b : #ff9bff

mid_color = diff >= 0 ? green : red

conso = diff >= 0?1:0

//plot(osc, color=osc_color, style=histogram, linewidth=2)

//plot(0, color=mid_color, style=circles, linewidth=3)

// BB Init

source = close

length = input(50, minval=1)

mult = input(0.2, title="Mult Factor", minval=0.001, maxval=50)

alertLevel=input(0.1)

impulseLevel=input(0.75)

showRange = input(false, type=bool)

//RSI CODE

src = close,

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//BB CODE

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

bbr = source>upper?(((source-upper)/(upper-lower))/10): source<lower?(((source-lower)/(upper-lower))/10) : 0.05

bbi = bbr - nz(bbr[1])

//Rule

long1 = rsi>50.5 and rsi<70 and bbi>0.15 and osc>0.00100 and conso>0

short1 = rsi<49.5 and rsi>30 and bbi<-0.15 and osc<-0.00100 and conso>0

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[5] == 1

shortclose = short[5] == 1

//Alert

strategy.entry("short", strategy.short, when=short)

strategy.entry("long", strategy.long, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)