Estratégia de negociação Golden Cross

Visão geral

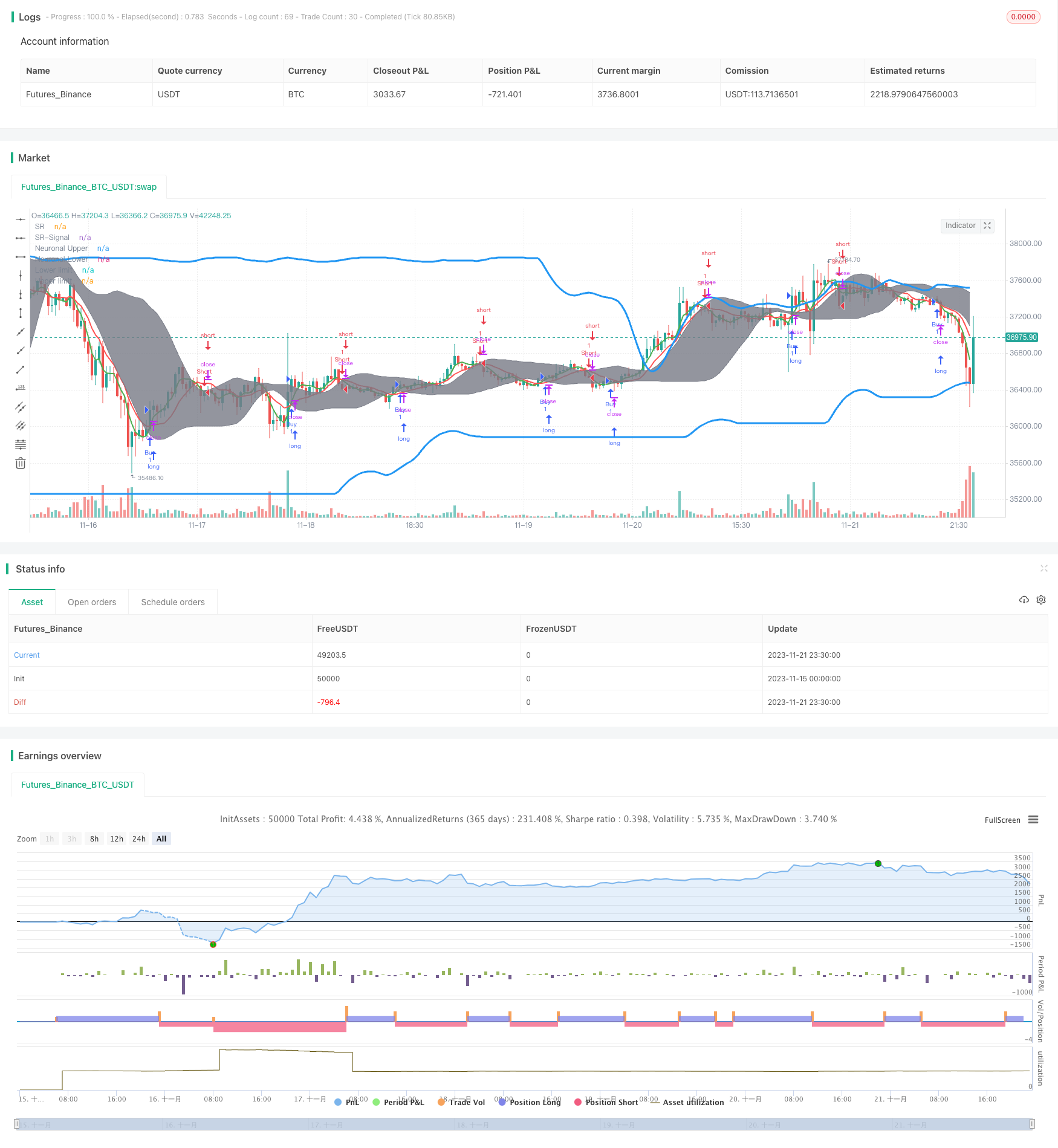

A estratégia de negociação de cruz de ouro é uma estratégia de acompanhamento de tendências de linha média e longa. Identifica a direção da tendência dos preços das ações, calculando o indicador SR e o indicador de sinais SR, e, em combinação com a rede neural, traça um canal de tendência para realizar operações de acompanhamento de tendências.

Princípio da estratégia

Os indicadores centrais da estratégia são o indicador SR e o indicador de sinal SR. O indicador SR é uma síntese secundária do médio WMA com um parâmetro de 8 ciclos e do médio SMA com um parâmetro de 20 ciclos. O indicador de sinal SR é o indicador SR com um parâmetro de 20 ciclos.

A estratégia usa um algoritmo de rede neural para mapear automaticamente os limites superiores e inferiores do preço das ações, formando um canal de adaptação. O limite superior é o máximo histórico do SR como entrada, o limite inferior é o mínimo histórico como entrada e, em seguida, calcula a curva de regressão como limite inferior do canal.

Quando o indicador SR atravessa o sinal SR, gera um sinal de compra; quando o indicador SR atravessa o sinal SR, gera um sinal de venda. Depois de emitir o sinal de curto prazo, a relação entre o preço da ação e o limite superior e inferior do canal determina a posição de parada de perda.

Análise de vantagens

- O uso de tecnologia de síntese bidirecional para eliminar os efeitos das oscilações de preços e determinar com precisão a direção da tendência;

- Otimizar o tempo de entrada e saída com algoritmos de passagem adaptativos, evitando falhas falsas;

- A curva do canal utiliza filtragem de regressão linear adaptativa, evitando que a curva seja afetada pelos valores extremos;

- A posição de parada de perdas varia com a dinâmica do canal, seguindo automaticamente a tendência de lucro.

Análise de Riscos

A estratégia baseia-se no acompanhamento de tendências, com os principais riscos:

- A tendência de tremor gerou muitos sinais errados e muitas operações ineficazes;

- O acidente causou grandes prejuízos para a Fast quebrando o limite inferior do canal para baixo;

- Parâmetros mal definidos podem causar falhas de estratégia.

Para controlar o risco, recomenda-se a combinação de outras estratégias, evitando a operação de uma única estratégia; ao mesmo tempo, otimizar a configuração de parâmetros para se adaptar a diferentes ambientes de mercado.

Direção de otimização

A estratégia pode ser melhorada em vários aspectos:

Optimizar os parâmetros dos indicadores de SR e indicadores de sinal para melhorar a estabilidade do sinal de cruzamento;

Otimizar o ciclo de comprimento do corredor de adaptação e suavizar a curva do corredor;

Adicionar outros indicadores de filtragem para evitar erros de operação, como indicadores de energia quantitativa, indicadores de taxa de flutuação, etc.

Otimizar a curva de canal em tempo real, combinado com algoritmos de aprendizagem profunda, para aumentar a auto-adaptabilidade.

Resumir

A estratégia de negociação cruzada de ouro é uma estratégia quantitativa para rastrear de forma eficaz as tendências de linha média. Ela tem uma alta probabilidade de determinar corretamente a direção da tendência e um baixo risco de operação. Com um amplo espaço para otimização de modelos de algoritmos, a estratégia tem potencial de se tornar uma ferramenta poderosa para rastrear mudanças na tendência das ações.

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-22 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

strategy(title = " Strategy PyramiCover",

shorttitle = "S-PC",

overlay = true,

precision = 8,

calc_on_order_fills = true,

calc_on_every_tick = true,

backtest_fill_limits_assumption = 0,

default_qty_type = strategy.fixed,

default_qty_value = 2,

initial_capital = 10000,

pyramiding=50,

currency = currency.USD,

linktoseries = true)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

backTestSectionFrom = input(title = "═══════════════ From ═══════════════", defval = true, type = input.bool)

FromMonth = input(defval = 1, title = "Month", minval = 1)

FromDay = input(defval = 1, title = "Day", minval = 1)

FromYear = input(defval = 2014, title = "Year", minval = 2014)

backTestSectionTo = input(title = "════════════════ To ════════════════", defval = true, type = input.bool)

ToMonth = input(defval = 31, title = "Month", minval = 1)

ToDay = input(defval = 12, title = "Day", minval = 1)

ToYear = input(defval = 9999, title = "Year", minval = 2014)

backTestPeriod() => (time > timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time < timestamp(ToYear, ToMonth, ToDay, 23, 59))

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

per = input(14,title="🔹 Length")

//

up = 0.0

nup= 0.0

lowl = 0.0

nin = 0.0

//

srl=wma(close,8)

srr = sma(close,8)

sr = 2*srl - srr

//

srsl=wma(close,20)

srsr= sma(close,20)

srsignal = 2*srsl - srsr

//

if sr>srsignal

up := highest(sr,round(150))

nup :=highest(srsignal,round(20))

else

up := highest(srsignal,round(150))

nup := highest(sr,round(20))

//

if sr<srsignal

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

else

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

//reg alexgrover

f_reg(src,length)=>

x = bar_index

y = src

x_ = sma(x, length)

y_ = sma(y, length)

mx = stdev(x, length)

my = stdev(y, length)

c = correlation(x, y, length)

slope = c * (my / mx)

inter = y_ - slope * x_

reg = x * slope + inter

reg

//

up_=f_reg(up,per)

lowl_=f_reg(lowl,per)

nup_=f_reg(nup,per)

nin_=f_reg(nin,per)

//

plot(sr, title='SR', color=color.green, linewidth=2, style=plot.style_line,transp=0)

plot(srsignal, title='SR-Signal', color=color.red, linewidth=2, style=plot.style_line,transp=0)

plot(up_, title='Upper limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

plot(lowl_, title='Lower limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

a=plot(nup_, title='Neuronal Upper', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

b=plot(nin_, title='Neuronal Lower', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

fill(a, b, color=color.gray)

plotshape(crossunder(sr,nup_)? sr+atr(20):na, title="Sell", text="🐻", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.black,transp=0)

plotshape(crossover(sr,nin_)? sr-atr(20):na, title="Buy", text="🐂", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.black,transp=0)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

if backTestPeriod()

strategy.entry("Buy", true, 1, when = crossover(sr,nin_))

strategy.entry("Short", false, 1, when = crossunder(sr,nup_))