Estratégia combinada de Ichimoku Mixed Macd e Tsi

Uma visão geral da estratégia

Esta estratégia utiliza um conjunto de indicadores técnicos, tais como a tabela de equilíbrio, o indicador Macd, o indicador de fluxo de ouro Chaikin e o indicador de oscilação Tsi, para determinar com precisão a direção da tendência do mercado e para realizar operações de curta distância.

2. Princípios de estratégia

A estratégia usa indicadores como o horizonte, a linha de referência e a linha de liderança no gráfico de equilíbrio para determinar a tendência de preços no dia. Ao mesmo tempo, em combinação com o sinal de cruzamento de linha média rápida e lenta do Macd, bem como o indicador de fluxo de dinheiro e o indicador de choque para determinar o fluxo de entrada e saída de fundos.

Quando o horizonte atravessa a linha de referência, a linha de liderança está acima do eixo 0 e o preço de fechamento está acima da nuvem do equilíbrio de primeira vista. Ao contrário, o dia atravessa a linha de referência abaixo do horizonte e a linha de liderança está abaixo do eixo 0, o preço de fechamento está abaixo da nuvem. A estratégia detecta simultaneamente se o gráfico retângulo de Macd é positivo e se o indicador de fluxo de ouro de Chaikin e o indicador de oscilação são isopositivos, se o indicador for isopositivo, compra-ganha é feita; se o indicador for isopositivo, é feita venda a descoberto.

Quando o indicador emite um sinal oposto ao anterior, faça uma negociação inversa antes de nivelar a posição.

Três, vantagens estratégicas

A utilização de vários indicadores de avaliação para melhorar a precisão da avaliação.

A operação em linha curta, acompanhando os mercados em tempo real.

A transação é totalmente automática, sem intervenção humana.

Riscos estratégicos e soluções

A avaliação de vários indicadores para cima e para baixo é propensa a riscos de erro. Pode-se relaxar de forma apropriada alguns critérios de avaliação, reduzindo a taxa de erro.

A negociação de linhas curtas de alta frequência tem taxas de comissão mais elevadas e dificuldade em capturar tendências. Pode ser apropriadamente prolongado o ciclo de detenção de posições, buscando lucros extras para compensar os custos.

A configuração sem perda pode causar maiores perdas. Pode ser combinado com o ATR para definir o ponto de parada apropriado ou o parada móvel.

Cinco, estratégias de otimização

Combinação de parâmetros de otimização. Ajustar parâmetros de linha média para diferentes períodos e variedades.

Aumentar o mecanismo de stop loss. Combinando o indicador ATR para definir dinamicamente a linha de stop loss móvel.

Aumentar a gestão de posições. Ajustar dinamicamente a proporção de volume de transação.

Otimização de indicadores e sinais em combinação com tecnologia de aprendizado de máquina.

VI. Conclusão

Esta estratégia combina vários indicadores técnicos para avaliar a tendência em tempo real e executar negociações em linha curta de alta frequência. Embora haja algum risco, ela pode ser melhorada com otimização. A estratégia merece um estudo mais aprofundado e verificação em campo para reduzir o risco de negociação, aumentando o stop loss e o gerenciamento de posição.

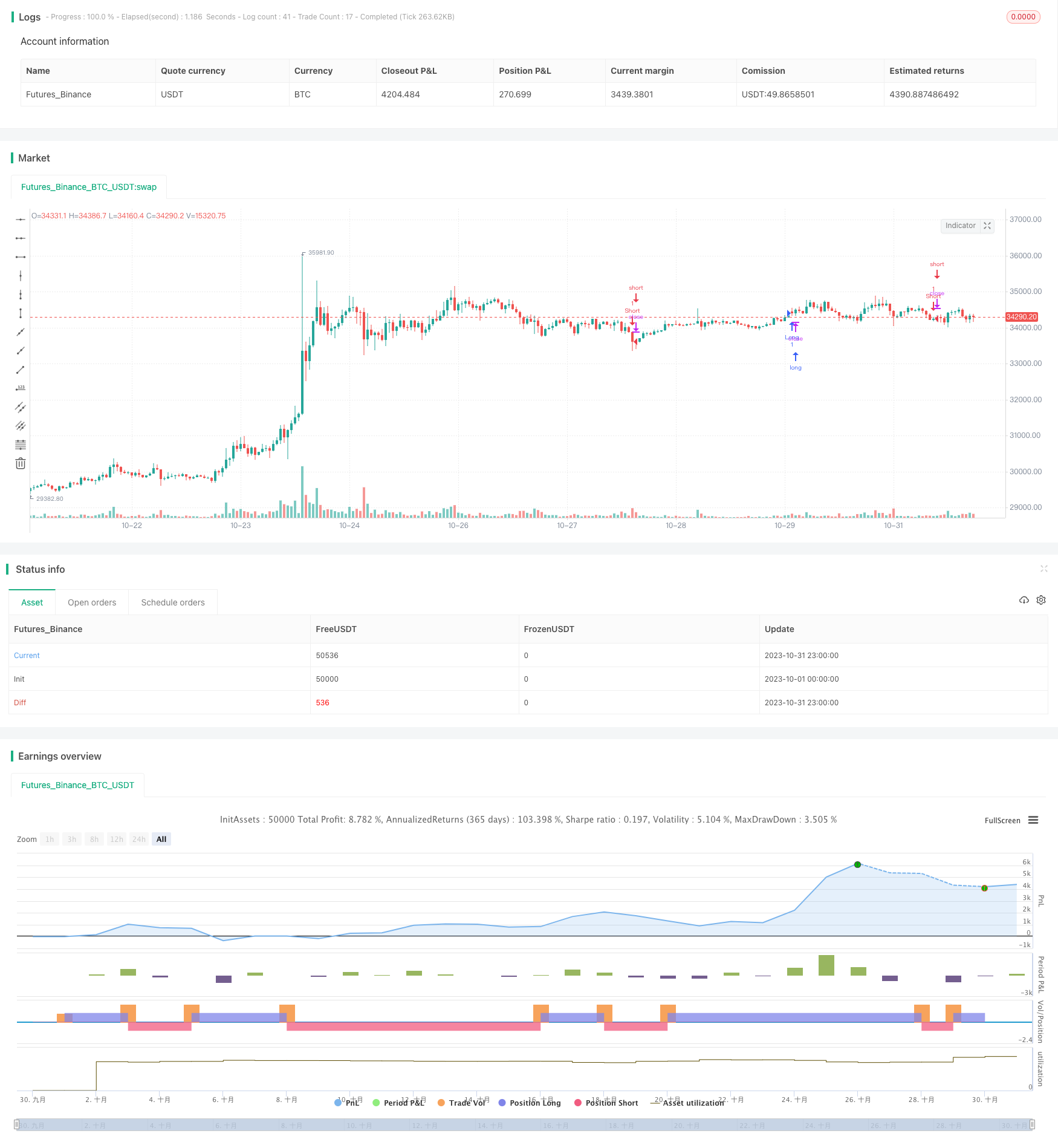

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI", overlay=true, margin_long=0, margin_short=0)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=17)

slow_length = input(title="Slow Length", type=input.integer, defval=28)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 5)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(8, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=8)

short = input(title="Short Length", type=input.integer, defval=8)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)