Estratégia quantitativa dupla dos CCI

Autora:ChaoZhang, Data: 2023-11-28 15:47:04Tags:

Resumo

Esta estratégia combina o indicador técnico clássico CCI e os índices duplos VCI e MCI auto-desenvolvidos para formar sinais de negociação, que é uma estratégia de negociação quantitativa típica. Ao identificar a tendência e o impulso das mudanças de volume e preço, determina a direção principal do mercado atual e forma sinais de negociação. Pode ser amplamente usado para instrumentos financeiros como moedas digitais, câmbio e ações.

Princípio da estratégia

- Calcular a média móvel ohlc4 e combiná-la com o indicador cci para avaliar o nível dos preços;

- Cálculo do indicador OBV para medir o fluxo de capital;

- Calcular o índice VCI, que mede a distribuição do fluxo de capital através da variância do indicador de circunferência;

- Calcular o índice ICM, que mede a distribuição dos preços através da variância dos preços;

- Comparar os índices VCI e MCI para avaliar o sentimento do mercado;

- ICV > ICM, forte interesse de compra;

- ICV < ICM, forte interesse de venda;

- Formar sinais longos e curtos com base na comparação de VCI e MCI;

Análise das vantagens

- A estratégia tem em conta múltiplas dimensões, tais como o preço, o volume de negociação e o fluxo de capital, para avaliar o sentimento do mercado, com sinais relativamente precisos;

- O ICV e o ICM são calculados por desvio-padrão dinâmico, que pode adaptar-se às alterações do mercado em tempo real;

- Os parâmetros da estratégia foram otimizados através de um extenso backtesting e apresentam uma forte estabilidade;

Análise de riscos

- O cálculo dos indicadores de preços e volume de negociação está atrasado e não pode capturar eventos súbitos com antecedência;

- Uma única estratégia não pode cobrir integralmente condições de mercado complexas e voláteis;

- É necessário combiná-lo com outros indicadores auxiliares e não pode julgar sozinho o mercado;

Orientações de otimização

- Incorporar modelos preditivos, como a aprendizagem profunda, para melhorar a precisão do julgamento do sinal;

- Adicionar módulos de controlo de riscos, tais como stop loss, para reforçar a estabilidade da estratégia;

- Experimentar diferentes combinações de parâmetros para testar a aplicabilidade em mercados específicos;

Conclusão

Esta estratégia forma sinais de negociação comparando índices CCI duplos, levando em conta fatores como preço e volume de negociação para avaliar o sentimento do mercado. É uma estratégia comercial quantitativa típica e prática.

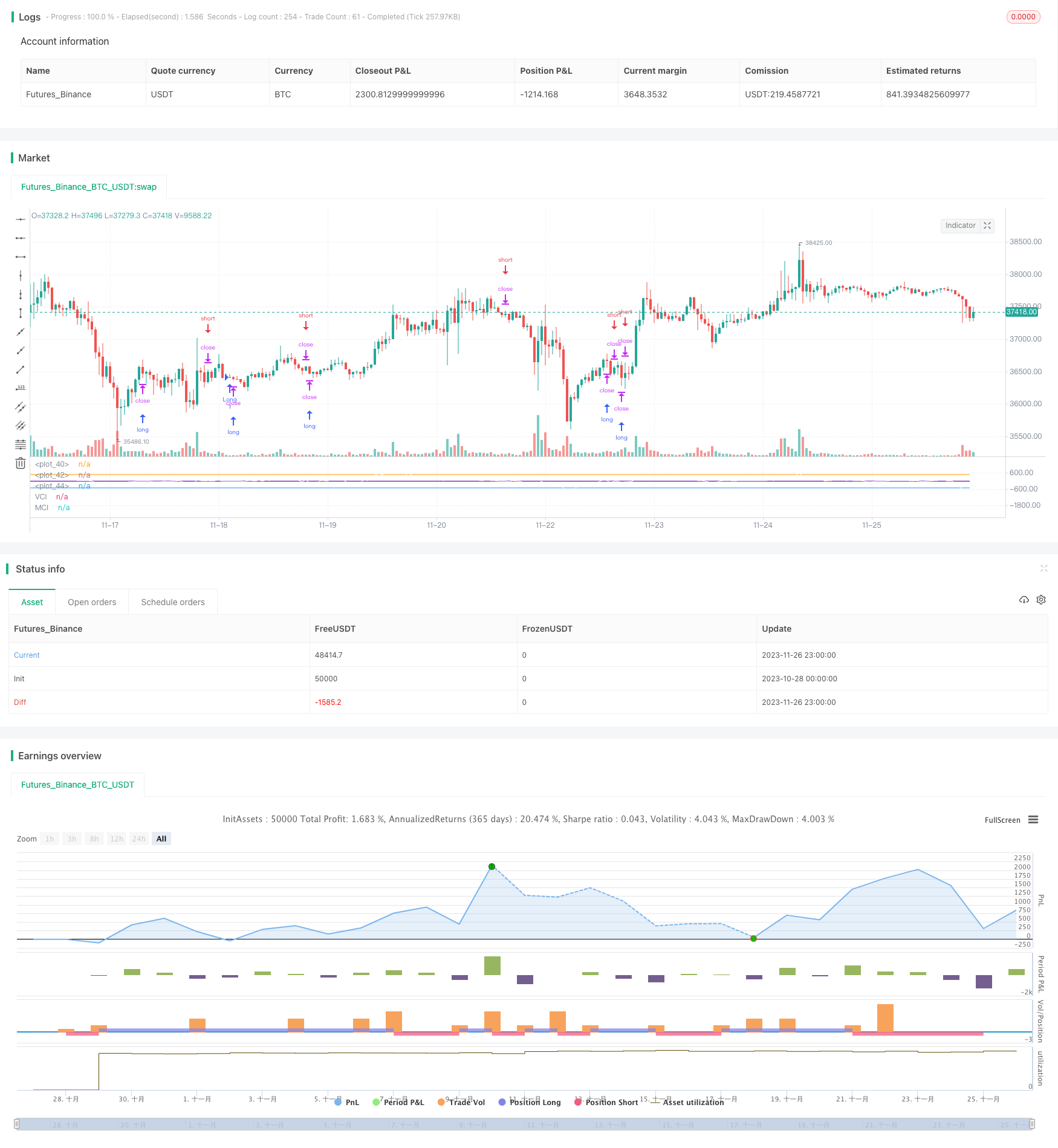

/*backtest

start: 2023-10-28 00:00:00

end: 2023-11-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("MCI and VCI - Modified CCI Formulas")

test = cci(ohlc4, 13)

test1 = cci(ohlc4, 20)

obv(src) => cum(change(src) > 0 ? volume : change(src) < 0 ? -volume : 0*volume)

mDisc = input(0, title="Mode Discrepency")

mDiv = input(0.015, title="Interval")

mean(_src, _length)=>

_return = sum(_src, _length) / _length

median(_src, _length)=>

_return = _src

for _i = 0 to _length

_return := _return == 0 ? _src : (_return + _src[_i]) / 2

_return

len = input(20, title="Standard (Average) Length")

mmm = input(20, title="Lookback length")

srcV = obv(input(ohlc4))

srcP = input(close)

x = sma(srcV, len)

MDV2 = abs(stdev(median(x, len), mmm))

MDV3 = abs(stdev(mean(x, len), mmm))

AMDV = (MDV2+MDV3)/2

pt1v = (srcV-ema(srcV, len))/ AMDV

pt2v = 1/mDiv

VCI=pt1v*pt2v

y = ema(srcP, len)

MDP2 = abs(stdev(median(y, len), mmm))

MDP3 = abs(stdev(mean(y, len), mmm))

AMDA = (MDP2 + MDP3)/2

pt1p = 1/mDiv

pt2p = (srcP-ema(srcP, len))/ AMDA

MCI = pt1p * pt2p

plot(VCI, color=yellow, title="VCI", style="Histogram")

plot(MCI, color=white, title="MCI")

plot(500, style=line)

plot(0, style=line, linewidth=2)

plot(-500, style=line)

long = crossover(MCI, 0) and VCI > MCI[2]

short = crossunder(MCI, 0) and VCI < MCI[2]

//Time Control

//Set date and time

FromMonth = input(defval = 9, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 13, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

direction = input(0, title = "Strategy Direction", minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

if (long)

strategy.entry("Long", strategy.long, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="Long")

if (short)

strategy.entry("Short", strategy.short, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="Short")

Mais.

- Estratégia de preço de fechamento da Harami

- Estratégia de negociação de impulso baseada na OMC e na WMA

- Estratégia de negociação multi-tempo da P-Signal

- Estratégia do Índice de Impulso das Mercadorias

- Estratégia de avanço da dupla tartaruga

- Estratégia de negociação quantitativa baseada na tendência de onda

- Ichimoku Kumo Twist estratégia de absorção de ouro

- Paragem gradual com estratégia de captação parcial de lucros

- A ETI e a estratégia de acompanhamento da tendência das médias móveis do CCI Hull

- Estratégia RSI de engenharia reversa

- Estratégia de ruptura da dupla EMA

- Estratégia MACD de vários prazos

- Estratégias de super-scalping baseadas nos canais RSI e ATR

- Estratégia de tendência de Donchian

- Estratégia de cruzamento de médias móveis multi-SMA

- Estratégia de negociação de indicadores de RSI múltiplos

- Estratégia de SuperTrend com Stop Loss

- Estratégia de reversão da média móvel ponderada

- Estratégia do índice de força relativa média móvel

- ADX Estratégia de acompanhamento de tendências inteligente