Estratégia de negociação quantitativa baseada no RSI

Autora:ChaoZhang, Data: 2023-12-06 17:17:16Tags:

Resumo

A estratégia é chamada de

Estratégia lógica

A estratégia constrói sinais de negociação comparando um RSI de período rápido (default 55 dias) e um RSI de período lento (default 126 dias). Quando o RSI rápido cruza acima do RSI lento, um sinal de compra é gerado. Quando o RSI rápido cai abaixo do RSI lento, um sinal de venda é acionado. Comparando a força relativa entre dois prazos diferentes, detecta oportunidades quando as tendências de curto e longo prazo se invertem.

Após a entrada de uma posição, a meta de lucro e o stop loss serão definidos. A meta de lucro padrão é 0,9 vezes o preço de entrada. A perda de stop default é 3% abaixo do preço de entrada. As posições também serão fechadas se um sinal reverso for ativado.

Vantagens

- Captar reversões de preços a curto prazo através da comparação de RSI duplas

- Filtrar sinais falsos usando confirmação dupla

- Limite de perdas em apostas individuais com stop loss

Riscos

- Sinais de reversão frequentes durante uma elevada volatilidade

- Stop loss muito apertado, facilmente desligado por pequenas flutuações

- Falta de reversões importantes com parâmetros mal configurados

Reforço

- Teste mais combinações de parâmetros RSI para encontrar o ideal

- Adicionar outros indicadores para filtrar sinais falsos

- Relação dinâmica de stop loss e take profit para uma melhor rentabilidade

Resumo

A estratégia

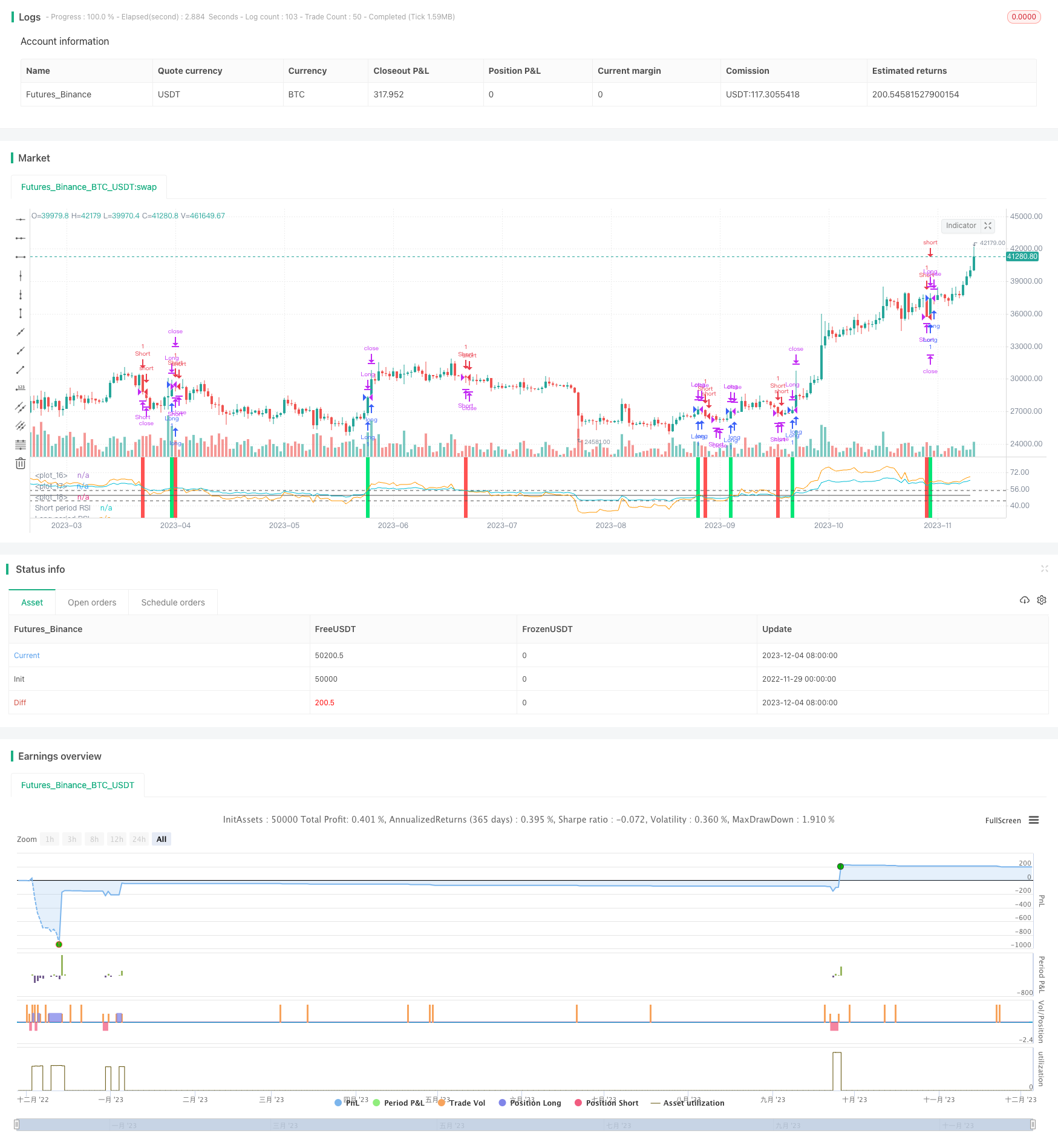

/*backtest

start: 2022-11-29 00:00:00

end: 2023-12-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Relative Strength Index", shorttitle="RSI")

slen = input(55, title="Short length")

llen = input(126, title="Long length")

sup = ema(max(change(close), 0), slen)

sdown = ema(-min(change(close), 0), slen)

rsi1 = sdown == 0 ? 100 : sup == 0 ? 0 : 100 - (100 / (1 + sup / sdown))

lup = ema(max(change(close), 0), llen)

ldown = ema(-min(change(close), 0), llen)

rsi2 = ldown == 0 ? 100 : lup == 0 ? 0 : 100 - (100 / (1 + lup / ldown))

ob = input(55, title="Overbought")

os = input(45, title="Oversold")

tp = input(.9, title="Take profit level %")*.01

sl = input(3, title="Stoploss level %")*.01

mid = avg(ob,os)

plot (mid, color=#4f4f4f, transp=0)

hline (ob, color=#4f4f4f)

hline (os, color=#4f4f4f)

long = crossover(rsi1,rsi2)

short = crossunder(rsi1,rsi2)

vall = valuewhen(long,close,0)

lexit1 = high>=(vall*tp)+vall

lexit2 = low<=vall-(vall*sl)

vals = valuewhen(short,close,0)

sexit1 = low<=vals - (vals*tp)

sexit2 = high>=vals + (vals*sl)

bgcolor (color=long?lime:na,transp=50)

bgcolor (color=short?red:na, transp=50)

strategy.entry("Long", strategy.long, when=long)

strategy.close("Long", when=lexit1)

strategy.close("Long", when=lexit2)

strategy.close("Long", when=short)

strategy.entry("Short", strategy.short, when=short)

strategy.close("Short", when=sexit1)

strategy.close("Short", when=sexit2)

strategy.close("Short", when=long)

plot (rsi1, color=orange, transp=0,linewidth=1, title="Short period RSI")

plot (rsi2, color=aqua , transp=0,linewidth=1, title="Long period RSI")

- Estratégia de negociação de tendência de reversão da média do índice de ouro

- Estratégia de negociação de tendências baseada em médias móveis múltiplas

- Estratégia de sinal de compra com filtro de indicador duplo

- Estratégia de negociação cruzada de média móvel dupla

- Estratégia dupla de cruzamento da EMA

- Momentum Breakout Camarilla Estratégia de apoio

- Estratégia de fuga da tendência do mel ATR

- Tendência Seguindo a Estratégia com a EMA

- Estratégia quantitativa de mudança percentual da barra de inversão dupla

- Reversão das bandas de Bollinger com filtro de tendência MA

- Estratégia de negociação cruzada de média móvel múltipla

- Estratégia de cruzamento da média móvel

- Estratégia de saída automática de S/R

- Estratégia de abertura e de encerramento do canal de preços de impulso

- Melhoria da estratégia de cruzamento da média móvel com orientação da tendência do mercado

- Estratégia de negociação de candelabro dinâmico

- SSL Hybrid Exit Arrow Quant Estratégia

- Estratégia de cronometragem ADX de média móvel dupla

- Estratégia de diminuição da tendência do índice percentual BB

- MACD Bollinger Turtle Estratégia de negociação