Estratégia de fuga da tendência do mel ATR

Autora:ChaoZhang, Data: 2023-12-06 18:03:38Tags:

Resumo

A estratégia de ruptura do ATR de tendência de mel é uma estratégia de ruptura de médio prazo baseada no indicador ATR e nas bandas de Bollinger para geração de sinais de negociação.

Princípio da estratégia

A estratégia consiste em três partes principais:

-

Canal ATR: Calcule a faixa de flutuação dos preços das ações através do indicador ATR e forme um canal para cima e para baixo dentro deste intervalo.

-

Linha da abelha: tomar a linha média dos preços das ações como linha de base.

-

Filtragem de tendência: Calcule a tendência de preço através do indicador DMI e defina o ciclo de sinal. Quando pricesig

> : pricesig[3], a tendência é alta. Quando pricesig < pricesig[3], a tendência é baixa.

A lógica específica para a geração de sinais de negociação é:

Sinal longo: pricesig

sinal curto: pricesig

Não há troca em outras situações.

A estratégia também estabelece condições de stop profit e stop loss para controlar os riscos comerciais.

Análise das vantagens

A estratégia de ruptura da ATR da tendência do mel tem as seguintes vantagens:

-

Usar o indicador ATR para calcular a faixa de flutuação dos preços das ações, que pode capturar dinamicamente as alterações do mercado;

-

Combinar a linha média para avaliar os laterais dos preços das ações e definir os pontos de negociação de ruptura do canal para evitar perseguir altas e matar baixas;

-

O indicador DMI é utilizado para determinar a tendência e evitar a negociação contra a tendência, melhorando a taxa de ganho;

-

Estabelecer condições de stop-profit e stop-loss para controlar o risco do comércio único;

-

Os parâmetros da estratégia são flexíveis o suficiente para otimizar a estratégia ajustando a largura do canal, o ciclo ATR e outros fatores.

Análise de riscos

A estratégia apresenta também alguns riscos:

-

A negociação a médio prazo apresenta flutuações relativamente elevadas e riscos elevados.

-

O cálculo do intervalo do canal ATR pode ser impreciso quando os preços das ações flutuam acentuadamente, o que leva facilmente a transações erradas.

-

O indicador DMI também pode cometer erros no julgamento da tendência, afetando assim a precisão dos sinais de negociação.

Em resposta aos riscos acima, podem ser ajustados parâmetros como o canal ATR e aumentados os ciclos de sinal para otimização e melhoria.

Orientações de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Ajustar a largura do canal ATR modificando o atrDivisor para cima ou para baixo para comprimir ou expandir a gama de canais.

-

Ajustar o parâmetro do ciclo de observação ATR para alterar a sensibilidade do canal às flutuações recentes.

-

Ajustar o parâmetro do ciclo do sinal de tendência para melhorar a precisão dos julgamentos de tendência de alta e baixa.

-

Adicionar outros indicadores de verificação multifatorial para melhorar a qualidade do sinal.

-

Otimizar os algoritmos de stop profit e stop loss para melhorar o controlo do risco.

Conclusão

A estratégia de ruptura da tendência de mel ATR integra a análise da faixa de flutuação de preços e indicadores de julgamento de tendência. Ao mesmo tempo em que captura pontos quentes do mercado, também controla os riscos comerciais. É uma estratégia quantitativa flexível e adaptável. Esta estratégia pode ser continuamente melhorada através do ajuste de parâmetros e otimização de sinal, com amplas perspectivas de aplicação.

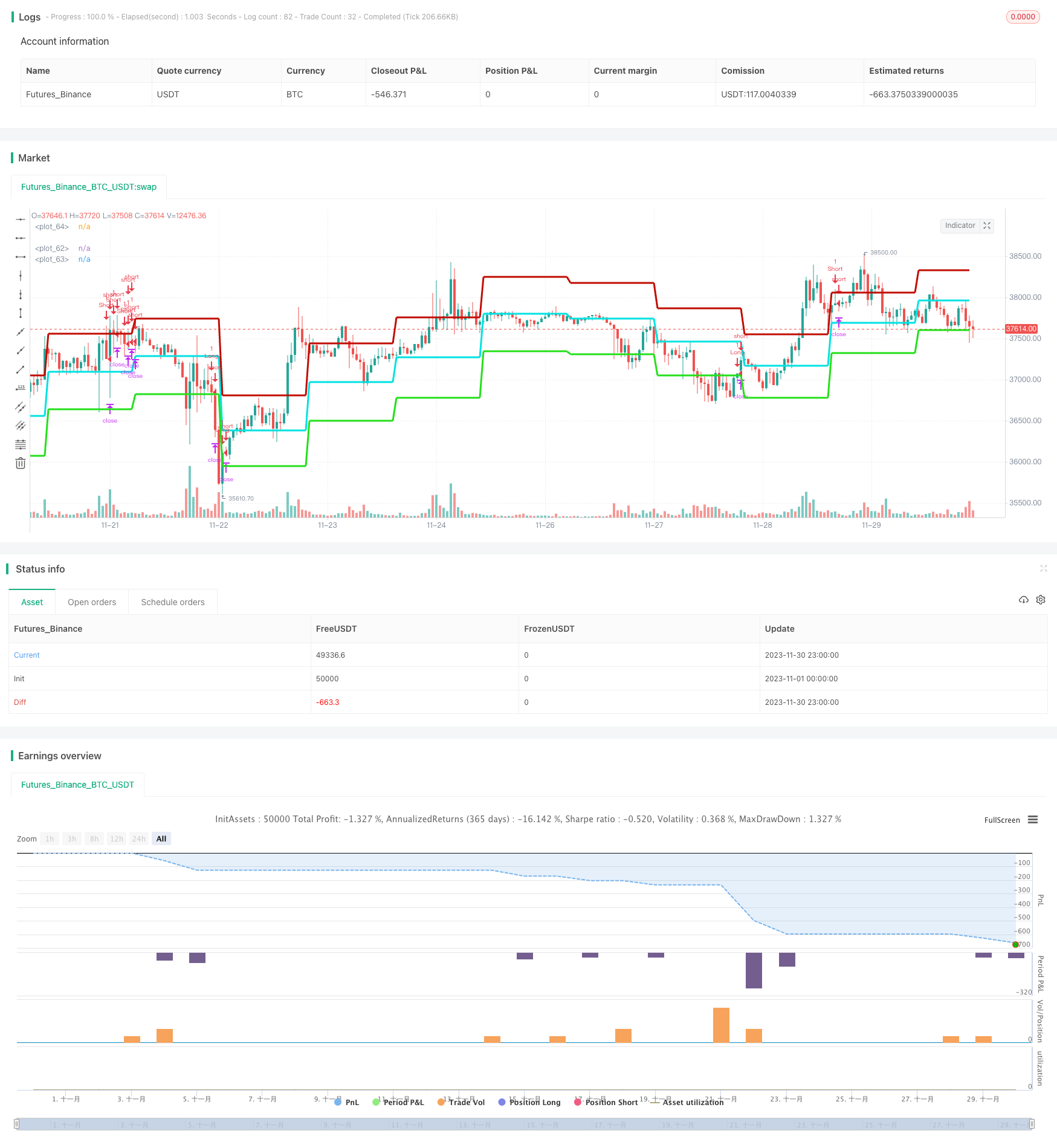

/*backtest

start: 2023-11-01 00:00:00

end: 2023-11-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Strategy - Bobo PATR Swing", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

PivottimeFrame = input(title="Pivot Timeframe", defval="D")

ATRSDtimeFrame = input(title="ATR Band Timeframe (Lower timeframe = wider bands)", defval="D")

len = input(title="ATR lookback (Lower = bands more responsive to recent price action)", defval=13)

myatr = atr(len)

dailyatr = request.security(syminfo.tickerid, ATRSDtimeFrame, myatr[1])

atrdiv = input(title="ATR divisor (Lower = wider bands)", type=float, defval=2)

pivot0 = (high[1] + low[1] + close[1]) / 3

pivot = request.security(syminfo.tickerid, PivottimeFrame, pivot0)

upperband1 = (dailyatr / atrdiv) + pivot

lowerband1 = pivot - (dailyatr / atrdiv)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)

- Estratégia de negociação de dupla EMA Golden Cross

- Estratégia de negociação de BTC baseada no crossover da média móvel

- Indicador MACD Estratégia de alerta precoce de reversão inferior

- Estratégia de média móvel adaptativa de Mala

- Estratégia de negociação de tendência de reversão da média do índice de ouro

- Estratégia de negociação de tendências baseada em médias móveis múltiplas

- Estratégia de sinal de compra com filtro de indicador duplo

- Estratégia de negociação cruzada de média móvel dupla

- Estratégia dupla de cruzamento da EMA

- Momentum Breakout Camarilla Estratégia de apoio

- Tendência Seguindo a Estratégia com a EMA

- Estratégia quantitativa de mudança percentual da barra de inversão dupla

- Reversão das bandas de Bollinger com filtro de tendência MA

- Estratégia de negociação quantitativa baseada no RSI

- Estratégia de negociação cruzada de média móvel múltipla

- Estratégia de cruzamento da média móvel

- Estratégia de saída automática de S/R

- Estratégia de abertura e de encerramento do canal de preços de impulso

- Melhoria da estratégia de cruzamento da média móvel com orientação da tendência do mercado

- Estratégia de negociação de candelabro dinâmico