Estratégias de negociação baseadas em tendências de ondas

Visão geral

Esta é uma estratégia de negociação baseada no indicador de tendências de ondas do LazyBear. A estratégia de negociação baseia-se na tendência de ondas de fluctuantes de preços, julgando sobrecompra e sobrevenda no mercado, longing e shorting.

Princípio da estratégia

A estratégia é baseada principalmente no indicador de tendência de ondas do LazyBear. Primeiro, calcula-se o preço médio ((AP)), depois a média móvel indexada ((ESA) do AP e a média móvel indexada da mudança de preço absoluta ((D)). Com base nisso, calcula-se o índice de flutuação ((CI)), e depois a média móvel indexada do CI, obtendo a linha de tendência de ondas ((WT)). A WT gera WT1 e WT2 através de uma média móvel simples.

Análise de vantagens

Esta é uma estratégia de acompanhamento de tendências muito simples, mas muito prática. Tem as seguintes vantagens:

- Indicadores de tendências de ondas, que permitem identificar claramente tendências de preços e sentimentos de mercado

- A operação é simples, com a cruz de ouro e a cruz de morte do WT para julgar o ponto de fazer e fazer

- Parâmetros personalizáveis ajustam a sensibilidade do fio WT para diferentes períodos

- Pode ser adicionado um sinal de filtragem condicional adicional, como uma janela de tempo de negociação limitada

Análise de Riscos

A estratégia também apresenta alguns riscos:

- Como uma estratégia de acompanhamento de tendências, é fácil gerar uma grande quantidade de sinais errôneos em mercados consolidados.

- O WT-line é muito atrasado e pode perder o ponto de viragem rápido dos preços.

- Os parâmetros padrão podem não ser adequados para todas as variedades e períodos e precisam ser otimizados

- Não há um mecanismo de stop loss, o que pode levar muito tempo

Os principais soluções são:

- Parâmetros de otimização para ajustar a sensibilidade das linhas WT

- Adicionar outros indicadores para verificação e evitar sinais errados

- Configuração de stop loss e stop loss

- Limitar o número de transações ou posições por dia

Direção de otimização

A estratégia ainda tem espaço para ser melhorada:

- Optimizar os parâmetros do WT para torná-lo mais sensível ou mais estável

- Combinações de parâmetros diferentes com base em diferentes períodos

- Adição de indicadores de preço de quantidade, indicadores de taxa de flutuação, etc. como sinal de confirmação

- Adição de Stop Loss e Stop Stop Logic

- Enriquecimento de posições, tais como pirâmides, negociação de grades etc.

- Melhores características e regras de negociação com métodos como o aprendizado de máquina

Resumir

Esta estratégia é uma estratégia de acompanhamento de tendências de ondas muito simples e práticas. Ela emite um sinal de negociação usando o cruzamento do ouro com o cruzamento da morte no WT line, calculando a tendência de flutuação dos preços, identificando o estado de sobrecompra e sobrevenda do mercado.

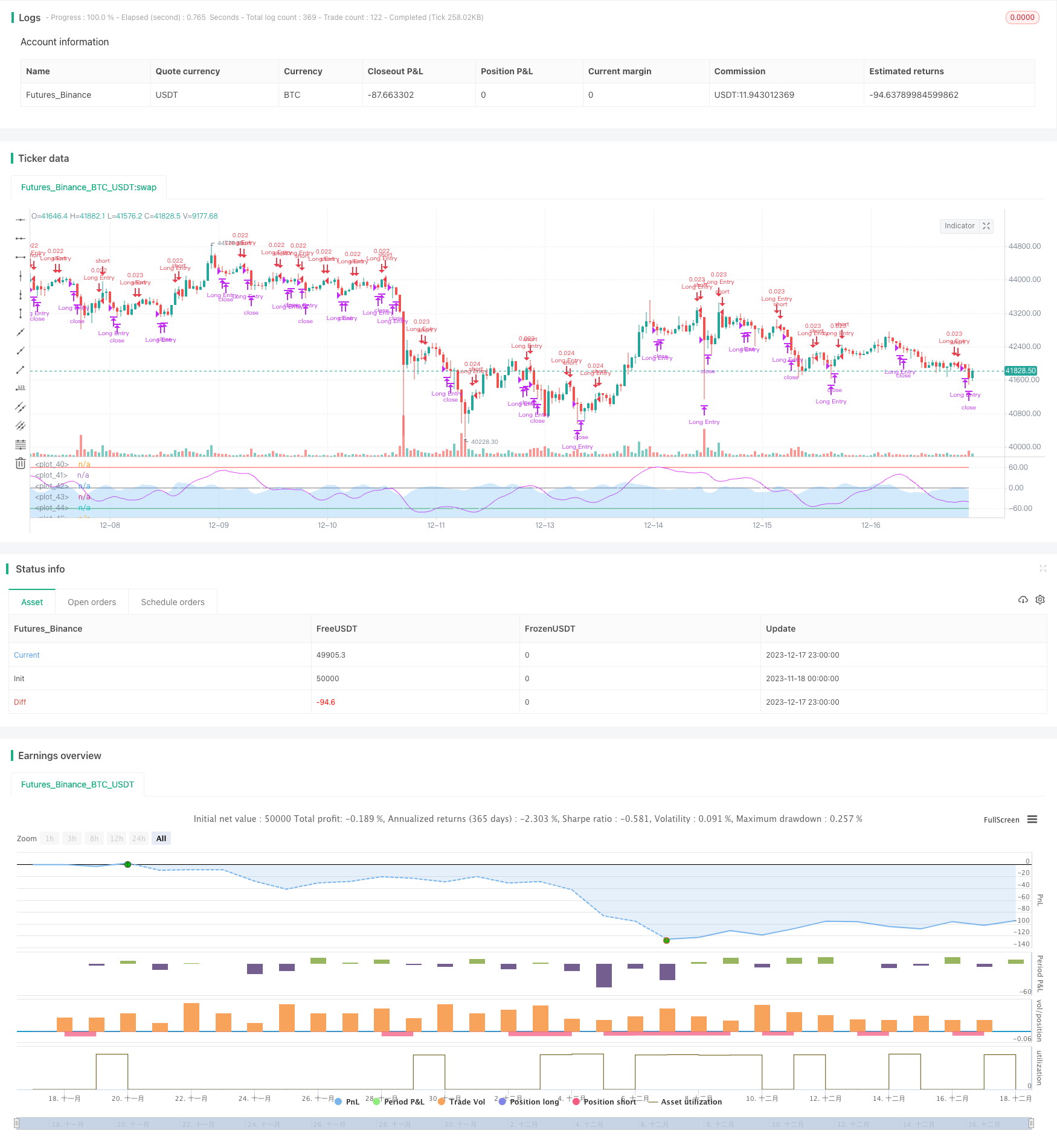

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//

// @author LazyBear

//

// If you use this code in its original/modified form, do drop me a note.

//

//@version=4

// === INPUT BACKTEST RANGE ===

fromMonth = input(defval = 1, title = "From Month", type = input.integer, minval = 1, maxval = 12)

fromDay = input(defval = 1, title = "From Day", type = input.integer, minval = 1, maxval = 31)

fromYear = input(defval = 2021, title = "From Year", type = input.integer, minval = 1970)

thruMonth = input(defval = 1, title = "Thru Month", type = input.integer, minval = 1, maxval = 12)

thruDay = input(defval = 1, title = "Thru Day", type = input.integer, minval = 1, maxval = 31)

thruYear = input(defval = 2112, title = "Thru Year", type = input.integer, minval = 1970)

// === INPUT SHOW PLOT ===

showDate = input(defval = true, title = "Show Date Range", type = input.bool)

// === FUNCTION EXAMPLE ===

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => true // create function "within window of time"

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

obLevel1 = input(60, "Over Bought Level 1")

obLevel2 = input(53, "Over Bought Level 2")

osLevel1 = input(-60, "Over Sold Level 1")

osLevel2 = input(-53, "Over Sold Level 2")

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(obLevel1, color=color.red)

plot(osLevel1, color=color.green)

plot(obLevel2, color=color.red, style=3)

plot(osLevel2, color=color.green, style=3)

plot(wt1, color=color.white)

plot(wt2, color=color.fuchsia)

plot(wt1-wt2, color=color.new(color.blue, 80), style=plot.style_area)

//Strategy

strategy(title="T!M - Wave Trend Strategy", overlay = false, precision = 8, max_bars_back = 200, pyramiding = 0, initial_capital = 1000, currency = currency.NONE, default_qty_type = strategy.cash, default_qty_value = 1000, commission_type = "percent", commission_value = 0.1, calc_on_every_tick=false, process_orders_on_close=true)

longCondition = crossover(wt1, wt2)

shortCondition = crossunder(wt1, wt2)

strategy.entry(id="Long Entry", comment="buy", long=true, when=longCondition and window())

strategy.close("Long Entry", comment="sell", when=shortCondition and window())

//strategy.entry(id="Short Entry", long=false, when=shortCondition)