Estratégia de avanço de duas vias com base no indicador RSI

Visão geral

Esta estratégia é conhecida como estratégia de ruptura de dupla trajetória baseada no indicador RSI. Esta estratégia usa a combinação de duas trajetórias do indicador RSI para julgar e alcançar o objetivo de compra e venda baixas. Quando o indicador RSI está abaixo da trajetória baixa definida (default 40), é considerado um sinal de compra, quando o RSI10 é menor que o RSI14, a compra é confirmada ainda mais. Quando o indicador RSI está acima da trajetória alta definida (default 70), é considerado um sinal de venda, quando o RSI10 é maior que o RSI14, a venda é confirmada ainda mais.

Princípio da estratégia

A lógica central desta estratégia é usar o binário do indicador RSI para julgar. O indicador RSI geralmente é configurado para 14 ciclos, representando a forte e fraca situação das ações nos últimos 14 dias. Esta estratégia adiciona o RSI10 como um indicador de julgamento auxiliar.

Quando o RSI 14 quebra a faixa de 40, acredita-se que o preço da ação caiu para o lado fraco, possivelmente formando uma oportunidade de rebote de suporte. Neste momento, se o RSI 10 for menor que o RSI 14, o que indica que a tendência de curto prazo ainda é para baixo, pode confirmar ainda mais o sinal de baixa. Portanto, quando o RSI 14 <= 40 e o RSI 10 < RSI 14 são atendidos, um sinal de compra é gerado.

Quando o RSI14 ultrapassa a faixa de 70, acredita-se que o preço da ação entra em uma área de força de curto prazo, e pode haver uma oportunidade de ajuste de retorno. Neste momento, se o RSI10 for maior que o RSI14, o que indica que a tendência de curto prazo continua a subir, o sinal de bullish pode ser confirmado ainda mais.

Assim, o julgamento de combinação entre RSI14 e RSI10 constitui a lógica central da estratégia de duas vias.

Vantagens estratégicas

- Usando uma combinação de dois indicadores RSI, é possível capturar pontos de venda e compra com mais precisão.

- Módulo de Stop Loss móvel, que permite a parada no tempo e controle de perdas máximas

- Configuração de um mecanismo de retirada de parada, que pode ser retirado após atingir o objetivo de lucro, evitando a devolução de lucro

Risco estratégico

- Os indicadores RSI são propensos a produzir falsos sinais e não conseguem evitar completamente perdas

- Se o ponto de parada for definido muito perto, ele pode ser desacelerado, e se o risco for definido muito alto e difícil de controlar.

- Se houver uma anomalia, como saltos rápidos, também haverá danos correspondentes.

Para aproveitar ao máximo esta estratégia, é possível ajustar adequadamente os parâmetros do RSI, controlar rigorosamente as posições de stop loss, evitar operações excessivamente densas e buscar uma rentabilidade estável e duradoura.

Direção de otimização da estratégia

- Pode ser considerada a combinação com outros indicadores, como KDJ, MACD, etc., para a realização de verificação de vários indicadores

- Os parâmetros do RSI podem ser definidos para diferentes variedades, de modo que os parâmetros estejam mais próximos das características da variedade

- Pode-se definir um stop-loss dinâmico, ajustando o stop-loss em tempo real de acordo com indicadores como o ATR

- Os parâmetros do RSI podem ser otimizados automaticamente por meio de tecnologia de aprendizado de máquina

Resumir

Esta estratégia baseia-se no pensamento de duas vias do RSI, filtrando alguns sinais de ruído até certo ponto. Mas nenhuma estratégia de indicador individual pode ser perfeita, o indicador RSI é fácil de enganar e deve ser visto com cautela. Esta estratégia inclui um mecanismo móvel de parada e parada para controlar o risco, o que é muito necessário.

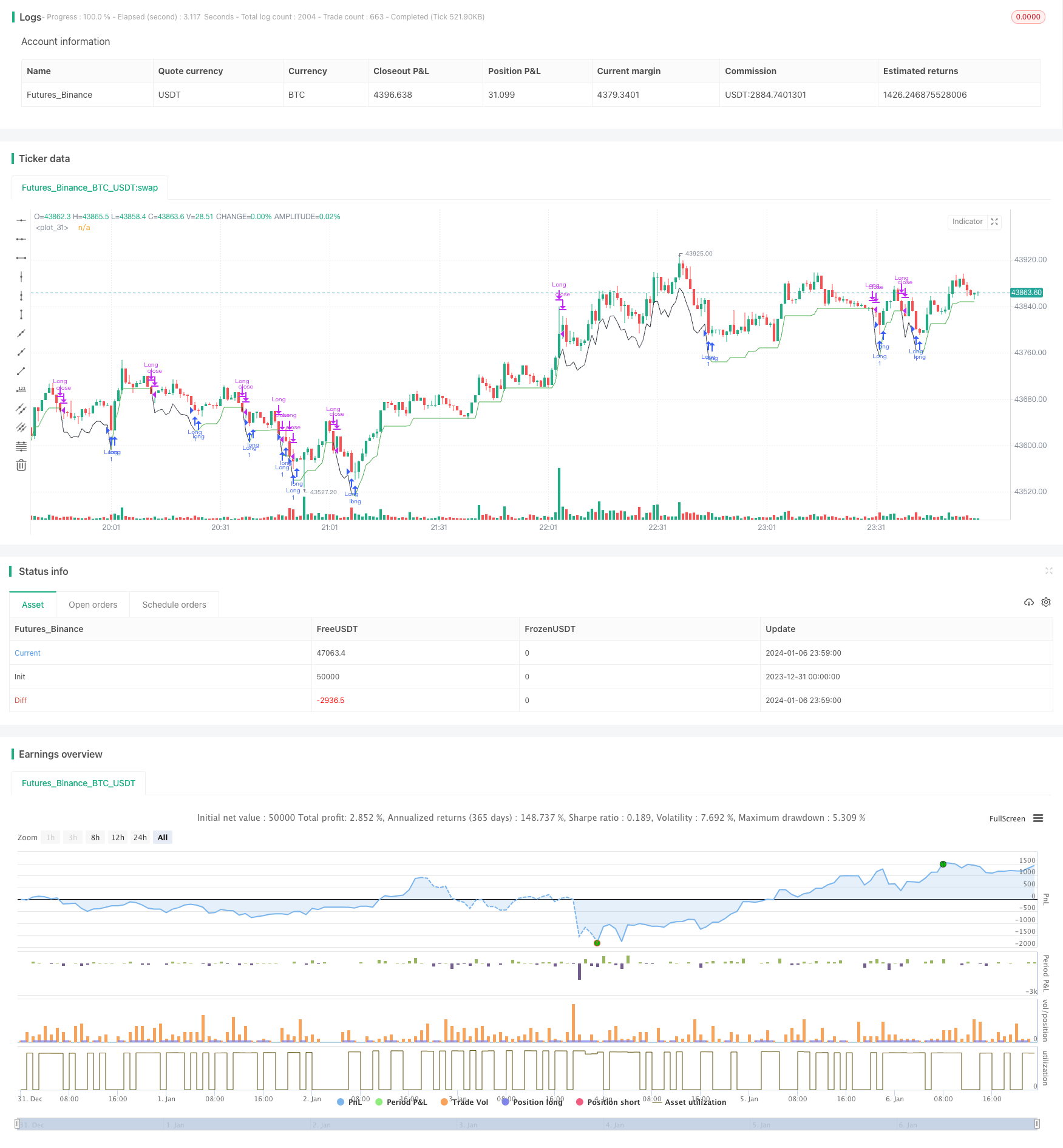

/*backtest

start: 2023-12-31 00:00:00

end: 2024-01-07 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=4

strategy("[KL] RSI 14 + 10 Strategy",overlay=true)

backtest_timeframe_start = input(defval = timestamp("01 Jan 2015 13:30 +0000"), title = "Backtest Start Time", type = input.time)

//backtest_timeframe_end = input(defval = timestamp("19 Mar 2021 19:30 +0000"), title = "Backtest End Time", type = input.time)

TARGET_PROFIT_MODE = input(false,title="Exit when Risk:Reward met")

REWARD_RATIO = input(3,title="Risk:[Reward] (i.e. 3) for exit")

// Trailing stop loss {

TSL_ON = input(true,title="Use trailing stop loss")

var entry_price = float(0)

ATR_multi_len = 26

ATR_multi = input(2, "ATR multiplier for stop loss")

ATR_buffer = atr(ATR_multi_len) * ATR_multi

plotchar(ATR_buffer, "ATR Buffer", "", location = location.top)

risk_reward_buffer = (atr(ATR_multi_len) * ATR_multi) * REWARD_RATIO

take_profit_long = low > entry_price + risk_reward_buffer

take_profit_short = low < entry_price - risk_reward_buffer

var bar_count = 0 //number of bars since entry

var trailing_SL_buffer = float(0)

var stop_loss_price = float(0)

stop_loss_price := max(stop_loss_price, close - trailing_SL_buffer)

// plot TSL line

trail_profit_line_color = color.green

showLine = strategy.position_size == 0

if showLine

trail_profit_line_color := color.black

stop_loss_price := close - trailing_SL_buffer

plot(stop_loss_price,color=trail_profit_line_color)

// }

// RSI

RSI_LOW = input(40,title="RSI entry")

RSI_HIGH = input(70,title="RSI exit")

rsi14 = rsi(close, 14)

rsi10 = rsi(close, 10)

if true// and time <= backtest_timeframe_end

buy_condition = rsi14 <= RSI_LOW and rsi10 < rsi14

exit_condition = rsi14 >= RSI_HIGH and rsi10 > rsi14

//ENTRY:

if strategy.position_size == 0 and buy_condition

entry_price := close

trailing_SL_buffer := ATR_buffer

stop_loss_price := close - ATR_buffer

strategy.entry("Long",strategy.long, comment="buy")

bar_count := 0

else if strategy.position_size > 0

bar_count := bar_count + 1

//EXIT:

// Case (A) hits trailing stop

if TSL_ON and strategy.position_size > 0 and close <= stop_loss_price

if close > entry_price

strategy.close("Long", comment="take profit [trailing]")

stop_loss_price := 0

else if close <= entry_price and bar_count

strategy.close("Long", comment="stop loss")

stop_loss_price := 0

bar_count := 0

// Case (B) take targeted profit relative to risk

if strategy.position_size > 0 and TARGET_PROFIT_MODE

if take_profit_long

strategy.close("Long", comment="take profits [risk:reward]")

stop_loss_price := 0

bar_count := 0

// Case (C)

if strategy.position_size > 0 and exit_condition

if take_profit_long

strategy.close("Long", comment="exit[rsi]")

stop_loss_price := 0

bar_count := 0