Estratégia de reversão baseada no indicador RSI

Autora:ChaoZhang, Data: 2024-01-08 16:47:07Tags:

Resumo

Esta estratégia identifica oportunidades de reversão após situações de sobrecompra ou sobrevenda com base no indicador RSI.

Estratégia lógica

Esta estratégia utiliza o indicador RSI para determinar as situações de sobrecompra e sobrevenda no mercado.

Especificamente, se o RSI entrar na zona de sobrecompra, ele monitorará se o preço continua a subir (formando mínimos mais altos) enquanto o RSI forma mínimos mais baixos - uma divergência de alta regular; ou o preço forma mínimos mais baixos e o RSI forma mínimos mais altos

Da mesma forma, se o RSI entrar na zona de sobrevenda, ele monitorará se o preço continua a cair (formando máximos mais baixos) enquanto o RSI forma máximos mais altos

Uma vez detectados os sinais de inversão acima, serão tomadas posições longas ou curtas de acordo com os parâmetros configurados.

Vantagens

A maior vantagem desta estratégia é ser capaz de identificar situações de mercado extremas em que as probabilidades de reversão são altas e a margem de lucro para operações de reversão é grande.

Além disso, a estratégia inclui a monitorização de divergências regulares e ocultas, de modo a identificar mais oportunidades de reversão e não perder boas oportunidades devido a situações pontuais.

Riscos

O maior risco que esta estratégia enfrenta são situações de sobrecompra ou sobrevenda ainda mais extremas, as chamadas "direct up, 90 degrees down".

Além disso, se os parâmetros não forem definidos adequadamente e houver erros no julgamento das situações de sobrecompra e sobrevenda, podem facilmente ocorrer erros.

A forma de lidar com isso é definir razoavelmente os limites superior e inferior para zonas de sobrecompra e sobrevenda para evitar situações excessivamente extremas.

Orientações de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Incorporar outros indicadores para determinar as condições de sobrecompra e sobrevenda para evitar a dependência apenas do RSI

-

Adicionar a lógica para identificar a consolidação antes das rupturas quando a probabilidade de reversão for maior

-

Otimizar as definições de objetivos de lucro após reversões para permitir um dimensionamento mais científico das posições

-

Usar métodos de aprendizagem de máquina em anos recentes de dados históricos para otimizar automaticamente parâmetros

-

Melhorar a otimização da lógica de stop loss, por exemplo, tomada de lucro atempada, stop loss escalonado, stop loss de atraso, etc.

Conclusão

Em conclusão, esta é uma estratégia típica de arbitragem estatística. Ele tenta capturar oportunidades quando o mercado se recupera de situações extremas de volta ao equilíbrio. Em comparação com as estratégias de tendência, ele tem maiores taxas de ganho e lucratividade, mas também enfrenta maiores riscos. Com otimização de parâmetros e controle de risco, este tipo de estratégias pode lucrar constantemente.

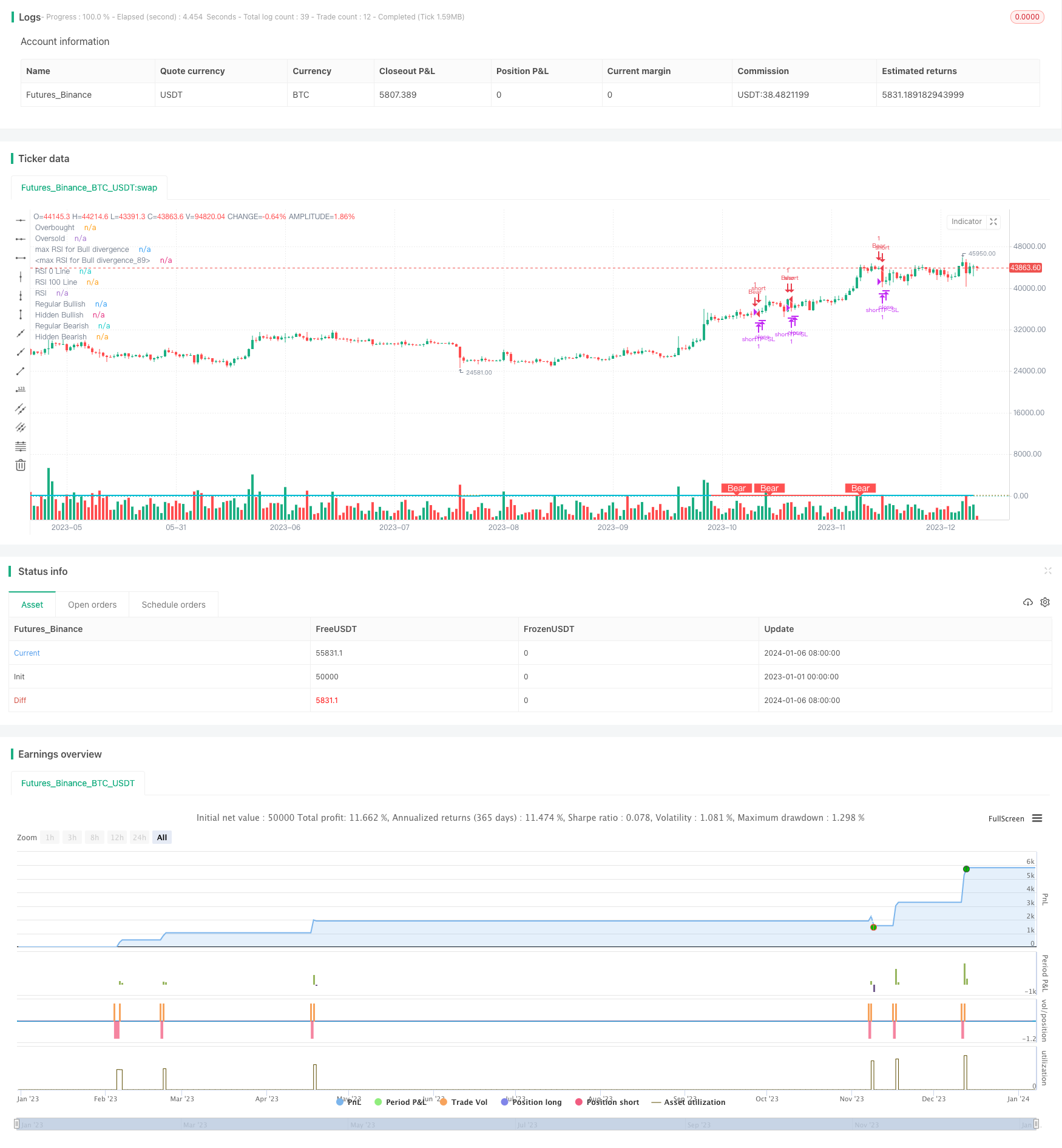

/*backtest

start: 2023-01-01 00:00:00

end: 2024-01-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// made by Imal_Max

// thanks to neo the crypto trader's idea

//

// thanks to JayTradingCharts RSI Divergence /w Alerts indicator for the base code.

// we modified this to detect the divergence only if price was oversold or overbought recently and a few more settings

// also now you can backtest the settings easy

//@version=5

// 🔥 comment out the line below to disable the alerts and enable the backtester

//indicator(title="RSI Divergence Indicator with Alerts Overbought Oversold", shorttitle="RSI OB/OS Divergence", format=format.price, timeframe="")

// 🔥 uncomment the line below to enable the backtester + uncomment the lines slightly below and at the bottom of the script

strategy(title="RSI Divergence Indicator with Alerts Overbought Oversold", shorttitle="RSI OB/OS Divergence", overlay=true)

len = input.int(title='RSI Period', minval=1, defval=14, group='regular RSI settings')

src = input.source(title='RSI Source', defval=close, group='regular RSI settings')

lbR = input.int(title='Pivot Lookback Right', defval=5, group='regular RSI settings')

lbL = input.int(title='Pivot Lookback Left', defval=5, group='regular RSI settings')

rangeUpper = input.int(title='Max of Lookback Range', defval=60, group='regular RSI settings')

rangeLower = input.int(title='Min of Lookback Range', defval=5, group='regular RSI settings')

plotBull = input.bool(title='Plot Bullish', defval=true, group='regular RSI settings')

plotHiddenBull = input.bool(title='Plot Hidden Bullish', defval=true, group='regular RSI settings')

plotBear = input.bool(title='Plot Bearish', defval=true, group='regular RSI settings')

plotHiddenBear = input.bool(title='Plot Hidden Bearish', defval=true, group='regular RSI settings')

// ob/os divergence settings

obvalue = input.int(title='OB RSI Value', defval=70, group='look for RSI divergence after OverBought/OverSold', inline='Input 0', tooltip="min RSI Level needed within lookback period to look for bullish divergences")

oblookback = input.int(title='OB lookback period', defval=30, group='look for RSI divergence after OverBought/OverSold', inline='Input 0')

osvalue = input.int(title='OS RSI Value', defval=35, group='look for RSI divergence after OverBought/OverSold', inline='Input 1', tooltip="max RSI Level needed within lookback period to look for bearish divergences")

oslookback = input.int(title='OS lookback period', defval=30, group='look for RSI divergence after OverBought/OverSold', inline='Input 1')

minBearRSI = input.int(title='min RSI for bear Alerts', defval=60, group='look for RSI divergence after OverBought/OverSold', tooltip="min RSI needed at the time where bearish divergence gets detected")

maxBullRSI = input.int(title='max RSI for Bull Alerts', defval=50, group='look for RSI divergence after OverBought/OverSold', tooltip="max RSI needed at the time where bullish divergence gets detected")

// Backtesteer Info

enableBacktesterInfo = input(true, title="to enable the Backtester, uncomment/comment the 🔥 lines in the source code", group='enable Backtester')

// Backtester input stuff

// long settings - 🔥 uncomment the 3 lines below to disable the alerts and enable the backtester

longTrading = input(true, title="enable Long Backtester (to disable uncheck 'plot Bullish' and 'plot hidden Bullish as well')", group='Long Backtester')

longStopLoss = input.float(0.5, title='Stop Loss %', group='Long Backtester') / 100

longTakeProfit = input.float(2.0, title='Take Profit %', group='Long Backtester') / 100

// short settings - 🔥 uncomment the 3 lines below to disable the alerts and enable the backtester

shortTrading = input(true, title="enable Short Backtester (to disable uncheck 'plot Bearish' and 'plot hidden Bearish as well'", group='Short Backtester')

shortStopLoss = input.float(0.5, title='Stop Loss %', group='Short Backtester') / 100

shortTakeProfit = input.float(2.0, title='Take Profit %', group='Short Backtester') / 100

// Backtesting Range settings - 🔥 uncomment the 6 lines below to disable the alerts and enable the backtester

startDate = input.int(title='Start Date', defval=1, minval=1, maxval=31, group='Backtesting range')

startMonth = input.int(title='Start Month', defval=1, minval=1, maxval=12, group='Backtesting range')

startYear = input.int(title='Start Year', defval=2016, minval=1800, maxval=2100, group='Backtesting range')

endDate = input.int(title='End Date', defval=1, minval=1, maxval=31, group='Backtesting range')

endMonth = input.int(title='End Month', defval=1, minval=1, maxval=12, group='Backtesting range')

endYear = input.int(title='End Year', defval=2040, minval=1800, maxval=2100, group='Backtesting range')

bearColor = color.red

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = ta.rsi(src, len)

plot(osc, title='RSI', linewidth=2, color=color.new(#00bcd4, 0))

obLevel = hline(obvalue, title='Overbought', linestyle=hline.style_dotted)

osLevel = hline(osvalue, title='Oversold', linestyle=hline.style_dotted)

minRSIline = hline(minBearRSI, title='max RSI for Bull divergence', linestyle=hline.style_dotted)

maxRSIline = hline(maxBullRSI, title='max RSI for Bull divergence', linestyle=hline.style_dotted)

fill(obLevel, minRSIline, title='Bear Zone Background', color=color.new(#f44336, 90))

fill(osLevel, maxRSIline, title='Bull Zone Background', color=color.new(#4caf50, 90))

RSI0line = hline(0, title='RSI 0 Line', linestyle=hline.style_dotted)

RSI100line = hline(100, title='RSI 100 Line', linestyle=hline.style_dotted)

fill(obLevel, RSI100line, title='Overbought Zone Background', color=color.new(#e91e63, 75))

fill(osLevel, RSI0line, title='Oversold Zone Background', color=color.new(#4caf50, 75))

plFound = na(ta.pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(ta.pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = ta.barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

// check if RSI was OS or OB recently

obHighestRsi = ta.highest(osc, oblookback)

osLowestRsi = ta.lowest(osc, oslookback)

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < ta.valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound and osLowestRsi < osvalue and osc < maxBullRSI

plot(plFound ? osc[lbR] : na, offset=-lbR, title='Regular Bullish', linewidth=2, color=bullCond ? bullColor : noneColor, transp=0)

plotshape(bullCond ? osc[lbR] : na, offset=-lbR, title='Regular Bullish Label', text=' Bull ', style=shape.labelup, location=location.absolute, color=bullColor, textcolor=textColor, transp=0)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > ta.valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound and osLowestRsi < osvalue and osc < maxBullRSI

plot(plFound ? osc[lbR] : na, offset=-lbR, title='Hidden Bullish', linewidth=2, color=hiddenBullCond ? hiddenBullColor : noneColor, transp=0)

plotshape(hiddenBullCond ? osc[lbR] : na, offset=-lbR, title='Hidden Bullish Label', text=' H Bull ', style=shape.labelup, location=location.absolute, color=bullColor, textcolor=textColor, transp=0)

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > ta.valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound and obHighestRsi > obvalue and osc > minBearRSI

plot(phFound ? osc[lbR] : na, offset=-lbR, title='Regular Bearish', linewidth=2, color=bearCond ? bearColor : noneColor, transp=0)

plotshape(bearCond ? osc[lbR] : na, offset=-lbR, title='Regular Bearish Label', text=' Bear ', style=shape.labeldown, location=location.absolute, color=bearColor, textcolor=textColor, transp=0)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < ta.valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound and obHighestRsi > obvalue and osc > minBearRSI

plot(phFound ? osc[lbR] : na, offset=-lbR, title='Hidden Bearish', linewidth=2, color=hiddenBearCond ? hiddenBearColor : noneColor, transp=0)

plotshape(hiddenBearCond ? osc[lbR] : na, offset=-lbR, title='Hidden Bearish Label', text=' H Bear ', style=shape.labeldown, location=location.absolute, color=bearColor, textcolor=textColor, transp=0)

alertcondition(bullCond, title='Bullish divergence', message='Regular Bull Div {{ticker}} XXmin')

alertcondition(bearCond, title='Bearish divergence', message='Regular Bear Div {{ticker}} XXmin')

alertcondition(hiddenBullCond, title='Hidden Bullish divergence', message='Hidden Bull Div {{ticker}} XXmin')

alertcondition(hiddenBearCond, title='Hidden Bearish divergence', message='Hidden Bear Div {{ticker}} XXmin')

// 🔥 uncomment the all lines below for the backtester and revert for alerts

longTP = strategy.position_size > 0 ? strategy.position_avg_price * (1 + longTakeProfit) : strategy.position_size < 0 ? strategy.position_avg_price * (1 - longTakeProfit) : na

longSL = strategy.position_size > 0 ? strategy.position_avg_price * (1 - longStopLoss) : strategy.position_size < 0 ? strategy.position_avg_price * (1 + longStopLoss) : na

shortTP = strategy.position_size > 0 ? strategy.position_avg_price * (1 + shortTakeProfit) : strategy.position_size < 0 ? strategy.position_avg_price * (1 - shortTakeProfit) : na

shortSL = strategy.position_size > 0 ? strategy.position_avg_price * (1 - shortStopLoss) : strategy.position_size < 0 ? strategy.position_avg_price * (1 + shortStopLoss) : na

strategy.risk.allow_entry_in(longTrading == true and shortTrading == true ? strategy.direction.all : longTrading == true ? strategy.direction.long : shortTrading == true ? strategy.direction.short : na)

strategy.entry('Bull', strategy.long, comment='Long', when=bullCond)

strategy.entry('Bull', strategy.long, comment='Long', when=hiddenBullCond)

strategy.entry('Bear', strategy.short, comment='Short', when=bearCond)

strategy.entry('Bear', strategy.short, comment='Short', when=hiddenBearCond)

strategy.exit(id='longTP-SL', from_entry='Bull', limit=longTP, stop=longSL)

strategy.exit(id='shortTP-SL', from_entry='Bear', limit=shortTP, stop=shortSL)

- Estratégia de negociação quantitativa baseada no crossover da SMA

- Estratégia de Stop Loss

- Estratégia de suporte e resistência com ruptura de volume e perda de parada de arrasto

- Mudança de estratégia de stop loss baseada em pontos take profit e stop loss

- Percentagem de estratégia de stop loss

- Estratégia de combinação de dupla média móvel de cruzamento e balanço de potência de "bull bear"

- Estratégia simples do titular

- A estratégia de tendência baseada na média móvel de vários prazos e no RSI

- Comprar Dips - MA200 Estratégia Otimizada

- Ehlers Fisher Transform Trading Estratégia

- Estratégia de ruptura da tendência de dupla MA

- Estratégia de negociação de scalping baseada na média móvel dupla

- Supertrend Moving Stop Loss Take Profit Estratégia

- Andrew Abraham Estratégia de rastreamento de tendências

- Estratégia de calendário de desempenho mensal PnL

- Estratégia de teste de retorno de altos e baixos de avanço

- Estratégia Quant com sinal estocástico, filtro SMA e stop loss/take profit aleatório

- Estratégia de cruzamento de média móvel dupla

- Estratégia de sinal cruzado de média móvel

- EMA 200 Baseado em estratégia de retorno de lucro e retorno de perdas