Estratégia de negociação quantitativa do indicador RSI combinado com o indicador CCI

Visão geral

Esta estratégia é denominada estratégia de negociação quantitativa com indicadores RSI em combinação com indicadores CCI. A estratégia usa principalmente a combinação de indicadores RSI e CCI para julgar o fenômeno de sobrecompra e sobrevenda do mercado, para capturar oportunidades de reversão.

Princípio da estratégia

A lógica central desta estratégia é usar as características estatísticas do indicador RSI e do indicador CCI simultaneamente para determinar se o mercado está atualmente sobrecomprado ou sobrevendido.

Em primeiro lugar, o RSI é composto de dois elementos: o RSI pode refletir sobrecompras e sobrevendas no mercado. O RSI maior que 70 é considerado como uma zona de sobrecompra e menor que 30 como uma zona de sobrevenda. Esta estratégia define um RSI com uma linha longa e uma linha curta, com 14 ciclos e 12 ciclos por defeito.

Em segundo lugar, a parte CCI. O indicador CCI também pode ser usado para julgar sobre-compra e sobre-venda, com um parâmetro de 14 ciclos. CCI acima de 100 é sobre-compra, abaixo de -100 é sobre-venda. Esta estratégia usa essa característica do indicador CCI para definir regras de abertura de posição: quando o indicador CCI coincide com o sinal de espaço aberto fornecido pelo indicador RSI, execute a direção de abertura de posição determinada pelo indicador RSI.

A estratégia é baseada em três regras:

Abrir uma posição de overhead: quando o indicador RSI mostra uma zona de oversold (o RSI longo e curto durante o período é menor que 30) e o indicador CCI é menor que -100;

Comece a abrir uma posição em branco quando o indicador RSI mostra uma zona de sobrecompra ((o RSI longo e curto durante o período é maior que 70) e o indicador CCI é superior a 100).

O julgamento conjunto dos indicadores RSI e CCI permite identificar efetivamente os verdadeiros intervalos de overbought e oversold, aumentando a estabilidade e a probabilidade de lucro da estratégia.

Análise de vantagens

A maior vantagem desta estratégia é que a utilização simultânea da lei estatística dos dois indicadores, RSI e CCI, torna a identificação do fenômeno de sobrecompra e sobrevenda mais precisa, proporcionando o ponto de entrada ideal para a captura de reversão. Os benefícios específicos são os seguintes:

- A combinação das linhas longas e curtas do RSI permite a simultaneidade da determinação de tendências e pontos de reversão sensíveis, permitindo a flexibilidade de captura de oportunidades.

- O CCI é um indicador auxiliar para o julgamento, evitando ser enganado pela falsa inversão do mercado.

- A combinação de RSI e CCI permite filtrar os falsos sinais de forma eficaz, o que torna a escolha do ponto de entrada mais precisa.

- O uso de um intervalo de sobrecompra para a inversão de uma transação é, em si, uma estratégia de negociação com uma maior probabilidade.

- O método estratégico é simples, fácil de entender e implementar, adequado para os iniciantes em aprendizado quantitativo.

Análise de Riscos

Os principais riscos desta estratégia são que os sinais de sobrecompra e sobrevenda julgados pelo RSI e pelo CCI não necessariamente refletem exatamente o momento real da reversão. Os riscos específicos incluem:

- O sinal emitido pelo indicador pode ser uma falsa inversão. Se o preço tiver um ajuste de choque em vez de uma inversão de tendência.

- Mesmo quando o julgamento é correto, há um atraso no tempo. As mudanças de parâmetros no ciclo de cálculo não podem ser totalmente sincronizadas para refletir as últimas mudanças de preço.

- Durante a reversão, o ponto de parada pode ser ultrapassado, resultando em um aumento dos prejuízos.

- A estratégia não leva em consideração o impacto de tendências de grande escala, que precisam ser combinadas com a análise de tendências na implementação específica.

As soluções para os riscos incluem:

- A confirmação de que a amplitude do sinal de reversão é melhor. Se o preço tiver um aumento significativo na amplitude do sinal de reversão do indicador, a confiabilidade do julgamento pode ser aumentada.

- Ajustar adequadamente os parâmetros do RSI e do CCI para reduzir a probabilidade de atraso.

- A partir de agora, você pode ter um plano de stop loss e um plano de saída para controlar os prejuízos.

- A implementação de estratégias concretas deve ser acompanhada de análises de tendências e formas, evitando operações de contra-ataque.

Direção de otimização

A estratégia pode ser melhorada na prática, e as principais ideias de otimização incluem:

- Teste as configurações de parâmetros do RSI e do CCI para encontrar a combinação ideal de parâmetros. Por exemplo, teste os parâmetros de longo e curto período do RSI e os parâmetros de ciclo do CCI.

- Adicionar outros indicadores para enriquecer a base de julgamento da polinomial, como KD, MACD, etc.

- Aumentar as estratégias de stop loss, como a definição de stop loss móvel ou stop loss verbal.

- Combinado com estratégias de vitória avançadas, o uso da divergência de indicadores para determinar a direção de entrada com maior probabilidade de vitória, etc.

- Otimizar automaticamente os parâmetros e o peso do sinal usando algoritmos de aprendizado de máquina.

- Teste a combinação da estratégia com o sistema de tendências.

- Aumentar as regras de discernimento das tendências de grande escala e dos preços importantes.

Com testes e otimização, pode-se esperar que a rentabilidade e a estabilidade da estratégia sejam ainda melhoradas.

Resumir

Esta estratégia pertence a uma estratégia de captura de reversão mais típica. A combinação de dois indicadores comuns, o RSI e o CCI, para determinar o intervalo de sobrevenda e sobrevenda, e o desenho de regras de abertura correspondentes, formam uma estratégia de negociação de linha curta simples e prática. A principal vantagem da estratégia é o uso de uma combinação de indicadores para tornar o julgamento mais preciso, evitando a falácia de falsas reversões, para capturar o melhor momento para a reversão.

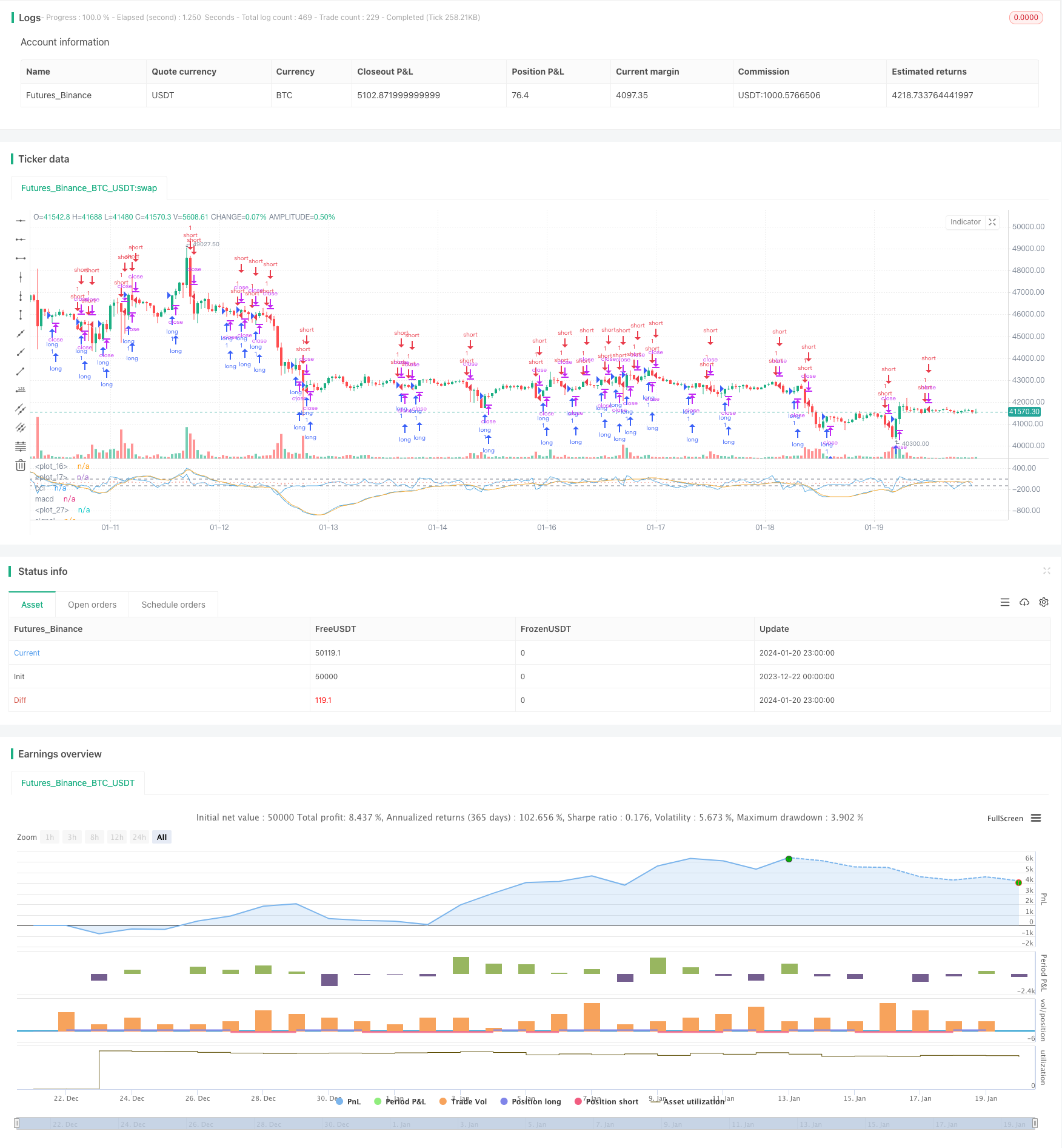

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//Author: RvZ14

//Based on Joseph Nemeth MACD+CCI strategy

//Reference reading: https://sites.google.com/site/forexjosephnemeth/home/macd-cci

strategy(title="MACD+CCI Strategy", shorttitle="macd/cci")

length = input(14, minval=1)

fastLength = input(12, minval=1), slowLength=input(26,minval=1)

signalLength=input(2,minval=1)

src = input(close, title="CCI Source")

//cci

ma = sma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

plot(cci, title = "cci", color=#5DADE2,linewidth = 1,transp = 0)

band1 = hline(100, color=gray, linewidth = 1)

band0 = hline(-100, color=gray, linewidth = 1)

fill(band1, band0, color= #F9E79F)

//macd

source = close

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

macd = fastMA - slowMA

signal = ema(macd, signalLength)

hist = macd - signal

plot(hist, color=#EC7063, style=histogram)

plot(macd, title = "macd", color=#5DADE2, linewidth = 1,transp = 0)

plot(signal, title = "signal", color=#F5B041,linewidth = 1,transp = 0)

longCond = cci > 100 and macd > 0 or cci > -100 and macd < 0

shortCond = cci < -100 and macd < 0 or cci < 100 and macd > 0

strategy.entry("long",strategy.long,when = longCond == true)

strategy.entry("short",strategy.short,when=shortCond == true)