Estratégia dinâmica de média móvel de stop-loss

Autora:ChaoZhang, Data: 2024-01-29Tags:

Resumo

Esta estratégia adota a idéia de parada de tração dinâmica baseada em ATR e extremos de preço para calcular linhas de stop-loss longas e curtas. Combinada com a idéia de Chandelier Exit, ela julga a direção longa / curta com base no rompimento da linha de stop-loss. Quando a linha de stop-loss rompe para cima, ela é julgada como alta e longa entrada. Quando a linha de stop-loss rompe para baixo, ela é julgada como baixa e curta entrada.

A estratégia tem funções de gestão de stop-loss e de julgamento de sinais de entrada.

Estratégia lógica

A estratégia consiste nas seguintes partes principais:

-

Calcular linhas de stop-loss longas/cortas com base no ATR

Com base na duração do período ATR definida pelo utilizador e no múltiplo do multiplicador, o ATR em tempo real é calculado.

longStop = Highest - ATR shortStop = Lowest + ATR -

Julgar a direcção da negociação por ruptura

Comparar as linhas de stop-loss entre a barra anterior e a barra atual.

Long stop-loss line breakout upwards, long entry Short stop-loss line breakout downwards, short entry -

Estabelecer um stop loss e um take profit com base no rácio risco/recompensa

Com base na relação risco/recompensa definida pelo utilizador, o riskRewardRatio, a distância de stop loss e a distância de take profit são calculadas a partir do ATR. A ordem de stop loss e a ordem de take profit são definidas ao abrir posições.

Análise das vantagens

As vantagens desta estratégia incluem:

-

Perda de retenção dinâmica

A adoção de linhas de stop loss dinâmicas de trailing ajuda a impedir a perda em tempo hábil e controlar o risco de queda.

-

Funções duplas

A linha de stop loss serve tanto como ferramenta de gerenciamento de stop loss quanto como juiz de condições de entrada, reduzindo a complexidade da estratégia.

-

Relatório risco/recompensa personalizável

Procurar lucros mais elevados com uma relação risco-recompensa pré-definida.

-

Fácil de compreender e de estender

Estrutura simples, fácil de compreender e otimizar para extensão.

Análise de riscos

Pode existir algum risco para esta estratégia:

-

Riscos bidireccionais

Como uma estratégia de negociação bidireccional, assume riscos tanto longos como curtos.

-

Dependência do parâmetro ATR

Os parâmetros ATR afetam diretamente as linhas de stop loss e a frequência de negociação.

-

Adaptação às tendências

A estratégia é mais adequada para cenários de variação com rupturas súbitas, não é adequada para cenários de tendência forte.

As optimizações para enfrentar os riscos acima são:

-

Incorporar indicadores de tendência

Incorporar MA e outros indicadores de tendência para determinar a tendência do mercado, evitar negociações contra tendências.

-

Optimização de parâmetros

Otimizar as combinações dos parâmetros ATR e da relação risco/recompensa para obter um stop loss e um take profit mais razoáveis.

-

Filtros adicionais

Adicionar filtros de condições de volume de negociação ou de volatilidade para garantir a qualidade das negociações.

Orientações de otimização

Ainda há espaço para otimizar ainda mais a estratégia:

-

Incorporar aprendizado de máquina

Adotar modelos de aprendizagem de máquina para prever a tendência dos preços para uma maior precisão de entrada.

-

Construir uma carteira livre de risco com opções

Utilize opções para cobrir a flutuação dos preços dos ativos subjacentes e construir carteiras de arbitragem sem risco.

-

Arbitragem de múltiplos ativos entre mercados

Realizar arbitragem estatística entre diferentes mercados e classes de ativos para obter alfa estável.

-

Negociação por algoritmos

Aproveitar mecanismos de negociação de algoritmos para efetivamente testar estratégias e negociações.

Conclusão

Este artigo analisa minuciosamente uma estratégia quantitativa de negociação baseada em stop loss dinâmico. A estratégia tem simultaneamente funcionalidade de gerenciamento de stop loss e determinação de sinal de negociação, que controla efetivamente os riscos. Também discutimos as vantagens, riscos potenciais e otimizações futuras da estratégia. É uma estratégia de negociação muito prática que vale a pena pesquisa e aplicação adicionais.

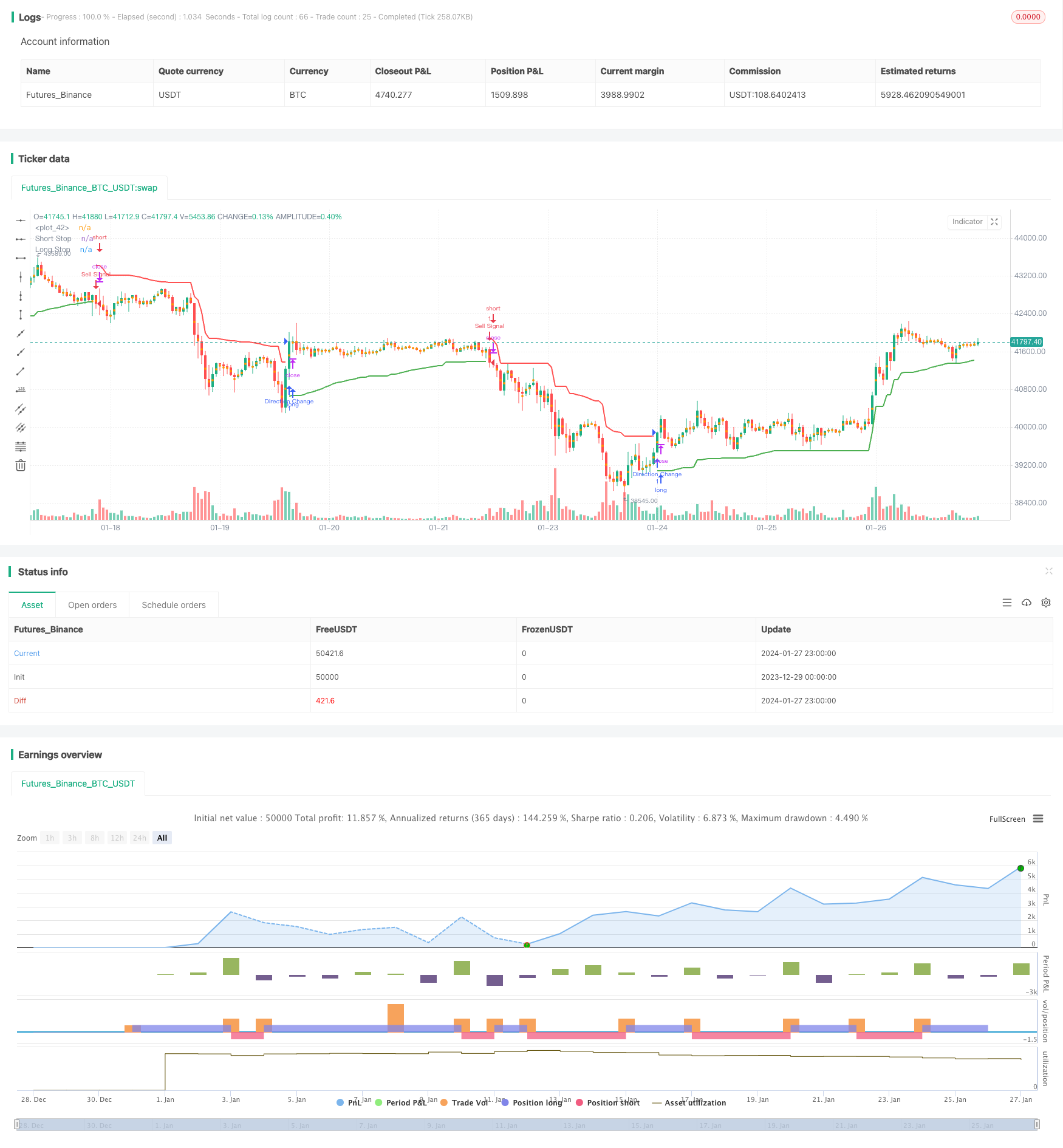

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Chandelier Exit with 1-to-1 Risk-Reward", shorttitle='CE', overlay=true)

// Chandelier Exit Logic

length = input.int(title='ATR Period', defval=22)

mult = input.float(title='ATR Multiplier', step=0.1, defval=3.0)

useClose = input.bool(title='Use Close Price for Extremums', defval=true)

atr = mult * ta.atr(length)

longStop = (useClose ? ta.highest(close, length) : ta.highest(length)) - atr

longStopPrev = nz(longStop[1], longStop)

longStop := close[1] > longStopPrev ? math.max(longStop, longStopPrev) : longStop

shortStop = (useClose ? ta.lowest(close, length) : ta.lowest(length)) + atr

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := close[1] < shortStopPrev ? math.min(shortStop, shortStopPrev) : shortStop

var int dir = 1

dir := close > shortStopPrev ? 1 : close < longStopPrev ? -1 : dir

// Risk-Reward Ratio

riskRewardRatio = input.int(1, title="Risk-Reward Ratio", minval=1, maxval=10, step=1)

// Calculate Take Profit and Stop Loss Levels

takeProfitLevel = atr * riskRewardRatio

stopLossLevel = atr

// Entry Conditions

longCondition = dir == 1 and dir[1] == -1

shortCondition = dir == -1 and dir[1] == 1

// Entry Signals

if (longCondition)

strategy.entry("Long", strategy.long, stop=close - stopLossLevel, limit=close + takeProfitLevel)

if (shortCondition)

strategy.entry("Short", strategy.short, stop=close + stopLossLevel, limit=close - takeProfitLevel)

longStopPlot = plot(dir == 1 ? longStop : na, title='Long Stop', style=plot.style_linebr, linewidth=2, color=color.green)

shortStopPlot = plot(dir == 1 ? na : shortStop, title='Short Stop', style=plot.style_linebr, linewidth=2, color=color.red)

midPricePlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0, display=display.none, editable=false)

fill(midPricePlot, longStopPlot, color=color.new(color.green, 90), title='Long State Filling')

fill(midPricePlot, shortStopPlot, color=color.new(color.red, 90), title='Short State Filling')

// Alerts

if (dir != dir[1])

strategy.entry("Direction Change", strategy.long, comment="Chandelier Exit has changed direction!")

if (longCondition)

strategy.entry("Buy Signal", strategy.long, comment="Chandelier Exit Buy!")

if (shortCondition)

strategy.entry("Sell Signal", strategy.short, comment="Chandelier Exit Sell!")

- Modelo de reversão de ruptura baseado na estratégia de negociação de tartarugas

- Estratégia de tendência de impulso

- O valor da posição em risco deve ser calculado em função do valor da posição em risco.

- Estratégia de negociação de ações equilibrada baseada no RSI

- Estratégia de faixa de volatilidade suave

- Estratégia de negociação de reversão do índice do canal de commodities

- Estratégia baseada no tempo com ATR Take Profit

- Estratégia de rastreamento de tendências de impulso

- Estratégia de fechamento de velas da EMA

- Estratégia de negociação quantitativa cruzada da EMA

- Reversão média com estratégia de entrada incremental

- Estratégia dinâmica de acompanhamento do preço médio

- Fractals de Williams combinados com o indicador ZZ para estratégias quantitativas de negociação

- Estratégia de negociação de tendências de vários fatores

- Estratégia de negociação cruzada de média móvel dupla

- Tendência baseada no volume na sequência da estratégia de negociação

- Estratégia de reversão de pontos pivot significativos

- Estratégia de negociação quantitativa da FNGU baseada em bandas de Bollinger e RSI

- Bollinger Bands RSI OBV Estratégia

- Estratégia de inversão do sinal P