Estratégia de acompanhamento da tendência de volatilidade

Autora:ChaoZhang, Data: 2024-02-18 10:07:29Tags:

Resumo

Esta estratégia utiliza o indicador WaveTrend para determinar tendências de preços e situações de sobrecompra/supervenda.

Estratégia lógica

A estratégia usa o indicador WaveTrend para determinar a direção da tendência do preço. O indicador WaveTrend é melhorado com base no indicador Rainbow. Ele julga a direção da tendência do preço calculando a diferença entre a média móvel de Heikin-Ashi e o valor absoluto do preço.

Especificamente, a fórmula WaveTrend na estratégia é:

esa = ema(hlc3, 10)

d = ema(abs(hlc3 - esa), 10)

ci = (hlc3 - esa) / (0.015 * d)

wt = ema(ci, 21)

Onde esa é a média móvel calculada de Heikin-Ashi, d é a média da diferença entre a média móvel de Heikin-Ashi e o valor absoluto do preço. ci é o chamado intervalo adaptativo, que reflete a volatilidade dos preços. wt é a média móvel de ci, que determina a direção da tendência dos preços e é o indicador chave para longo e curto.

O indicador RSI é utilizado para determinar situações de sobrecompra/supervenda.

rsiup = rma(max(change(close), 0), 14)

rsidown = rma(-min(change(close), 0), 14)

rsi = rsidown == 0 ? 100 : rsiup == 0 ? 0 : 100 - (100 / (1 + rsiup / rsidown))

Seu valor padrão é 0-100. acima de 70 é sobrecomprado e abaixo de 30 é sobrevendido.

Combinado com esses dois indicadores, quando o RSI está abaixo de 25 e a WaveTrend está abaixo de -60, é sobrevendido para ir longo.

Análise das vantagens

As vantagens desta estratégia incluem:

- O indicador WaveTrend pode determinar com precisão e confiabilidade a direção da tendência do preço.

- Os filtros RSI podem evitar negócios desnecessários e melhorar a taxa de ganho.

- O método de rastreamento de tendências pode maximizar os lucros da captura de tendências de preços.

- A ideia estratégica é simples e clara, os parâmetros são flexíveis para ajustá-los a diferentes produtos e mercados.

- Fácil de implementar e testar na negociação ao vivo, bom para otimização adicional.

Análise de riscos

Há também alguns riscos:

- Tanto o WaveTrend quanto o RSI têm algum atraso, podem perder pontos de reversão de preços.

- Apesar dos filtros, ainda podem ocorrer sinais falsos nos mercados laterais.

- Falta de um método de stop loss eficaz para controlar perdas individuais.

- O ajustamento razoável dos parâmetros deve corresponder às características e à frequência de negociação.

Soluções:

- Adicionar indicadores para otimizações combinacionais para melhorar a precisão do sinal.

- Adicionar estratégias de stop loss para controlar perdas individuais.

- Encontrar combinações ótimas de parâmetros para adaptar a estratégia.

Orientações de otimização

A estratégia pode ser otimizada nas seguintes direcções:

-

Alteração ou adição de indicadores de julgamento para melhorar a precisão do sinal, por exemplo MACD, KD, etc.

-

Otimizar as definições dos parâmetros para adaptar os diferentes produtos, por exemplo, ajustar os períodos normais.

-

Para efeitos do cálculo do risco de perdas, o valor da posição em risco deve ser calculado de acordo com o método de classificação da posição em risco.

-

Considere diferentes estratégias de pirâmide, por exemplo, Martingale em vez de quantidade fixa.

-

Otimizar os parâmetros de intervalo adaptativo para melhorar a precisão do julgamento.

Conclusão

A ideia geral da estratégia é clara, usando indicadores de volatilidade para determinar as tendências de preços e filtrar ruído de forma eficaz. Há espaço para otimização em vários aspectos para tornar a estratégia mais robusta. Através do ajuste de parâmetros, pode ser adaptado a diferentes produtos e vale a pena testar mais ao vivo.

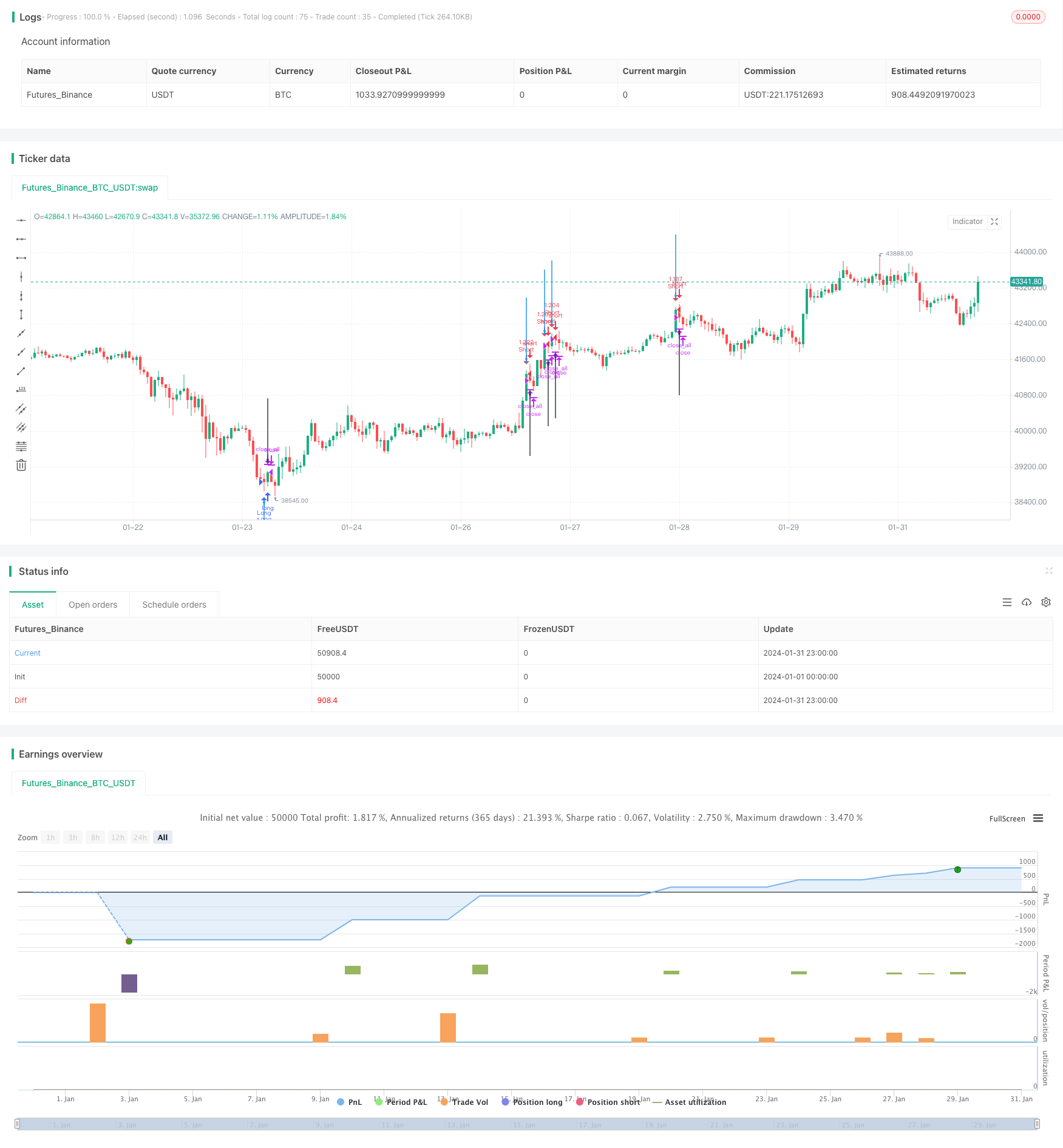

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's WaveTrender Strategy v1.0", shorttitle = "WaveTrender str 1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 10)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

showarr = input(true, defval = true, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//RSI

rsiup = rma(max(change(close), 0), 14)

rsidown = rma(-min(change(close), 0), 14)

rsi = rsidown == 0 ? 100 : rsiup == 0 ? 0 : 100 - (100 / (1 + rsiup / rsidown))

//WaveTrend

esa = ema(hlc3, 10)

d = ema(abs(hlc3 - esa), 10)

ci = (hlc3 - esa) / (0.015 * d)

wt = ema(ci, 21)

//Body

body = abs(close - open)

abody = sma(body, 10)

//Signals

bar = close > open ? 1 : close < open ? -1 : 0

overs = rsi < 25 and wt < -60

overb = rsi > 75 and wt > 60

up1 = (strategy.position_size == 0 or close < strategy.position_avg_price) and overs and bar == -1

dn1 = (strategy.position_size == 0 or close > strategy.position_avg_price) and overb and bar == 1

exit = (strategy.position_size > 0 and overs == false) or (strategy.position_size < 0 and overb == false)

//Arrows

col = exit ? black : up1 or dn1 ? blue : na

needup = up1

needdn = dn1

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot)

if dn1

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot)

if exit

strategy.close_all()

- Tendência baseada em indicadores de dupla EMA seguindo a estratégia

- Tartaruga-real

Estratégia firme como uma tartaruga-das-rochas - Estratégia de rastreamento de perdas de parada aberta-alta-baixa

- Estratégia de negociação automática de futuros abrangente para longo e curto prazo

- Estratégia de negociação de ruptura da Supertrend

- 3 Estratégia de inversão do intervalo de oscilação da média móvel

- Estratégia de recuperação do impulso médio de alívio inverso

- Estratégia de caçador de tendências multi-tempo

- Estratégia de ruptura da DCCI

- Estratégia de quantidade de oscilação de preços duplamente confiante

- Estratégia de rastreamento de reversão quantificada de dois condutores

- Estratégia de sinais de tendência de sobreposição

- Pontos de balanço Breakouts Estratégia a longo prazo

- A estratégia quantitativa de negociação baseada na entrada de avanço da média móvel dinâmica

- Estratégia de tendência de inversão de três velas

- Estratégia de negociação adaptativa de duplo avanço

- Estratégia de negociação quantitativa para a reversão do fundo

- Estratégia de combinação de otimização da tendência de impulso

- Estratégia de bandas de Bollinger de média móvel múltipla

- Estratégia de ruptura da média móvel de cruzamento