Estratégia de negociação baseada em cruzamento de média móvel dupla

Visão geral

A estratégia de cruzamento de linha de equilíbrio móvel é uma estratégia de negociação baseada em dois cruzados de médias móveis. A estratégia usa médias móveis rápidas (medias rápidas) e médias móveis lentas (medias lentas) para capturar as mudanças de movimento do mercado. Quando a linha rápida atravessa a linha lenta em sentido descendente, gera um sinal de multiplicação; quando a linha rápida atravessa a linha lenta em sentido ascendente, gera um sinal de vazio.

Princípio da estratégia

O princípio central da estratégia é usar a média móvel do índice (EMA) de dois períodos diferentes para avaliar a tendência e a dinâmica do mercado. Os passos específicos são os seguintes:

- Calcule o EMA rápido (nove dias neste caso) e o EMA lento (vinte e um dias neste caso).

- Quando o EMA rápido atravessa o EMA lento da direção inferior, gera um sinal de co-criação; ao contrário, quando o EMA rápido atravessa o EMA lento da direção superior, gera um sinal de co-criação.

- Para confirmar a tendência, a estratégia também estabelece condições de manutenção de posição: quando se faz uma maior manutenção de posição, exige-se que a EMA rápida esteja acima da EMA lenta e o preço de fechamento esteja acima da EMA rápida; quando se faz uma posição de defesa, exige-se que a EMA rápida esteja abaixo da EMA lenta e o preço de fechamento esteja abaixo da EMA rápida.

- Para controlar o risco, a estratégia usa a média real de variação (ATR) para julgar a volatilidade do mercado. A estratégia não abre novas posições quando o diferencial entre a EMA rápida e a EMA lenta é menor que a ATR.

- A estratégia configura simultaneamente um stop loss (%) e um stop loss (%) para controlar o risco de forma a manter uma percentagem fixa.

Através dos princípios acima, a estratégia permite tomar decisões de negociação com base nas tendências e mudanças de dinâmica do mercado, levando em consideração fatores como a continuidade da tendência, a volatilidade do mercado e o controle do risco.

Análise de vantagens

A estratégia de cruzamento linear de massa e massa tem as seguintes vantagens:

- Seguimento de tendências: Através de cruzamento de linhas médias rápidas e lentas, a estratégia pode capturar mudanças nas tendências do mercado em tempo hábil e adaptar-se a diferentes condições de mercado.

- Simples e fácil de usar: a lógica da estratégia é clara, depende apenas do preço e do indicador de linha média, é fácil de entender e implementar.

- Controle de risco: a estratégia define um stop loss e um stop loss para controlar a margem de risco de uma única transação em uma porcentagem fixa.

- Confirmação de tendência: a estratégia não apenas considera a interseção da linha média, mas também introduz condições de continuidade da tendência para garantir a continuidade da tendência ao abrir uma posição.

- Filtragem de volatilidade: Comparando a diferença de linha média e o ATR, a estratégia pode evitar abrir posições quando a volatilidade do mercado é menor, reduzindo a frequência de negociação e o risco.

Análise de Riscos

Embora a estratégia do cruzamento linear de massa e massa tenha suas vantagens, há alguns riscos:

- Risco de atraso: a linha média é um indicador de atraso, que pode produzir sinais apenas após a reversão da tendência, resultando em perda do melhor momento de entrada ou sofrendo uma maior retração.

- Risco de mercado oscilante: em mercados oscilantes, as linhas médias rápidas e lentas podem se cruzar com frequência, gerando falsos sinais repetidos, resultando em negociações frequentes e perdas.

- Risco de parâmetros: o desempenho da estratégia depende do ciclo de linha média e da configuração do stop loss. Diferentes parâmetros podem levar a resultados diferentes.

- Risco de Cisne Negro: A estratégia é baseada em dados históricos e pode não ser capaz de lidar com eventos extremos de mercado ou flutuações anormais, causando grandes perdas.

Para combater esses riscos, os seguintes métodos podem ser considerados:

- Combinado com outros indicadores ou sinais, como comportamento de preços, volume de transações, etc., para aumentar a confiabilidade do sinal.

- Introdução de mecanismos de filtragem, como ATR ou ADX, para evitar transações frequentes em mercados oscilantes.

- Optimizar e testar os parâmetros, escolher um conjunto de parâmetros que tenha um desempenho histórico estável.

- Estabelecer medidas razoáveis de controle de risco, tais como gestão de posições, cessação total de perdas, etc., para responder a situações extremas de mercado.

Direção de otimização

Para melhorar ainda mais o desempenho da estratégia de cruzamento linear de massa, as seguintes direções de otimização podem ser consideradas:

- Otimização de parâmetros dinâmicos: ajuste do ciclo de linha média e do parâmetro de stop loss de acordo com a dinâmica da situação do mercado, para se adaptar a diferentes ritmos e taxas de flutuação do mercado. Isso pode aumentar a adaptabilidade e a estabilidade da estratégia.

- Análise de múltiplos períodos de tempo: combina sinais de linha média de diferentes períodos de tempo, como dia e hora, para obter um julgamento de tendências mais abrangente e distribuir posições de acordo com a intensidade do sinal em diferentes períodos de tempo.

- Combinação de outros indicadores técnicos: introdução de outros indicadores técnicos, como MACD, RSI, etc., para fornecer mais verificação de sinais de negociação e aumentar a confiabilidade do sinal.

- Optimização do gerenciamento de risco: o uso de métodos de gerenciamento de risco mais avançados, como a fórmula de Kelly ou o gerenciamento dinâmico de posições, para otimizar a alocação de fundos e controlar o risco de retirada.

- Otimização de aprendizagem de máquina: aplicação de algoritmos de aprendizagem de máquina, como algoritmos genéticos ou redes neurais, para otimizar os parâmetros e a lógica da estratégia, procurando o melhor conjunto de parâmetros e regras de negociação.

Através das orientações de otimização acima, a estratégia de cruzamento de equilíbrio de massa pode melhorar a adaptabilidade, a robustez e o potencial de receita, melhorando a resposta aos desafios de diferentes ambientes de mercado, com base na manutenção das vantagens originais.

Resumir

A estratégia de cruzamento de equilíbrio dinâmico é uma estratégia de negociação simples e eficaz para capturar tendências de mercado e mudanças de dinâmica através de cruzamento de equilíbrio rápido e lento. A estratégia possui vantagens como o acompanhamento de tendências, facilidade de uso e controle de risco, além de considerar a continuidade da tendência e a volatilidade do mercado.

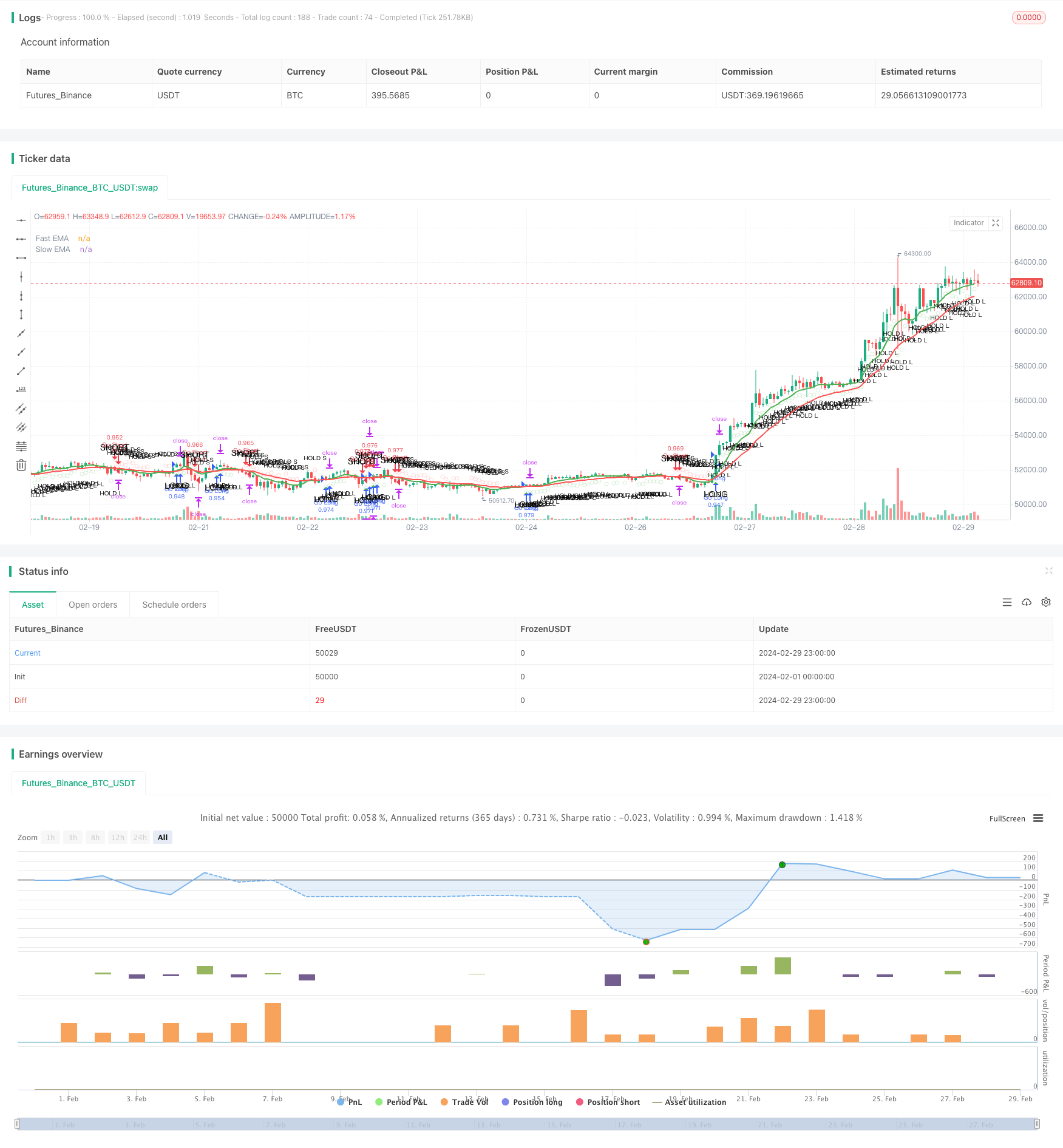

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Momentum Bot", shorttitle="EMB", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Define the Exponential Moving Averages (EMA)

fastEMA = ema(close, 9)

slowEMA = ema(close, 21)

// Plot EMAs for trend visualization

plot(fastEMA, color=color.green, title="Fast EMA", linewidth=2)

plot(slowEMA, color=color.red, title="Slow EMA", linewidth=2)

// Entry Conditions

longCondition = crossover(fastEMA, slowEMA)

shortCondition = crossunder(fastEMA, slowEMA)

// Define conditions for holding or not entering

// Pseudo-conditions to illustrate logic - Adjust according to strategy specifics

holdLongCondition = fastEMA > slowEMA and close > fastEMA

holdShortCondition = fastEMA < slowEMA and close < fastEMA

dontEnterCondition = abs(fastEMA - slowEMA) < atr(14) // Using ATR as a measure of volatility

// Signal plotting for clarity

plotshape(series=longCondition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.triangleup, text="LONG")

plotshape(series=shortCondition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.triangledown, text="SHORT")

// Hold signals - less emphasized

plotshape(series=holdLongCondition, title="Hold Long", location=location.belowbar, color=color.new(color.green, 80), style=shape.circle, text="HOLD L", size=size.tiny)

plotshape(series=holdShortCondition, title="Hold Short", location=location.abovebar, color=color.new(color.red, 80), style=shape.circle, text="HOLD S", size=size.tiny)

// Don't Enter - caution signal

plotshape(series=dontEnterCondition, title="Don't Enter", location=location.absolute, color=color.blue, style=shape.xcross, text="WAIT")

// Define Stop Loss and Take Profit as a percentage of the entry price

stopLossPercent = 0.01 // 1%

takeProfitPercent = 0.02 // 2%

// Execute Trade on Conditions

if (longCondition)

strategy.entry("Go Long", strategy.long)

strategy.exit("Close Long", "Go Long", loss=stopLossPercent * close, profit=takeProfitPercent * close)

if (shortCondition)

strategy.entry("Go Short", strategy.short)

strategy.exit("Close Short", "Go Short", loss=stopLossPercent * close, profit=takeProfitPercent * close)