Visão geral

A estratégia usa a faixa de Brin e um indicador de RSI aleatório para gerar um sinal que pode indicar uma reversão de preço. Por padrão, o sinal de baixa é exibido como uma seta vermelha e o sinal de baixa é exibido como uma seta verde. Antes de emitir um sinal, a estratégia procura as seguintes situações:

Princípio da estratégia

O principal princípio da estratégia é o uso de dois indicadores técnicos, a faixa de Brin e o RSI aleatório, para capturar potenciais sinais de reversão de preços. A faixa de Brin é composta por uma trajetória central (geralmente uma média móvel) e duas trajetórias superiores e inferiores (a média e a desvantagem padrão de redução), que podem refletir a flutuação dos preços. Quando o preço entra em uma trajetória ascendente ou descendente, geralmente significa que o sentimento do mercado é muito otimista ou pessimista e que o preço pode ser reversível.

Vantagens estratégicas

- Confirmação dupla: a estratégia usa simultaneamente dois indicadores, a faixa de Bryn e o RSI aleatório, formando um mecanismo de confirmação dupla que pode filtrar efetivamente os falsos sinais e aumentar a confiabilidade do sinal.

- Capturar reversões em tempo real: Breakouts nas faixas de Brin e máximos aleatórios do RSI são sinais importantes de reversões de sentimento no mercado, e as estratégias são capazes de capturar esses momentos-chave em tempo real, fornecendo sinais de negociação em tempo real para os investidores.

- Flexibilidade de parâmetros: A estratégia tem uma configuração de parâmetros mais flexível, como o período e a largura da faixa de Brin, o período do RSI aleatório e o limiar de supera compra e venda, que podem ser ajustados de forma otimizada para diferentes mercados e variedades.

- Ampla aplicabilidade: a estratégia pode ser aplicada a todos os tipos de mercados financeiros e variedades de negociação, como ações, futuros, divisas, criptomoedas, etc., adaptando-se a diferentes características do mercado por meio de ajustes de parâmetros.

Risco estratégico

- Desempenho fraco em mercados de turbulência: em mercados de turbulência, os preços frequentemente flutuam perto da trajetória de ascensão e descensão da faixa de Bryn, e o RSI aleatório também frequentemente entra em áreas de supercompra e supervenda, o que pode dar mais falsos sinais, resultando em transações frequentes e perda de capital.

- Atraso no mercado de tendência: em um mercado de tendência forte, o preço pode romper a faixa de Brin para cima ou para baixo por um longo tempo, e o RSI aleatório também pode se manter por um longo tempo na área de sobrecompra de sobrevenda, quando a estratégia pode emitir um sinal de reversão atrasado, perdendo oportunidades de negociação de tendência.

- Parâmetros sensíveis: O desempenho da estratégia é mais sensível aos parâmetros, diferentes combinações de parâmetros podem trazer resultados significativamente diferentes, os parâmetros precisam ser continuamente desbloqueados e otimizados de acordo com as condições do mercado, aumentando a dificuldade de uso.

Direção de otimização da estratégia

- Adição de confirmação de tendência: com base na estratégia atual, alguns indicadores de confirmação de tendência, como médias móveis, MACD, etc., podem ser adicionados para identificar a direção e a força da tendência atual, evitando a negociação contracorrente quando a tendência é clara e aumentando a adaptabilidade da estratégia.

- Parâmetros de ajuste dinâmico: pode ser ajustado dinamicamente de acordo com a variação da volatilidade do mercado, a largura da faixa de Brin e o limiar de super-compra e super-venda do RSI aleatório, usando uma faixa de Brin mais ampla e um limiar mais alto quando a volatilidade é alta, reduzindo a frequência de negociação; usando uma faixa de Brin mais estreita e um limiar mais baixo quando a volatilidade é baixa, aumentando a sensibilidade de negociação.

- Introdução de stop-loss: após a estratégia gerar um sinal de negociação, pode-se definir as regras de stop-loss e stop-loss correspondentes, controlando o limite de risco e o objetivo de lucro de uma única negociação, aumentando o risco-benefício da estratégia.

- Combinação com outros indicadores técnicos: a estratégia pode ser combinada com outros indicadores técnicos, como resistência de suporte, volume de transação, etc., formando um mecanismo de confirmação de sinal mais robusto, aumentando a confiabilidade e a lucratividade da estratégia.

Resumir

A estratégia de sinais de extremo de RSI aleatório da faixa de Brin, combinando dois indicadores técnicos, a faixa de Brin e o RSI aleatório, para quebrar o preço da faixa de Brin para baixo e o RSI aleatório para alcançar a zona de extremo de sobrevenda como um potencial sinal de reversão, forma uma estratégia de negociação simples e fácil de usar. A estratégia tem vantagens de sinal confiável, amplo alcance, etc., mas tem um mau desempenho em mercados de turbulência, e pode estar atrasada em mercados de tendência, a configuração de parâmetros também é mais sensível.

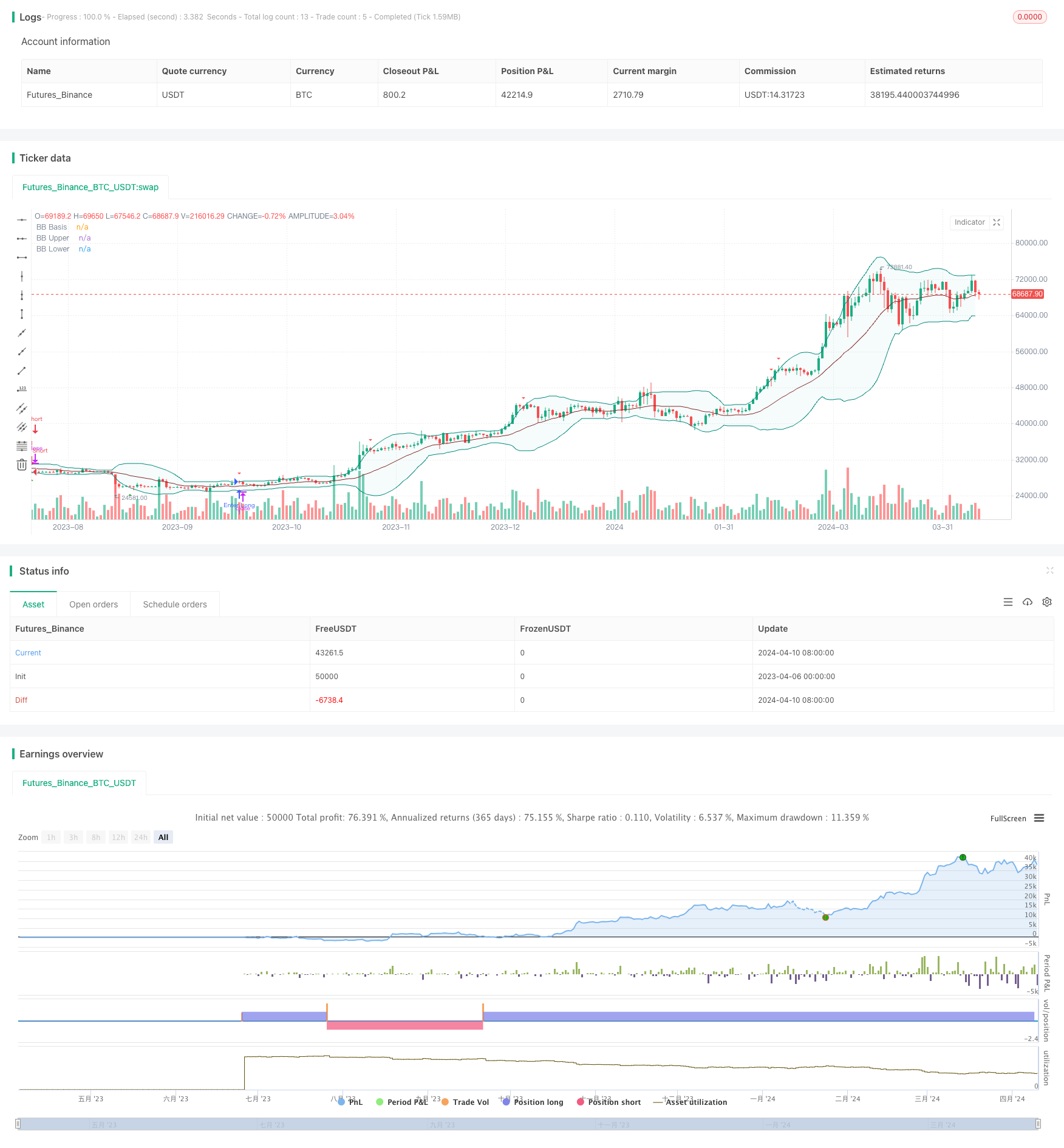

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(shorttitle='BBSR Extreme', title='Bollinger Bands Stochastic RSI Extreme Signal', overlay=true)

//General Inputs

src = input(close, title='Source')

offset = input.int(0, 'Offset', minval=-500, maxval=500)

//Bollinger Inputs

length = input.int(20, title='Bollinger Band Length', minval=1)

mult = input.float(2.0, minval=0.001, maxval=50, title='StdDev')

//Bollinger Code

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

plot(basis, 'BB Basis', color=color.new(#872323, 0), offset=offset)

p1 = plot(upper, 'BB Upper', color=color.new(color.teal, 0), offset=offset)

p2 = plot(lower, 'BB Lower', color=color.new(color.teal, 0), offset=offset)

fill(p1, p2, title='BB Background', color=color.new(#198787, 95))

//Stoch Inputs

smoothK = input.int(3, 'K', minval=1)

smoothD = input.int(3, 'D', minval=1)

lengthRSI = input.int(14, 'RSI Length', minval=1)

lengthStoch = input.int(14, 'Stochastic Length', minval=1)

upperlimit = input.float(90, 'Upper Limit', minval=0.01)

lowerlimit = input.float(10, 'Upper Limit', minval=0.01)

//Stochastic Code

rsi1 = ta.rsi(src, lengthRSI)

k = ta.sma(ta.stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

//Evaluation

Bear = close[1] > upper[1] and close < upper and k[1] > upperlimit and d[1] > upperlimit

Bull = close[1] < lower[1] and close > lower and k[1] < lowerlimit and d[1] < lowerlimit

//Plots

plotshape(Bear, style=shape.triangledown, location=location.abovebar, color=color.new(color.red, 0), size=size.tiny)

plotshape(Bull, style=shape.triangleup, location=location.belowbar, color=color.new(color.green, 0), size=size.tiny)

// Alert Functionality

alertcondition(Bear or Bull, title='Any Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' BB Stochastic Extreme!')

alertcondition(Bear, title='Bearish Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' Bearish BB Stochastic Extreme!')

alertcondition(Bull, title='Bullish Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' Bullish BB Stochastic Extreme!')

if Bear

strategy.entry('Enter Long', strategy.long)

else if Bull

strategy.entry('Enter Short', strategy.short)